- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

对于厌倦了人工智能争议的人来说,本周黄金价格的大幅暴跌至少改变了讨论话题。

自周二黄金遭遇十多年来最大单日跌幅后,市场争论的焦点围绕“金价是否会重整旗鼓、再度冲高”展开。以高盛为例,该行仍坚持2026年底金价达到每盎司4900美元的目标,并认为各国央行及机构投资者的需求将为金价带来上行风险。

“近期ETF资金流入速度及客户反馈显示,包括主权财富基金、各国央行、养老基金、私人财富管理机构及资产管理公司在内的众多长期资本配置者,正计划增加黄金持仓,将其作为投资组合的战略性分散工具。”分析师莉娜·托马斯(Lina Thomas)与达恩·斯特鲁文(Daan Struyven)在报告中表示。

这与摩根大通由尼古拉奥斯·帕尼吉佐格鲁(Nikolaos Panigirtzoglou)牵头的策略师团队给出的“今日核心观点”一致:随着投资者越来越多地将黄金用作股票对冲工具,未来三年金价可能上涨逾一倍。

首先,帕尼吉佐格鲁及其团队认为,近期金价暴跌是由“趋势跟踪型商品交易顾问(CTA)”抛售黄金期货合约获利导致,而非散户投资者退出黄金ETF持仓。今年以来,现货黄金价格已飙升超过56%。

“若这一判断正确,且散户投资者并非周二黄金回调的推手,那么他们买入黄金ETF的行为,很可能并非受趋势驱动,而是由其他因素主导。”他们表示。

策略师们认为,今年黄金ETF的买盘热潮,不能完全用“贬值交易”(因担忧美元走弱而转向黄金)这一热门逻辑来解释。

“传统意义上的‘贬值交易’并不包含‘对冲股票风险’这一动机,但今年这一动机尤为明显——散户投资者同时买入股票与黄金,却避开了长期债券(即传统上用于对冲股票风险的资产)。”帕尼吉佐格鲁及其团队称。

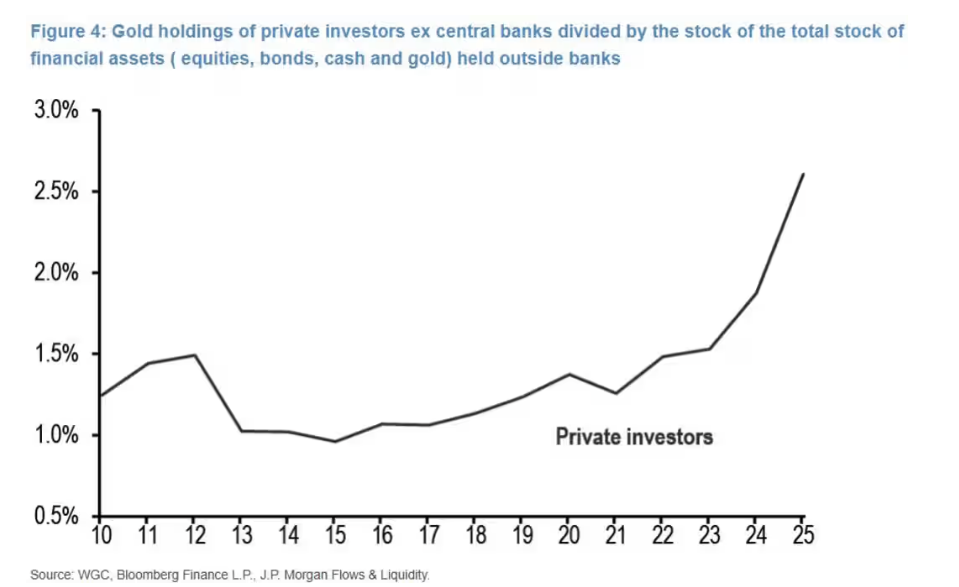

策略师们指出,2023年及2024年大部分时间里,散户投资者纷纷涌入长期债券(很可能是为对冲股价上涨风险),但今年即便股市持续攀升,他们也未重现这一行为。相反,正如图表所示,黄金成为了他们的新选择。

策略师们测算,全球非银行投资者的黄金配置比例已升至持仓总额的2.6%。这一数据的计算方式为:将非央行持有的6.6万亿美元私人黄金持仓,除以银行体系外持有的股票、债券、现金与黄金总资产。他们表示,若“投资者用黄金替代债券对冲股票风险”的理论成立,那么当前2.6%的配置比例很可能仍然过低。

另一推动投资者转向黄金、远离长期债券的因素,与“解放日”后的市场体验有关——当时美国总统特朗普宣布加征关税,但随后迅速下调税率。摩根大通团队称,彼时股市大幅回调,长期债券也同步下跌,这使得“用长期债券对冲股票风险”的策略失效。

他们以ETF为参考测算,在20%的债券配置中,约有1/10投向长期债券基金。若将这2%的长期债券配置替换为黄金,黄金整体配置比例将升至4.6%——若计入其他金融资产规模,这意味着金价需接近翻倍。

更精确地说,帕尼吉佐格鲁及其团队假设:未来三年股价涨幅足以使股票配置比例升至54.6%(即互联网泡沫时期的历史峰值);同时,未来三年债券与现金规模预计每年将增加7万亿美元。综合这两个因素,“要使黄金配置比例从当前2.6%升至2028年的4.6%,金价需上涨110%。”摩根大通团队表示。