- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

德意志银行和高盛等华尔街投行预测,随着美联储持续逐步降息,2026年美元将重启跌势。

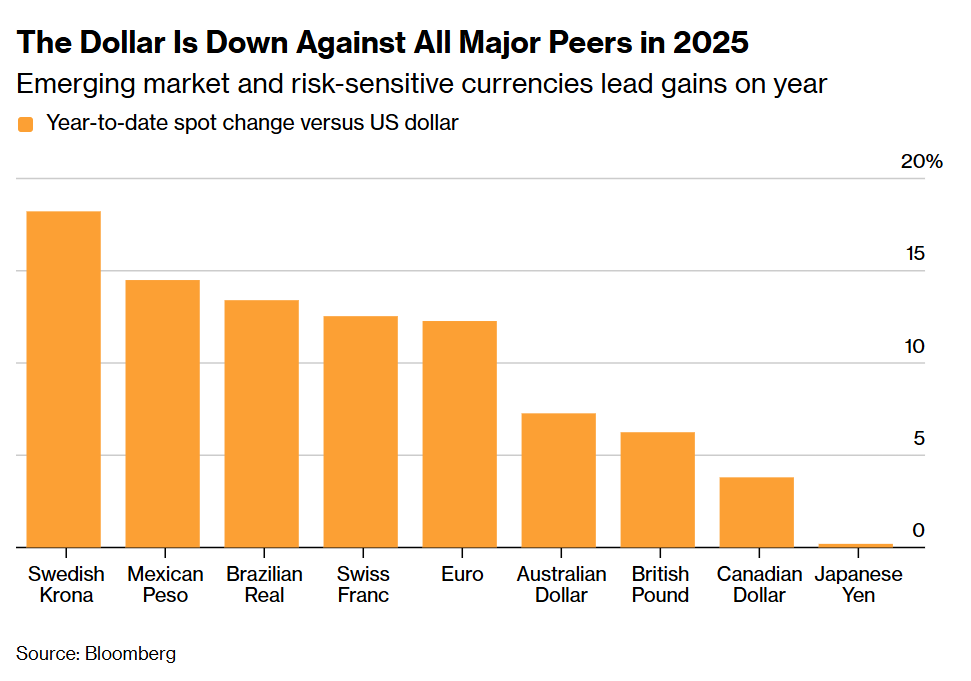

今年上半年,美国总统特朗普的贸易战在全球市场引发混乱,美元创下自上世纪70年代初以来的最大跌幅。此后六个月,该货币趋于稳定。

但策略师预计,2026年美元将再次走弱——因美联储继续宽松货币政策,而其他央行要么维持利率稳定,要么接近加息。这种政策分化将促使投资者抛售美国债券,将资金转移至收益率更高的国家。

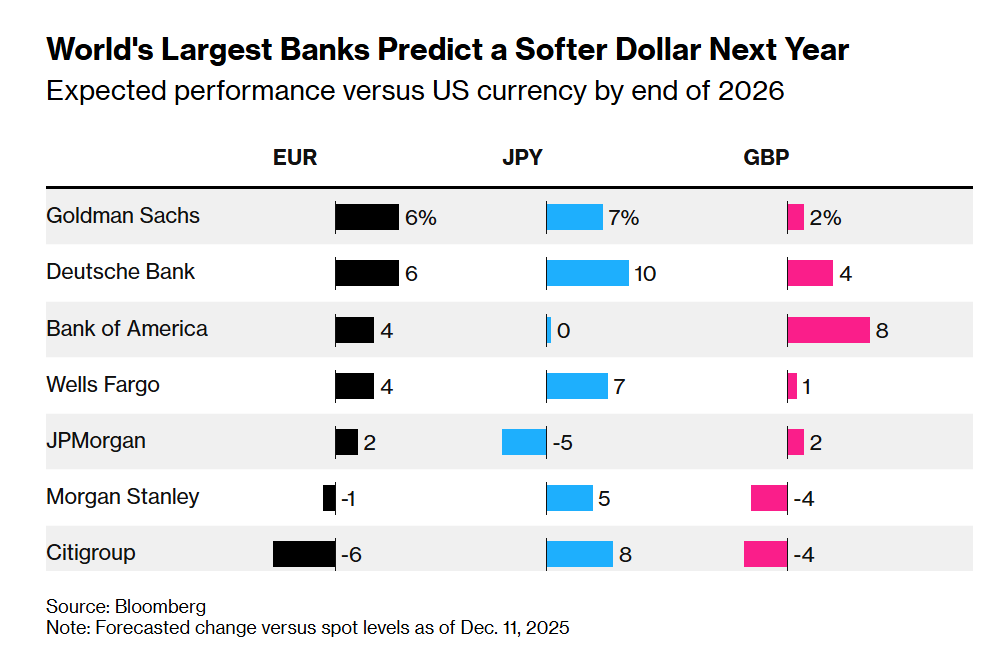

因此,六家以上大型投行的预测人士普遍认为,美元将相对日元、欧元、英镑等主要货币走软。根据彭博社编制的共识预测,美元指数到2026年底将下跌约3%。

“市场有充足空间消化更深层次的降息周期,”摩根士丹利G10外汇策略主管戴维·亚当斯(David Adams)表示,该行预计美元上半年将下跌5%,“这为美元进一步走弱留下了充足空间。”

尽管如此,美元2026年的贬值幅度预计将比今年更为温和,覆盖面也不会那么广——今年美元兑所有主要货币均告下跌,彭博美元现货指数(Bloomberg Dollar Spot Index)年度跌幅近8%,创下2017年以来的最大年度跌幅。而这一展望取决于美国就业市场将持续疲软的预期——考虑到后疫情时代经济的惊人韧性,这一预期仍存在不确定性。

货币预测本身也极具挑战性。去年年底,随着投资者涌入所谓的“特朗普交易”,押注其政策将刺激经济增长,美元大幅飙升,当时策略师预计涨势将在2025年年中逆转,却未料到今年上半年的跌幅如此之大。

但策略师认为,明年的整体格局将导致美元走弱。交易员预计美联储明年将再实施两次25个基点的降息,且特朗普选定的鲍威尔继任者可能会屈服于白宫的压力,实施更大幅度的降息。与此同时,欧洲央行预计将维持利率稳定,日本央行则将逐步加息。

“我们认为,不利于美元的风险多于利好因素,”摩根大通伦敦全球宏观研究主管路易斯·奥加内斯(Luis Oganes)周二在新闻发布会上表示。

美元走弱将对整体经济产生连锁反应:推高进口成本、提升企业海外利润价值、促进出口——这可能会受到特朗普政府的欢迎,该政府一直对美国贸易逆差颇有微词。此外,随着投资者将资金转移至新兴市场以获取更高利率,美元走弱还可能延长新兴市场的上涨行情。

这一资金流动推动新兴市场套利交易——即从低利率国家借款,投资于收益率更高的市场——创下2009年以来的最大回报。摩根大通和美国银行均认为这一热门交易有进一步上涨的潜力,分别看好巴西雷亚尔以及韩元、人民币等少数亚洲货币。

高盛方面,以卡玛克夏·特里维迪(Kamakshya Trivedi)为首的分析师本月也指出,在数据强于预期后,市场开始将更乐观的经济前景纳入加元、澳元等其他G10货币的定价中。他们指出,美元“在全球其他地区表现良好时往往会贬值”。

少数预计美元将相对部分其他主要货币上涨的反向观点人士,主要依据是强劲的美国经济。花旗和渣打银行的分析师表示,在人工智能热潮的推动下,美国经济增长将吸引投资流入,从而推高美元汇率。

“我们认为2026年美元有望开启周期复苏,”以丹尼尔·托邦(Daniel Tobon)为首的花旗团队在年度展望报告中写道。

在本周会议上,美联储政策制定者上调了2026年经济预期,突显了增长强于预期的可能性。尽管如此,他们仍降息25个基点,并继续计划明年再实施一次此类降息。鲍威尔还打消了市场对美联储可能转向加息的担忧,称当前的争议在于——在就业市场疲软与通胀仍高于目标的双重压力下,是继续降息还是暂停。

他的言论让市场松了一口气,此前部分交易员担忧美联储会释放更鹰派的信号。随着美国国债收益率下跌,彭博美元指数在周三和周四累计下跌0.7%,创下9月中旬以来的最大两日跌幅——当时交易员正为美联储重启降息周期做准备。

上月末,德意志银行伦敦全球外汇研究主管乔治·萨拉韦洛斯(George Saravelos)及其纽约同事蒂姆·贝克(Tim Baker)在给客户的年度展望报告中表示,美元受益于“异常强劲”的经济和美国股市的上涨。然而,他们也表示美元估值过高,并预测随着其他地区经济增长和股票回报的回升,2026年美元将相对主要货币走弱。

“如果这些预测成真,将证实本十年异常漫长的美元牛市已经结束,”他们写道。