- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

白银眼下正炙手可热。

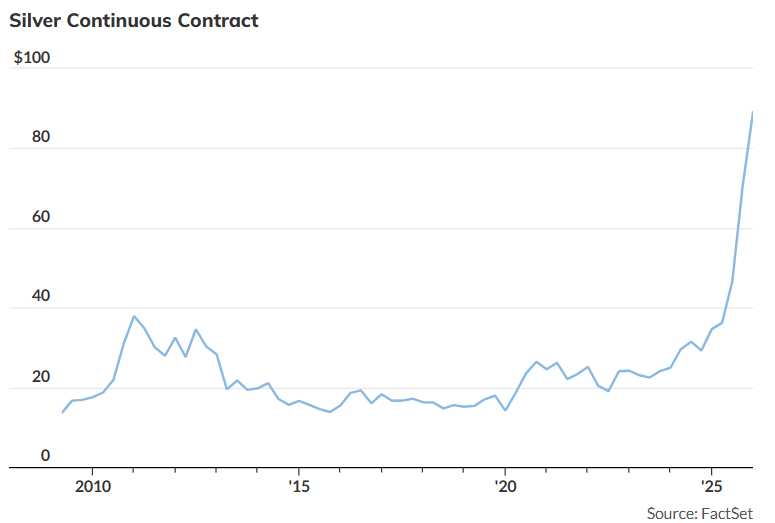

道琼斯市场数据显示,一场强劲的、由动能驱动的上涨在去年12月开始演变为抛物线式拉升,最活跃期货合约价格当月涨幅超过24%,创下自2020年7月以来的最大单月涨幅。这为2025年超过140%的涨幅画上句号,创造了有记录以来的最佳年度表现。

涨势在2026年只会加速?

自1月1日以来,白银价格上涨超过25%,华尔街一些人认为,白银可能很快就能实现有史以来首次突破100美元/盎司。

许多因素共同促成了白银的爆炸性上涨。RJO Futures的高级市场策略师鲍勃·哈伯科恩表示,工业需求和投机兴趣都发挥了作用。

他指出,这使得这次行情与早期白银狂热的例子区别开来——例如亨特兄弟在1980年臭名昭著地试图操纵市场。

“那些(上涨)是由投机者驱动的,”哈伯科恩在接受MarketWatch采访时说。“这次是由政府、央行和大型主权财富基金驱动的。而且,真正使用白银的人也在试图积累更多。”

白银是太阳能电池板、电动汽车、电池以及更广泛的电子产品的关键组成部分。随着需求激增,企业面临的全球供应形势日益紧张和不畅。白银还在2025年被列入美国关键矿产清单,这有助于阻止投资者和其他人将供应移出美国。

换句话说,投资者看到了价格上涨的“完美风暴”,哈伯科恩说。

还有许多其他因素也在推动白银走高。以下是投资者应关注的内容。

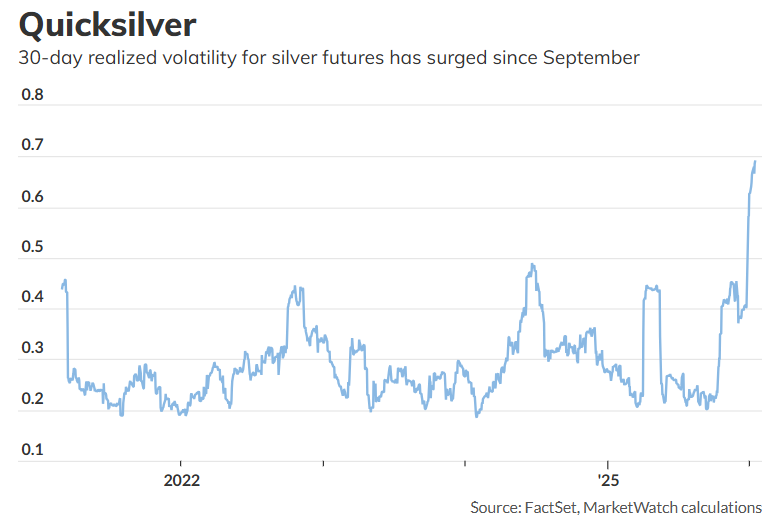

已实现波动率飙升

随着白银价格无情走高,该金属的每日波幅也在加大。

每日的剧烈波动已将30日已实现波动率推至有记录以来的最高水平之一。

3月白银期货价格上周五下跌超过4%。FactSet数据显示,这是自2026年以来的第七次达到或超过4%的波幅。

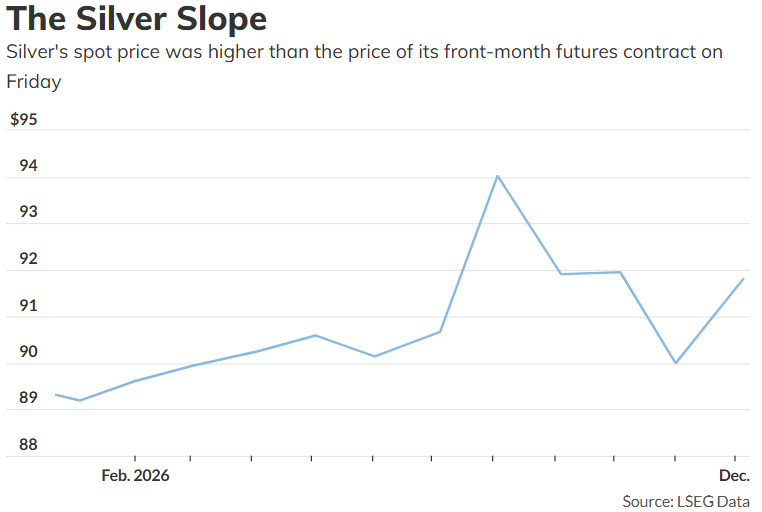

期货曲线呈现现货升水

对实物白银的激增需求已使白银市场失衡。

截至上周五,在实物金属中心伦敦交易的现货白银价格,略高于1月份到期的期货合约价格。金属期货在纽约交易,这里是全球金属衍生品市场的中心。

在大宗商品市场中,这种现货价格超过期货价格的不寻常动态被称为“现货升水”。这意味着投资者持有实物商品要求如此之高的便利收益率,以至于超过了通常计入期货价格的存储和其他成本。

“这意味着市场非常紧张,”汇丰证券首席贵金属分析师詹姆斯·斯蒂尔表示。

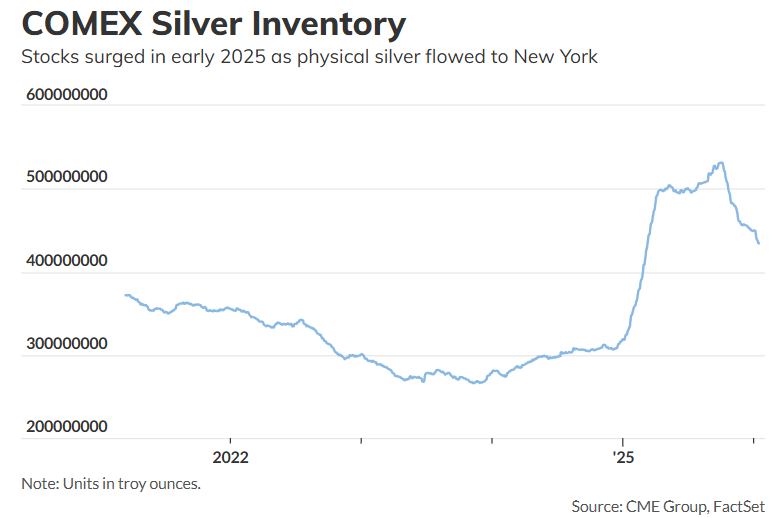

跨洋迁移

投机狂热和新开采白银的供应短缺助推了价格上涨。

但汇丰的斯蒂尔表示,对美国即将实施贸易管制的担忧帮助价格开始走高。这方面的证据可以在芝商所运营的金库供应数据中找到:从去年年初开始,大量实物白银供应从伦敦金库迁移到纽约金库。下图显示了这对纽约持有的供应产生了何种影响。

与此同时,伦敦金银市场协会的持有量数据显示了白银从该市金库的流出。

“当时存在关税威胁,导致数亿盎司的白银迁移到纽约。尽管关税并未实施,但大部分并未返回伦敦,”斯蒂尔说。

“由于市场流动性和实物库存被抽干,如果你想获得实物白银,就必须支付溢价,”他补充道。

金银价格比创2011年以来最低

金属市场有其独特的心理。通常,当看到金价开始走高时,白银和其他贵金属跟进只是时间问题。

这正是最近这轮贵金属涨势展开的方式。

“实物金属交易台发生的情况是,黄金市场上涨50或100美元,没买够的客户XYZ就会打电话给交易台问:‘我应该买白银吗?’”斯蒂尔说。“他们对白银一无所知,对黄金也一无所知——但因为黄金涨了而白银没涨,他们以为自己可以抓住滞后的品种。”

上图显示,在一年时间里,白银从相对于黄金非常便宜变得非常昂贵。

一些人将此归因于投机者在“错失恐惧症”(FOMO)的驱动下涌入。

“白银正被FOMO情绪席卷,FOMO者是退出时的流动性提供者。”Online Blockchain的首席执行官克莱姆·钱伯斯说。

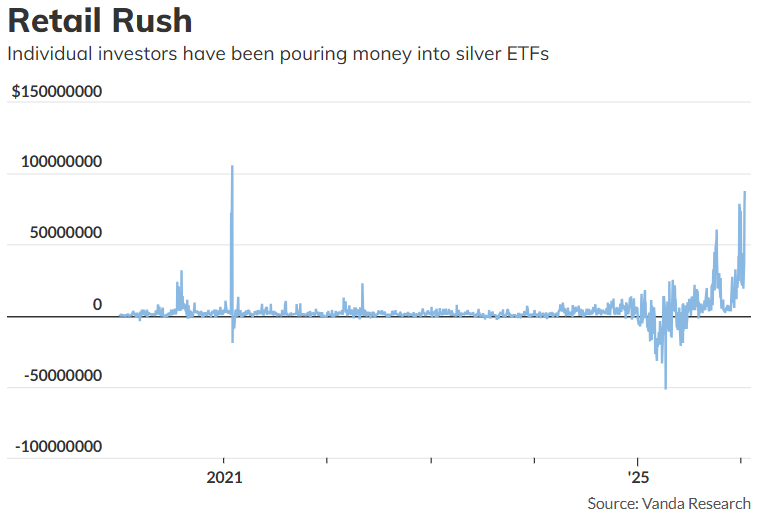

散户涌入白银ETF

专门监测独立投资者活动的研究机构报告称,过去一个月左右出现了巨大的购买热潮。

根据Vanda Research的最新数据,小规模业余投资者帮助白银成为市场上最拥挤的大宗商品交易,30日散户资金流入最近创下9.218亿美元的纪录。

以下数据来自VandaTrack专有数据集,该数据集使用定制模型来识别与白银挂钩的ETF中的散户交易。

资金一直流向ProShares Ultra Silver ETF等热门产品(旨在放大白银的每日波动),以及Sprott Physical Silver Trust和iShares Silver Trust(允许投资者获得现货白银和白银期货的风险敞口)。

此外,最近,即使ProShares UltraShort Silver ETF在过去一年下跌超过90%,流入该ETF的资金也开始增加。

“这是一种在大约三个月内价值翻倍的资产,” HB Wealth的首席市场策略师吉娜·马丁·亚当斯说。“我理解为什么在如此非凡的走势之后,投资者想进行多空双向交易。”

亚当斯表示,除了工业参与者的需求激增外,白银价格还受益于不断升级的地缘政治担忧。一些人表示,对发达世界政府沉重债务负担的不安也起到了推波助澜的作用,这一概念被称为“贬值交易”。

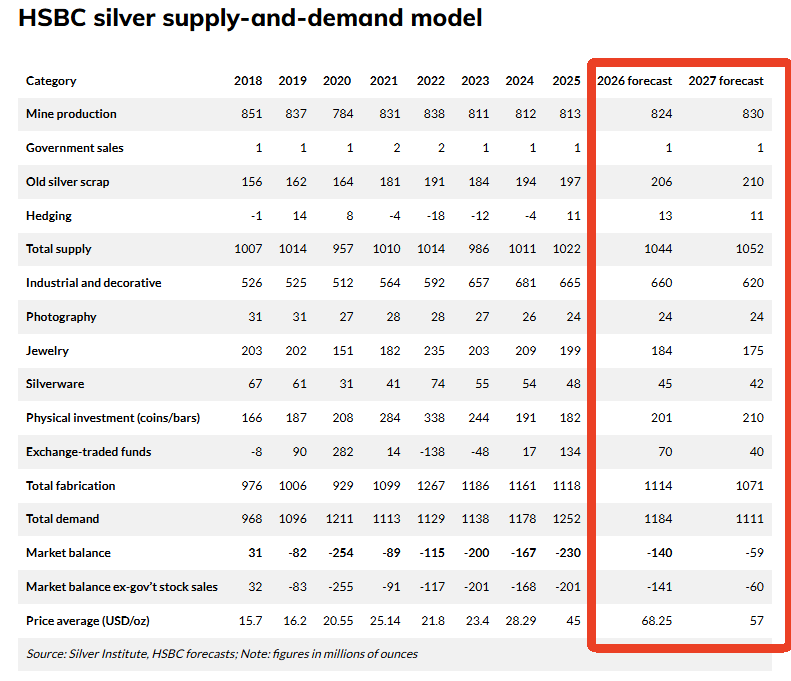

供需关系

根据汇丰的斯蒂尔的说法,白银供需失衡在2025年变得尤为严重,白银研究所的数据显示供应短缺了2.3亿盎司。

但根据斯蒂尔的模型,随着价格上涨迫使工业买家更加节约,同时抑制对白银首饰的需求,预计这一短缺将在2026年和2027年缩小。

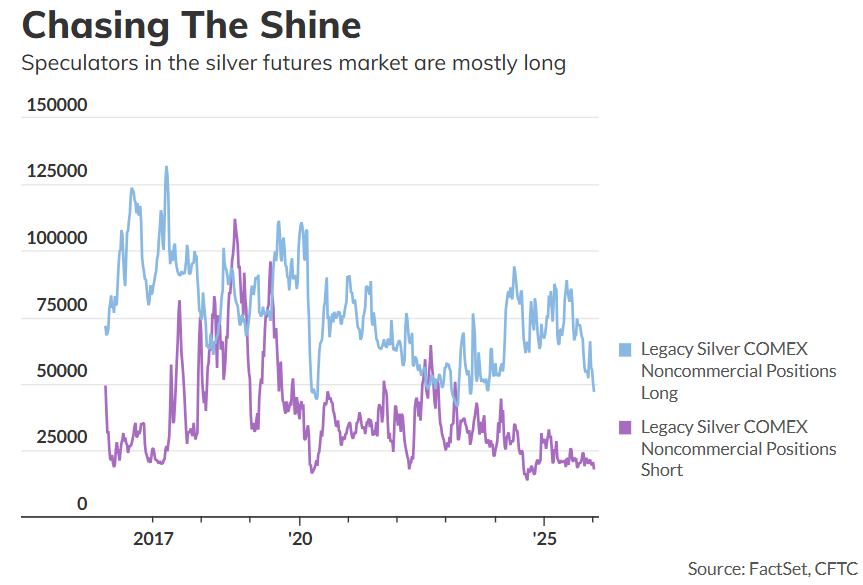

期货交易者做多

根据美国商品期货交易委员会(CFTC)发布的交易者头寸周度数据,期货市场的投机者绝大多数仍做多白银。与此同时,汇丰的斯蒂尔指出,空头头寸仍然明显偏低。

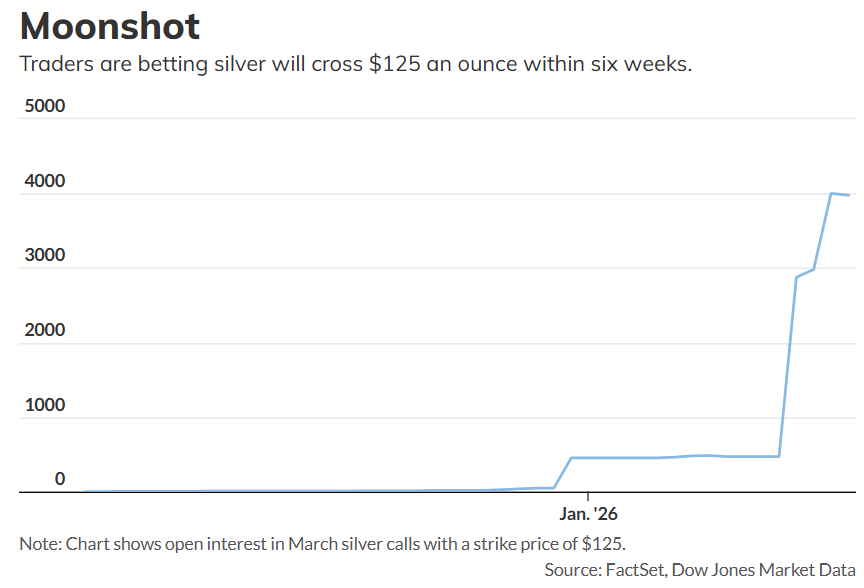

期权交易者押注大涨

期权交易者也对白银产生了兴趣。

RJO Futures的哈伯科恩指出,白银期权价外行权价的未平仓合约数量激增。

每份合约控制5000盎司白银。根据MarketWatch的计算,按照上周五的价格,仅这些合约的名义价值就超过1.82亿美元。

这并不一定意味着白银会在4月前达到125美元。汇丰的斯蒂尔表示,投机者极度看涨的迹象通常表明涨势可能即将出现回调。

但根据哈伯科恩的说法,似乎有一小部分投资者正在下大注,赌价格上涨将持续。

移动平均线

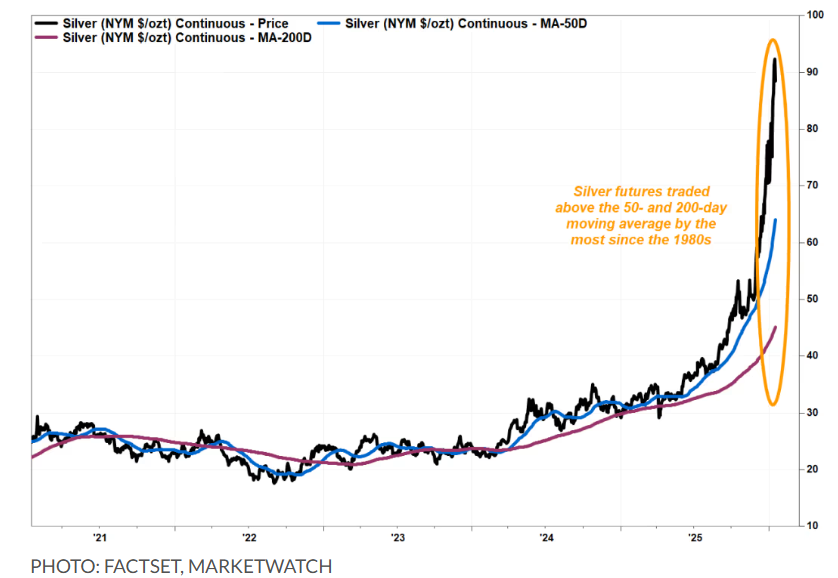

白银期货价格已经达到了自上世纪80年代以来从未见过的高于一些被广泛关注的趋势追踪指标的水平,这表明白银价格的涨势具有多么戏剧性的历史意义。

上周早些时候,白银期货交易价格高于50日移动平均线46.7%,这是华尔街许多人用来指导短期趋势的指标。根据MarketWatch对FactSet数据的分析,上一次白银期货交易价格如此远高于该技术水平是在1987年4月——当时美元正在贬值,通货膨胀正在上升,两伊战争正在升级。

期货交易价格也一度高于200日移动平均线105.9%,该指标被视为关键的长期趋势跟踪指标。上一次发生这种情况是在1980年1月和2月,当时亨特兄弟试图操纵白银市场。