- 小

- 中

- 大

- 超大

主旨导读

聊到仓单就不得不谈到我们期货市场的一个定位,期货是提供价格发现及套期保值工具,服务于实体经济促进市场更加成熟和有效。这类上层逻辑是帮助我们理解市场行为非常重要的思路,特别是理解我们期现货价格之间联系的桥梁以及期现价值回归方面。既然期货是服务于实体,市场长期来看期货现货就是相互联系的,其中的两条线就是交割和仓单。

这部分内容往往投资者们了解的渠道比较少,市面上深入讲解的分析也比较有限,今天复也就站在自己的逻辑上和各位简单进行一些交流和探讨。当然,任何有价值的内容都需要在和各位的交流中获取,现在圈子里愿意交流的朋友也越来越多,在这个过程中大家得到陪伴和提升才是复也创作的初衷,希望有更多朋友来参与。

一、链接期现货的两条线

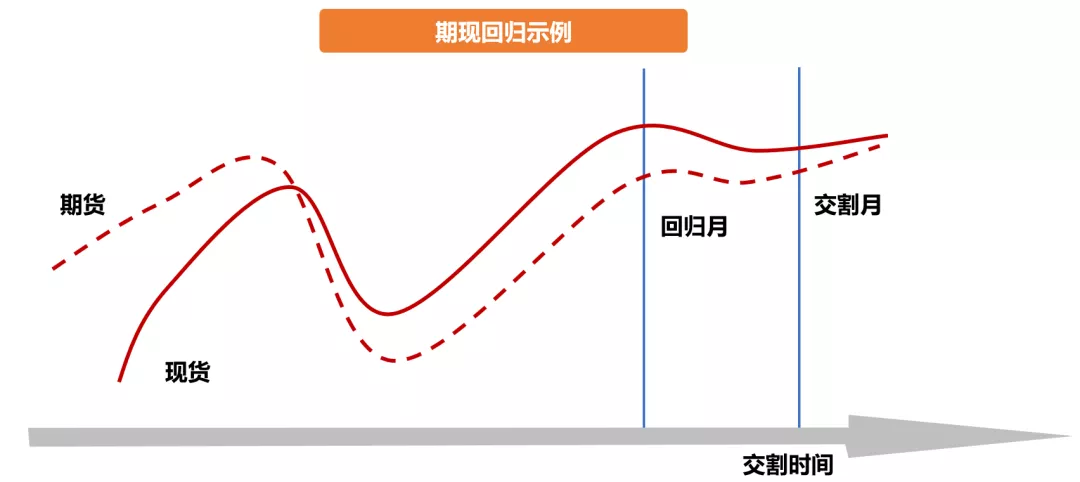

金秋10月,秋高气爽的同时也意味着接下来就马上要步入期现回归的月份了(由于大商所和郑商所个人投资者不能进入交割月,上期所进入交割月以后也会对持仓及保证金有很多要求通常也得不偿失,通常情况下交易的主力合约在3月、7月、11月进入回归月)。期现回归是期货回到现实逻辑后把握行情非常重要的逻辑,这就不得不提及链接期货现货的两条线。

交割

交割是期货服务实体的实现手段,是产业资本在期货市场上出售商品的有效途径,也是期货和现货之间最直接的桥梁。通过交割能够实现期货到现货的转化,这自然是期现回归最为重要的逻辑,进入回归月开始期货需要经历预期到现实的一个修复过程就需要各位对于基差有一定的理解了。2021年由于疫情恢复过程中普遍存在需求恢复快于供给的恢复,供应端的矛盾相对比较尖锐,让绝大多数商品都逐渐转化为back结构。

由于back结构下近端(现货)的价格高,在现实逻辑的主导阶段期限回归过程中,期货价格比现货低,出现的利空消息市场就不那么敏感了(如果还是之前的预期逻辑利空消息带来的则波动性可能更大)。

这也是2021年年内尽量选择逢低做多而减少去摸顶沽空的原因所在,back结构下回归过程中,对于消息的敏感度是不对称的,利多是加速上涨,利空是不敏感。当然contango结构下,如果持仓还比较低则情况可能是反过来的。

另外,由于期货合约交割是不连续的,即使部分品种每个月都有合约但是交割时间也是不连续的;而现货的合约是可以连续的,这样期货和现货价格的联系就受到了一定的影响,这就需要依靠仓单登记和注销来帮助我们分析了。

仓单登销

仓单登销

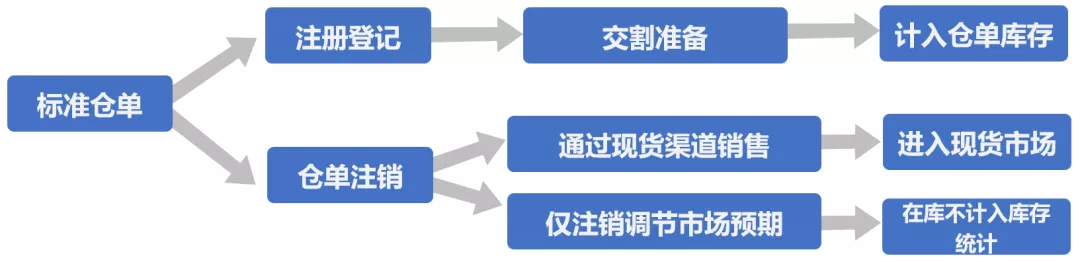

期货的仓单是将交割品运送到交割仓库或者交割厂库后注册登记而来的,大连商品交易所关于标准仓单的解释是:标准仓单是指由交易所统一制定的,交易所指定交割仓库在完成入库商品验收、确认合格后签发给货主的实物提货凭证,标准仓单经交易所注册后生效。由于注册后才能交割,注册仓单的数量就是交易所公布的库存数据,部分行情软件上显示的仓单库存就是注册仓单的这部分库存。

仓单的登记是将货物入库注册,这部分库存会统计在交易所库存数据内,而注销后则不会被统计,这部分注销的货物一部分可能通过现货渠道出售,另外也可能继续放置于仓库。产业资本可以通过仓单的登记和注销来影响市场的预期,也可能行情变化后现货贸易更有利仓单注销后走向现货市场。

如果现货价格高,通过现实渠道能够顺利销售,对于产业资本的苦心经营来说,自然就会有仓单注销的动机,实实在在的通过经营把利润把握在手才是优选,现货的畅销能够提振期货价格缩小二者之间的价差。

如果期货价格更高则会增加注册仓单的可能,期货和现货的价差能够覆盖交割成本自然就会助力产业资本挂单操作,这样的相互影响就链接了期货和现货的价格,让二者之间的价差相对比较合理。

仓单的登记和注销可以是连续的,这就弥补了交割这条线的不足,让期货和现货即使没有进行交割相互之间的联动性也更加密

二、仓单登销的逻辑

仓单登销

仓单登销往往是产业资本和机构采取的动作,对于行情来说具有一定的预报功能。对于资本来说仓单也是一个工具,资本的本质仍然是逐利的会选择最有利于自己的操作。仓单的用途对于资本来说第一是在现货价格不佳时锁定亏损减少损失的选择之一;第二是市场成交冷淡流动性不足做为补充现货渠道的销售途径;第三就是少数品种大型资本调整市场预期的工具。实实在在打算通过交易所出售商品(无风险期现套利)或者通过交割来套保的实际上是比较少的。

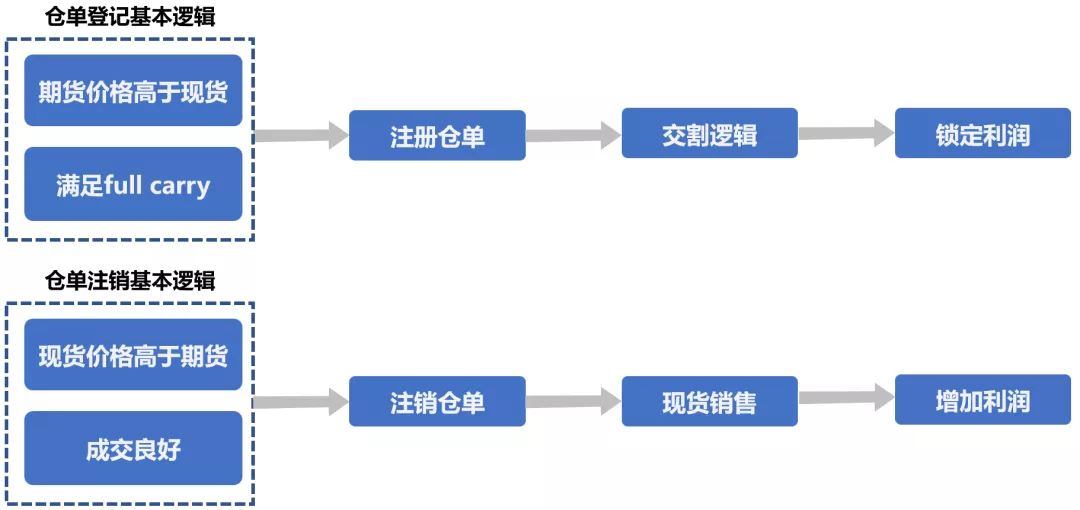

因此对于仓单登记和注销的逻辑基本上就清晰了,当期货和现货价格差距到了某个阈值就会促使资本对仓单进行管理。

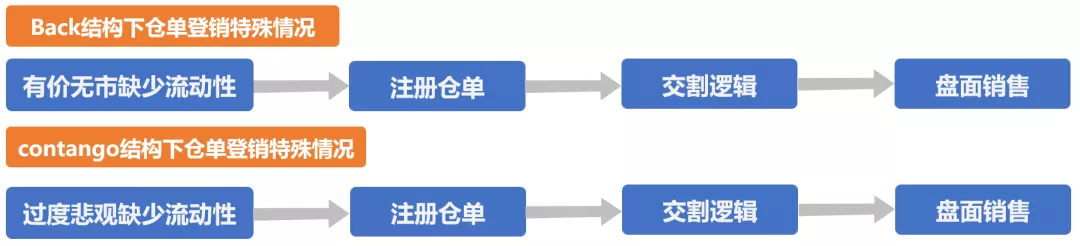

1.当期货价格大于现货价格,价差临近阈值时,contango结构下对于产业资本来说是比较有动力进行套期保值的,然而这个价差如果不能满足full carry,套保的动作或许也会进行,但是仓单注册的动力是比较弱的。但是临近阈值或者超过阈值的时候,产业资本就有动力会在盘面上足额套保甚至超额套保,当然也就有动力注册标准仓单准备在盘面上交货。由于注册标准仓单过程中,就会有一部分货物被锁定在仓库,市面上的货物就慢慢减少,由期货影响现货实现价值回归。当然如果现货成交上升价格好转的时候,仓单又可能被注销,进入现货市场。

2.现货价格大于期货价格时,在back结构下会发现很多品种几乎没有注册仓单,即使有数据量也非常小,不具备充分观测的价值。

2.现货价格大于期货价格时,在back结构下会发现很多品种几乎没有注册仓单,即使有数据量也非常小,不具备充分观测的价值。

但是值得注意的是,如果现货上涨到后期,价格虚高有价无市缺少流动性的情况下,盘面上有销售的途径,这个时候注册仓单的动作就很值得我们注意。

3.期货市场中绝大部分品种,金融资本对市场的认识度更高更成熟,而产业资本比较分散对于国内盘来说利用仓单来调整市场预期的能力就相对比较弱。一部分相对集中一些的产业资本主要在有色铜、铝,钢材及部分化工品种(PTA等)上,这部分品种的仓单数据就需要注意资本的干扰。

3.期货市场中绝大部分品种,金融资本对市场的认识度更高更成熟,而产业资本比较分散对于国内盘来说利用仓单来调整市场预期的能力就相对比较弱。一部分相对集中一些的产业资本主要在有色铜、铝,钢材及部分化工品种(PTA等)上,这部分品种的仓单数据就需要注意资本的干扰。

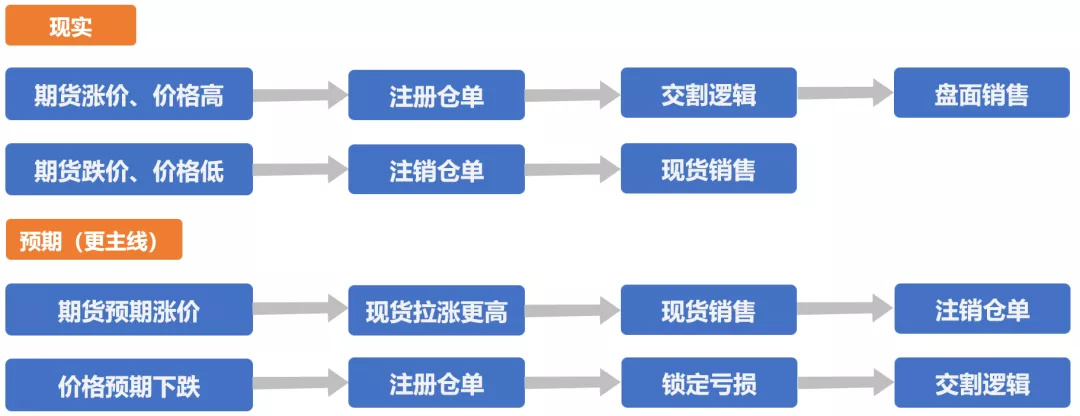

现实和预期

通过现实逻辑来看,理论上期货价格上涨特别是期货价格处于高位时是注册仓单就会增加走交割逻辑。不过市场毕竟是投机的,当上涨趋势出现时往往现货上涨的速度比期货上涨更快、更无序,在价格预期的指导下,期货上涨过程中往往是仓单注销的阶段。一方面是预期现货上涨更快,另一方面仓单注销后让库存隐性化能造成市场供应不足的表象,有助于产业资本推高产品价格。如果现货成交稳定,产业资本实打实的苦心经营赚取能立即到手的利润,自然不愿意将资金和货物投入到期货市场。

另外期货下跌的时候,由于预期价格可能继续往下走,反而注册仓单会增加,产业资本控制亏损,市场突然出现一大堆隐性库存,将行情继续往下打。由于期货是未来的交易,预期逻辑在行情中更多的时间都是主导,仓单量曲线的走势往往更多是在预期逻辑性运作。当然目前国内市场还不够成熟,仓单的预报价值在未来还会有更好的体现。

三、虚盘实盘比例的应用价值

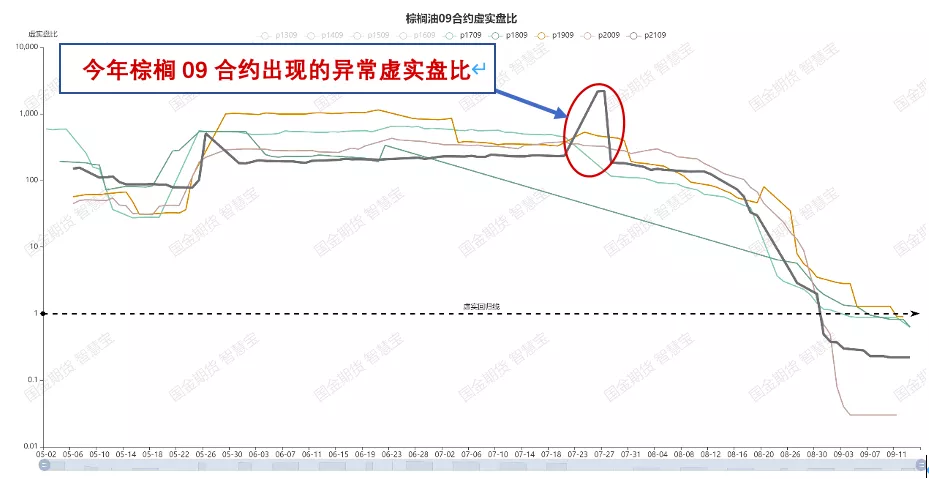

对于仓单的另外一条应用逻辑就是观测和运用虚盘和实盘的比例,实盘的定义是用于交割的手数而虚盘指代的是持仓量的一半,真实的实盘的量没有办法具体进行统计,但是通过仓单折算的手数可以简单的做一个参考。由于期货的交易规则在,不参与交割的虚盘资金到了差不多的节点就都开始移仓换月了,而实盘数量虽然到时候也会减少,但是能进入交割月并且有货在手自然减少的速度会慢得多。

当虚盘和实盘之间的比值比较大的时候,表明投机的资金非常多,资金量大行情才有想象力,这个时候相对来说多头是更加有利的。不少数据机构都统计了虚实盘比,虽然不能说绝对专业,但是可以做为判断行情的参考,也可以用来判断逼仓行情。

逼仓的特点在于移仓换月的动作会比较慢,这个虚实盘比的曲线就更加平滑,下行得比较慢,如果显著远于同期则值得我们注意。遇上这样的行情,尽量别错过,千万别做反。

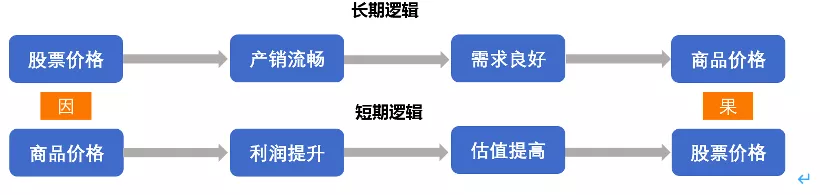

由于数据检验的过程是统计学专业性的问题暂时先不讨论,检验的结果在价格传导方面在贵金属、有色、能源等板块的结论都比较一致,长期来看行情趋势都会是因为股票价格上涨下跌带动商品往同样的方向移动。

由于数据检验的过程是统计学专业性的问题暂时先不讨论,检验的结果在价格传导方面在贵金属、有色、能源等板块的结论都比较一致,长期来看行情趋势都会是因为股票价格上涨下跌带动商品往同样的方向移动。

因此,当下股票如果真出现了下行的趋势,对于商品来说强势的周期就比较有限了。由于离达到今年能耗“硬”指标的时间只有一个季度,产能上的恢复还需要一个过程,因此这部分商品距离01合约到期越来越短,开始走现实逻辑的时候商品的强势可能还会继续,趋势可能存在滞后,年内行情仍然是调整后做多为主。

棕榈09合约的异常虚实盘比也在提示棕榈行情可能进一步延续,这无疑也增加了多头的信心,这个时候即使价位很高也千万别做空,可以不参与,但是千万别做反。

棕榈09合约的异常虚实盘比也在提示棕榈行情可能进一步延续,这无疑也增加了多头的信心,这个时候即使价位很高也千万别做空,可以不参与,但是千万别做反。

四、对于交割和基差的理解

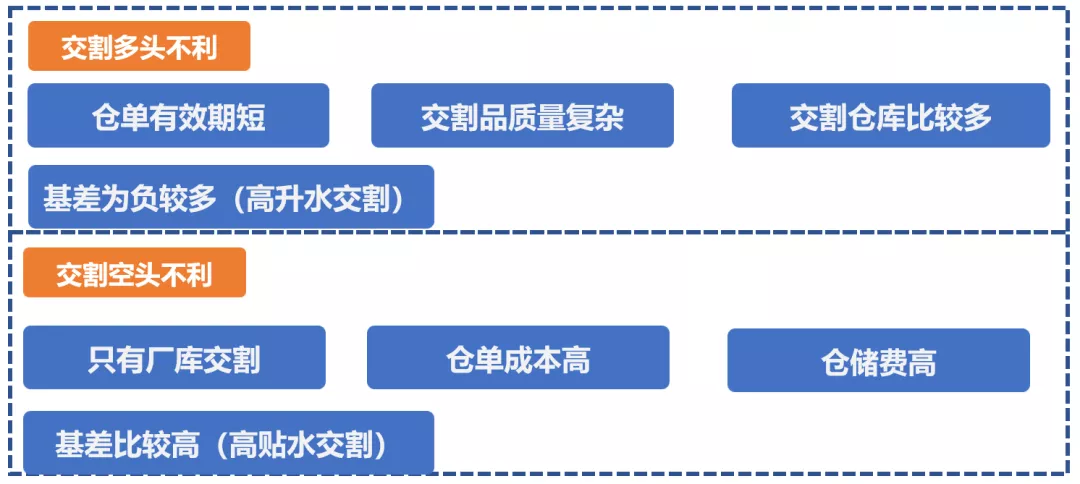

虽然我们是个人投资者,也不能参与交割但是这部分内容也是我们需要认识的。对于每个人擅长和喜欢操作的品种而言仓单的有效期,交割库的位置和交割的方式都是期货回归现实逻辑后可能产生不同的行情的关键点。由于仓单有效期不同和交割库的不同会在现实逻辑主导行情的阶段产生更大的波动性。基差指代的是现货和期货的价差,也就是期货的贴水程度,比较标准的基差值是交割地的现货价和盘面期货的价差。

基差在临近交割这个时候的指导一样就各有不同,对于仓单有效期比较短不易保存的品种,基差后期的指导一样就减弱了,即使基差存在且期货比较便宜,多头也未必愿意接货。

另外,交割地如果仅有生产商所在的厂库则不利于空头(FG、PG),即使基差比较低甚至是期货升水,也未必会有很多产业资本愿意运货去交割。当然生猪和鸡蛋这样的品种就更复杂了,还会涉及季节性和瘟疫情况。

交割对多头不利时,进入回归月以后,多头移仓的节奏会提前;交割对空头不利时,空头的移仓节奏也会提前,这些补充内容可以做为交易的辅助信息去掌握。

交割对多头不利时,进入回归月以后,多头移仓的节奏会提前;交割对空头不利时,空头的移仓节奏也会提前,这些补充内容可以做为交易的辅助信息去掌握。

五、总结

1.链接期货和现货,让二者之间相互影响完善价值回归和价格发现的两条线是交割和仓单的登记和注销;交割能让期货和现货之间实现直接的转化但是期货的交割是间断的,不能完全对应现货连续的合约;仓单的登记和注销能够弥补交割间断的缺陷,实现期货现货链接的连续。

2.期货是未来的交易,在行情中更多的时间都是预期逻辑在主导,仓单量曲线的走势往往更多是在预期逻辑性运作;正常条件下流动性不出问题时,仓单登记和注销的逻辑为:注销仓单意味着资本预期行情是上涨的,而注册仓单意味着资本预期价格下跌。

3.虚实盘比可以做为判断行情的参考,也可以用来判断逼仓行情,虚实盘比能够看出投机资金移仓的节奏,异常的虚实盘比例值得我们注意。虚实盘比例比较高时,投机资金移仓较慢,对于多头来说是更加有利的;虚实盘比比较低,多头可能移仓比较早,后续行情不利于多头。

4.对于正在交易的品种和喜欢交易的品种,了解其仓单的有效期和交割地及交割仓库情况能够在现实逻辑指导期帮助判断;不利于多头则空头移仓比较晚,不利于空头则多头的移仓会比较晚。

文章内容源自复也说道微信公众号