- 小

- 中

- 大

- 超大

在经历了黯淡的2023年之后,美国小盘股今年似乎已做好起飞的准备。但过去一周投资者面临波动,因为1月份的通胀数据表现参差不齐,美联储何时降息的不确定性再次笼罩华尔街。

美国CBIZ投资咨询服务公司首席投资官Anna Rathbun表示:

“小盘股几乎直接是‘美联储故事’或‘利率故事’……由于小盘股对利率的依赖,你会看到它们的波动性更大。”

Rathbun表示,当市场情绪认为利率将在更长时间内保持较高水平时,小盘股通常会“受到惩罚”,并因央行货币紧缩周期可能结束的信号而复苏。

今年早些时候,一些投资者就押注长期受苦的小盘股将大幅回升,希望随着利率下降和美国经济走向软着陆,该领域去年12月份短暂的优异表现能够在新的一年中持续下去。

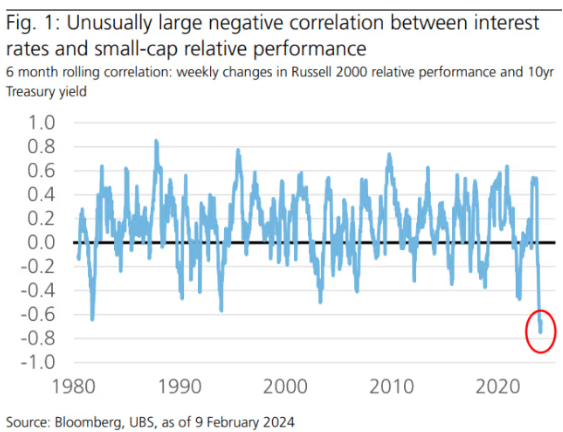

瑞银全球财富管理美洲股票主管戴维·莱夫科维茨 (David Lefkowitz)也表示,小盘股在2023年落后于其他大盘股后,即将追赶大盘股,因为利率与小盘股之间的负相关性往往持续较短时间。

“我们不认为这次会有任何不同,但即使这种相关性保持不变,我们的固定收益团队对10年期国债收益率到年底降至3.5%的预期,也应该会支持小盘股在未来几个月表现出色。”

但莱夫科维茨和他的团队承认,最近的利率故事并没有导致小盘股表现出色,因为盈利增长的回升尚未“令人信服地实现”。

CBIZ的Rathbun表示,事实上,小盘股的优异表现通常需要有弹性的美国经济来支持,但罗素2000指数的波动意味着投资者不相信经济目前正在实现软着陆。今年迄今为止,罗素2000指数(RUT)仅上涨0.43%,而纳斯达克综合指数(IXIC)上涨5.86%。

因此,盈透证券(Interactive Brokers)首席策略师史蒂夫·索斯尼克(Steve Sosnick)表示,过去一周小盘股的“额外波动”更多是随着大型科技股引领的涨势扩大至落后板块的“机会主义轮动”,而不是因为信贷条件宽松或美国经济强劲导致的“基本面波动”。

“(小盘股)之所以会波动,是因为随着势头带动股票一路上涨,资金正在流入这个领域——但缺点是许多股票尚未盈利,这意味着它们要么需要强劲的经济,要么需要相对优惠的利率才能继续借款维持运营。”

索斯尼克补充说,这种轮换可能只会对那些“成功抓住浪潮”的人才有利可图,因为除非有迹象表明经济走强或信贷条件宽松,否则罗素2000指数仍可能会遇到较大同类指数不会遇到的逆风。