- 小

- 中

- 大

- 超大

10月液化气炼厂库容率先降后增,港口库容率缓慢下降,基本面由紧转松,驱动液化气走势先涨后跌。11月液化气市场供应压力有所缓解,但需求仍以谨慎乐观为主,综合预计月内库存前低后高,价格向上试探后偏弱运行。

需求支撑不足国产气库容率先降后增

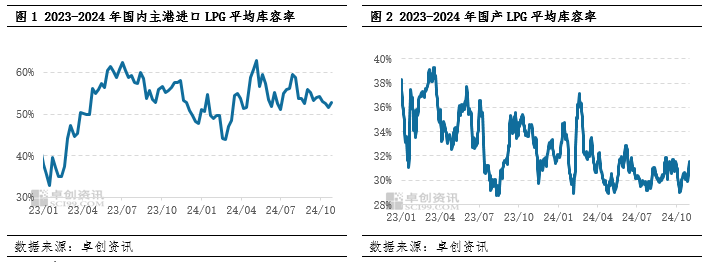

10月国内液化气炼厂库容率先降后增,截至10月31日统计数据显示,LPG炼厂月均库容率为30.20%,较上月均值相比,下降0.91个百分点。统计当前月末库存为31.52%,较月初上升0.45个百分点。10月炼厂月均库容率环比下降,国庆期间上游降库效果显著,加之节后市场补货带动,上游库存向下游转移顺利,对月度库存下降贡献较大。但月末点库存水平较月初有所升高,10月国内液化气供应总量较上月增加,据卓创资讯数据显示,2024年10月国内液化气商品量预计为159.50万吨,环比增幅2.73%。需求来看,虽然天气逐步转凉,但季节性刚需提升缓慢,市场消耗有限,整体提振不明显。同时,受汽油端需求疲软牵制,烯烃深加工MTBE、烷基化油行情持续下跌,对上游原料采购需求不足。由此可见,10月液化气市场延续上月供需宽松格局,进而对上游库存形成明显压力。中下旬市场供需矛盾缓增,对于库存累积起到助力作用。

到港量环比减少进口气库容率缓慢下降

进口气库容率方面,月内库容率整体趋势缓慢下降。进口气库容率方面,月内库容率整体趋势先增后降,均值环比下降。截止到10月24日统计数据显示,10月国内主港平均库容率为52.88%,较上月均值下降1.69个百分点。截至10月29日监测数据显示,本月国内主港码头VLGC到港量(含预计到港量)约294.85万吨,较9月实际到港量减少14.7万吨。需求来看,下游PDH开工负荷率继续回升,但烷烃C4深加工装置开工负荷率有所下降,整体C3C4需求表现一般。不过,燃烧需求逐步由淡季向旺季过渡,燃料用量消耗略有提升,且码头方面进口量略有减少,库存压力有所缓解。

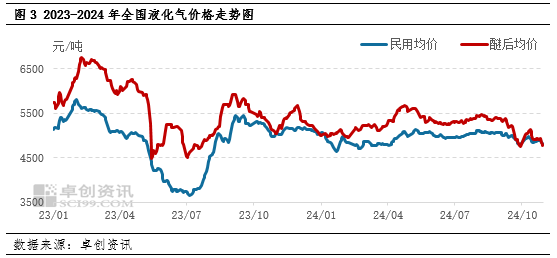

基本面由紧转松液化气走势先涨后跌

库存水平是市场供需、心态、原油及外盘等多方因素相互博弈的结果,而库存压力的高低会进一步对液化气价格走向形成影响。从价格走势来看,10月国内液化气市场呈现先涨后跌再企稳的走势。上旬液化气价格展开涨势,究其原因,上旬上游企业库存率偏低是首要支撑,同时,10月CP公布上涨及节后下游补货支撑,对价格上涨提供助力。但中下旬液化气价格止涨转跌,主要因前期部分检修企业恢复,市场供应增加,而此时驱动价格下跌的逻辑仍倾向于基本面转弱带来的上游库存压力的增加。并且,原油转跌加重市场观望情绪,拖累价格走低。好在下游深加工企业尚有刚需,化工需求对市场形成一定支撑,中下旬国内液化气止跌企稳运行。

由此可见,库存变动在不同时期对于价格存在不同程度影响,通过回顾库存数据变动规律,并结合未来驱动因素的分析,可以进一步合理预测未来库存数据变动趋势,进而对液化气价格走势进行预判。

11月库存前低后高价格向上试探后偏弱运行

消息面来看,多空博弈持续。11月CP价格公布上涨,且略高于市场预期,短期市场心态或受提振。但原油期货从未来3个月走势来看,宏观上美联储降息为主,美国季节性淡季需求偏弱,叠加沙特后续可能增产,油价将偏弱运行为主,业者对后市仍持谨慎观望态度。

供应方面,11月液化气整体供应量有所下降。华东地区宁波大榭以及福建联合11月下旬或逐步复工,但整体影响有限。其他地区装置暂无计划性开停工。但整体看来,部分地区受装置检修持续影响,下月国内液化气商品量水平或有小降。进口气来看,以当前消息面判断,11月份进口量水平预估不足300万吨,进口量预计仍有减少。

需求方面,需求谨慎乐观为主。11月烷烃及烯烃深加工企业仍有检修预期,化工需求表现相对一般。但随着气温下降,市场燃烧需求或有一定程度好转。

综上所述,液化气市场供应压力有所缓解,但需求仍以谨慎乐观为主,同时消息面多空博弈也将牵制市场情绪。综合多重驱动因素分析,短线利好占据主导,下游阶段性入市或加快上游库存消化速度,但终端利好不足,长线来看,上游仍以出货为主,下游择低且适量采购,国产气及进口气库容率或先降后增,液化气价格向高位试探后偏弱震荡概率较大。