- 小

- 中

- 大

- 超大

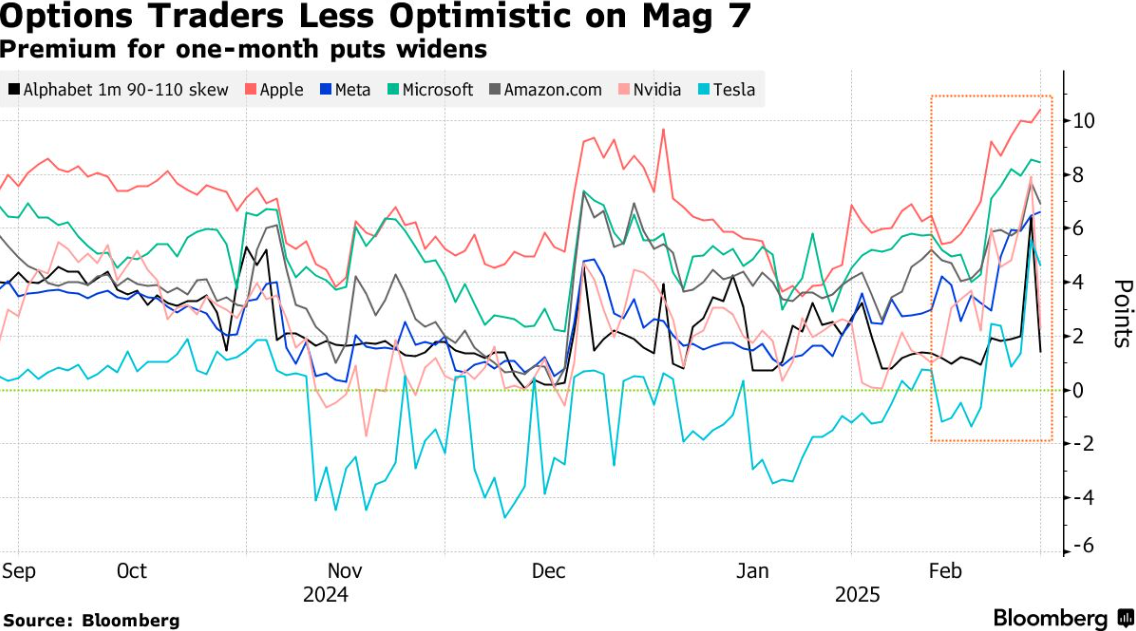

在追逐大型科技股看似势不可挡的涨势两年后,期权交易员们已显露出疲态。

由于对美国在人工智能和整体经济中的主导地位的担忧与日俱增,所谓的美股科技股“七巨头”(Magnificent 7)落后于股市大盘,投资者正在争相寻求更多的保护措施。这与不久前几家科技巨头主导标普500指数和纳斯达克100指数涨幅的情况大相径庭。

嘉信理财的首席交易和衍生品策略师马佐拉(Joe Mazzola)表示:“过去两年让投资者受益的股票,现在正遭受打击。”

2月下半月,大多数“七巨头”公司的期权成本都在上升。上周,苹果公司三个月期的隐含波动率达到了去年9月份以来的最高值,其斜率也是去年8月份以来最大的,当时日元利差交易平仓令全球金融市场感到恐慌,并刺激了保护需求。

另一个令人不安的迹象是,英伟达等股票的看跌期权仓位不断增加。野村证券(Nomura)称,买入看跌期权导致交易商对执行价在115美元至130美元之间的合约的负伽马值增加。随着交易商重新平衡头寸,这可能会加剧价格波动。

彭博的“七巨头”指数在2025年下跌了6.5%,而在此前的两年里,该指数上涨了两倍多,使标普500指数在此期间58%的回报率相形见绌。

现在,有迹象表明,随着交易员对本周经济数据的关注,从隐含波动率、斜率到看跌/看涨期权比率,各方面的紧张情绪都在上升。

投资者将分析一系列关键数据,包括周一的工厂活动、周三的服务业数据和周五的非农就业数据,以了解美联储的利率前景,并最终决定美国股市的走向。

潜在的新关税增加了企业的不确定性,期权保护的成本也越来越高。

在利率市场上,风险厌恶模式最近也占据了主导地位,温和的通胀数据推动了对美联储降息的押注。上周五,美国两年期、三年期和五年期国债收益率自去年10月份以来首次迈向4%的门槛,而10年期美债收益率则跌至4.2%。

即使在1月底股市从DeepSeek人工智能引发的抛售中反弹后,看涨科技股的势头也开始消退,波动性上升,看跌期权斜率加剧,看涨与看跌期权的比率在上周四降至去年9月以来的最低水平。就连特斯拉的期权现在也显示出看跌的趋势,由于埃隆·马斯克(Elon Musk)与白宫关系密切,该公司股价在大选后一度几乎翻了一番。

这种恐慌并不局限于科技股:2月18日左右,机构投资者开始针对Cboe波动率指数的飙升大量买入对冲,这是市场更广泛担忧的一个早期迹象。在上周五晚些时候标普500指数上涨之前,看跌情绪已将VIX与标普500指数实际波动率之间的价差推高至去年12月以来的最高水平。

衍生品分析公司Asym 500的创始人Rocky Fishman在一份报告中写道:“过去几天VIX的上涨在很大程度上是SPX实际波动率无法比拟的,这使得SPX的隐含波动率看起来特别昂贵。”