字体:

- 小

- 中

- 大

- 超大

评论

收藏

2008年“致命组合”重演!美银警告:美元恐将踏上暴跌之路

美联储可能即将做出一件在历史上极为罕见,且对美元具有极强破坏性的事情……

AI播客:换个方式听新闻 下载mp3

音频由扣子空间生成

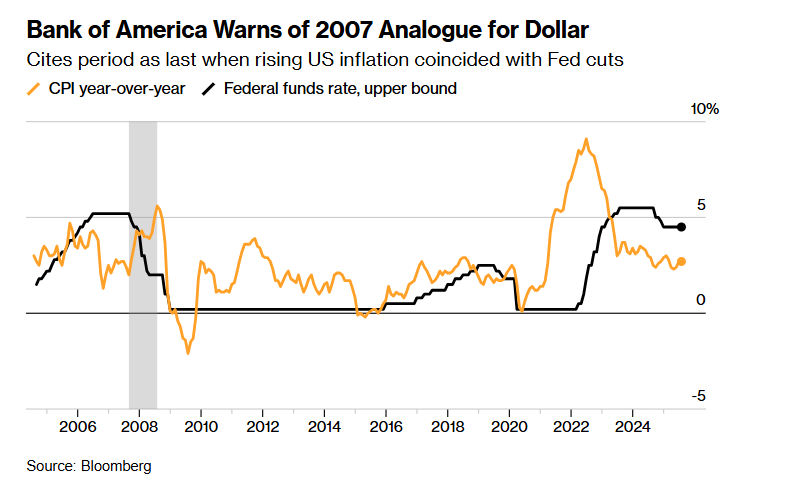

美国银行称,美元将面临一种“致命组合”,即美联储在年化通胀率不断上升的情况下降低利率,这是一个近二十年前曾出现过的破坏性情景。

美国银行货币策略师Howard Du在一份周四给客户的报告中写道:“如果美联储的降息周期得以恢复,那么2025年剩余时间里的任何降息,都可能发生在年化通胀率不断上升的背景下。这是一种可能但历史上罕见的模式。”

Du说,美国上一次出现这种对实际政策利率的压制还是在2007年下半年到2008年上半年期间,当时美元指数下跌了约8%。他的历史分析发现,美元的贬值在美联储降息之前就开始了,然后在利率放松后会持续存在,正如今年所发生的那样。

从2007年下半年到2008年,供应冲击推高了全球食品和能源价格。尽管如此,随着美国房地产和就业市场开始渗透出疲软迹象,美联储还是降低了借贷成本。

如今,美联储必须平衡围绕美国总统特朗普严厉关税制度的经济不确定性以及疲软的劳动力市场前景。交易员们定价美联储官员在下个月会议上将借贷成本降低25个基点的可能性接近85%,尽管7月份的通胀已加速至1月份以来最快的速度,且生产者价格也超预期上涨。

美国银行估计,即使整体CPI月率在年底前保持在0.1%左右的水平,年率也将达到约2.9%,高于2025年中期所见的数字。

Du和他的同事们最近鼓励交易员买入欧元兑美元,目标是到年底上涨约3%,达到1.20左右。

美元指数在8月份迄今已下跌约1.3%,在2025年已下跌约8%,这是该指数自2017年以来最糟糕的年度开局。被视为对美联储政策最敏感的两年期美国国债收益率,今年迄今已下跌约50个基点。

风险提示及免责条款:市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。