- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

在贵金属强劲的牛市行情中,在黄金几乎每日刷新历史高位的时刻,白银在2025年的表现依然领先黄金。

专注于白银投资的SilverStockInvestor的专家、《白银大牛市》(the GreatSilver Bull)作者彼得·克劳斯(Peter Krauth)认为,虽然白银无疑受益于推动金价上涨的降息预期和通胀担忧,但它还拥有黄金所缺乏的多个价格驱动因素。“我认为一半驱动因素与黄金相同,另一半则完全不同,”他在近期接受Kitco新闻采访时表示,“关键就在于稀缺性。你可以说黄金也很稀缺,但白银面临的供应压力截然不同。”

关于第一点,克劳斯指出当市场开始实质性定价美联储重启降息周期时,金银价格同步获得提振。“从图表看,至少从八月甚至更早开始,银价从36美元涨至38.40美元,这反映出市场真正预期美联储将在九月降息。”

克劳斯认为美联储已被迫妥协,现在需要牺牲通胀来保就业。“在通胀高企时选择降息,就意味着所有约束都将解除。从宏观层面看,这正是驱动金银走势的核心逻辑。”他表示。

但更重要的是,白银还受益于供应短缺问题,即使在黄金需求激增且价格创纪录的环境下,这种短缺仍可能推动银价表现超越黄金。“市场逐渐意识到这是一个供应不足且非常紧张的市场,这种认知正在自我强化,”他指出,“过去四年半间,可识别的二级库存大幅下降。去年二、三月时我就指出银价尚未显著波动,但如今银价较当时的22美元已近乎翻倍。”

虽然工业需求仅占黄金需求的一小部分,但全球过半白银供应被工业应用消耗。克劳斯认为市场可能高估了白银工业需求的回落—,尽管中国太阳能建设放缓且美国补贴结束。“工业需求的疲弱程度被夸大,我认为实际情况会再次令人惊讶。太阳能仍是最大驱动因素,其中电池储能技术的重大变革尚未获得足够重视。”他表示。

随着电池存储成本下降,AI数据中心正越来越多地将太阳能发电纳入规划。“他们选择太阳能是因为部署速度快、审批迅速、能快速补充电力供应,”克劳斯解释道,“叠加电池储能技术后,太阳能发电不稳定的缺陷得以解决,日间产生的电能可以存储并在夜间释放。”

他指出在快速扩张的AI和大数据领域,光伏发电最具性价比。“太阳能+储能的部署仅需1.4年,而核电站从构思到运营需要15.3年。”

尽管工业供应约束已被广泛记录,但今年的贸易战和关税威胁给白银投资供应带来新限制。“实物供应依然紧张,”他强调,“伦敦市场流动性持续下降,租赁利率保持高位。因关税威胁流出伦敦的白银多数流向纽约且未返回。有趣的是,伦敦也是白银ETF的主要存储地——目前80%库存已被ETF锁定,仅剩20%可用于出借或交割。”

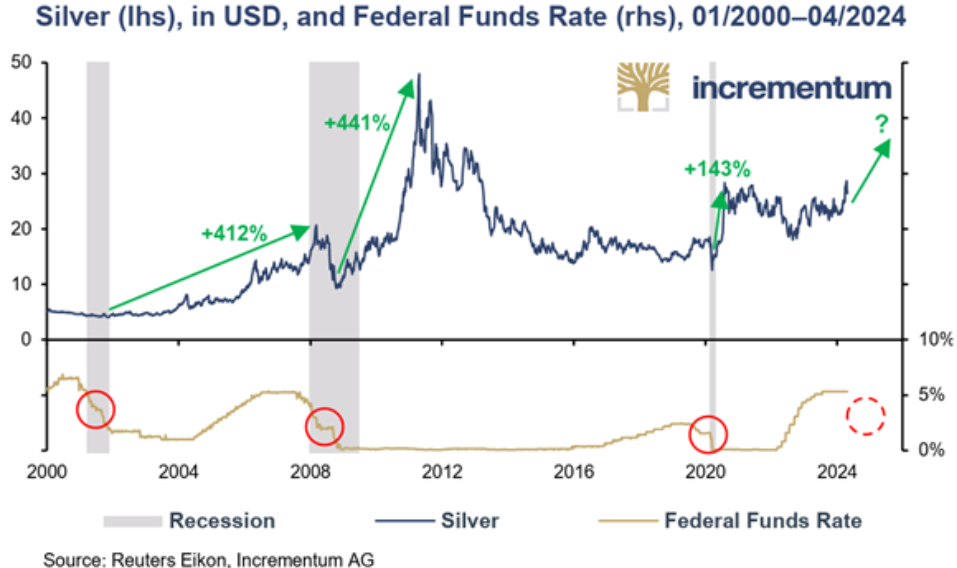

但推动白银近期突破的最大催化剂,同时也是贵金属最重要的中期驱动因素,是美联储重新转向鸽派的利率政策。克劳斯分析道:“过去三次降息周期(2000年初、2008年和2020年)都曾在中期出现暂停,当暂停结束并完成剩余降息时,白银就会启动暴涨行情。”

“有理由相信我们可能正处在降息周期中点,”他补充道,“预计到明年9月或10月还将降息100至150个基点。这意味着美国降息进程约完成一半。”克劳斯展示的图表显示,过去三个降息周期中,白银总是在周期中途触底,并在降息重启后飙升。

“此后12-18个月内平均涨幅达332%,”他说道,“这非常惊人。如果从35美元计算,意味着银价可能突破100美元。不同之处在于本次暂停期间银价未在中期见底,而是在去年春末与黄金同步触底。”

克劳斯最后对短期走势发出警示,称九月降息落地后银价可能出现回调。“当前市场已消化大量降息预期,”他表示,“银价可能冲高至42-43美元,但在降息真正实施时出现修正——经典的‘买传言、卖事实’行情不会令人意外。”

但他强调,鉴于所有驱动因素依然支撑白银,任何回调都将构成买入机会。“今年底可能触及45美元,明年达到50美元的概率也相当大。”