- 小

- 中

- 大

- 超大

华尔街结束了备受期待的美联储周,美国股市创下历史新高,因为进一步降息的前景提振了企业盈利前景,风险偏好情绪高涨。尽管在标普500指数从4月低点反弹近15万亿美元后,出现了暂时喘息的呼声,但多头情绪仍占上风。

标普500指数周五突破6660点,科技股领涨。一项小型公司指数从创纪录水平下降。随着5万亿美元的美股期权到期,交易量在收盘时飙升。美国交易所周五约有277亿股股票易手,这是自2008年彭博社开始编制数据以来第三繁忙的一天。

美国国债继续处于盘整模式,整体价格略有走低,收益率走高。掉期交易仍显示,市场押注2025年还将有近两次降息。但美联储暗示未来几个月迅速降低借贷成本的紧迫性不大,美元小幅升值,接近五日高点,本周几乎持平。考虑到在美联储决议前几天美元面临的抛售压力,美指可能还有进一步反弹的空间。

不过,尽管美元走强和美国国债收益率上升,但周五黄金仍出现反弹,并连续第五周上涨,其中周三在美联储宣布降息后还创下了3707.40美元/盎司的历史新高,随后在波动中回落。黄金市场注意力现在集中在美联储今年首次降息后的进一步线索上。

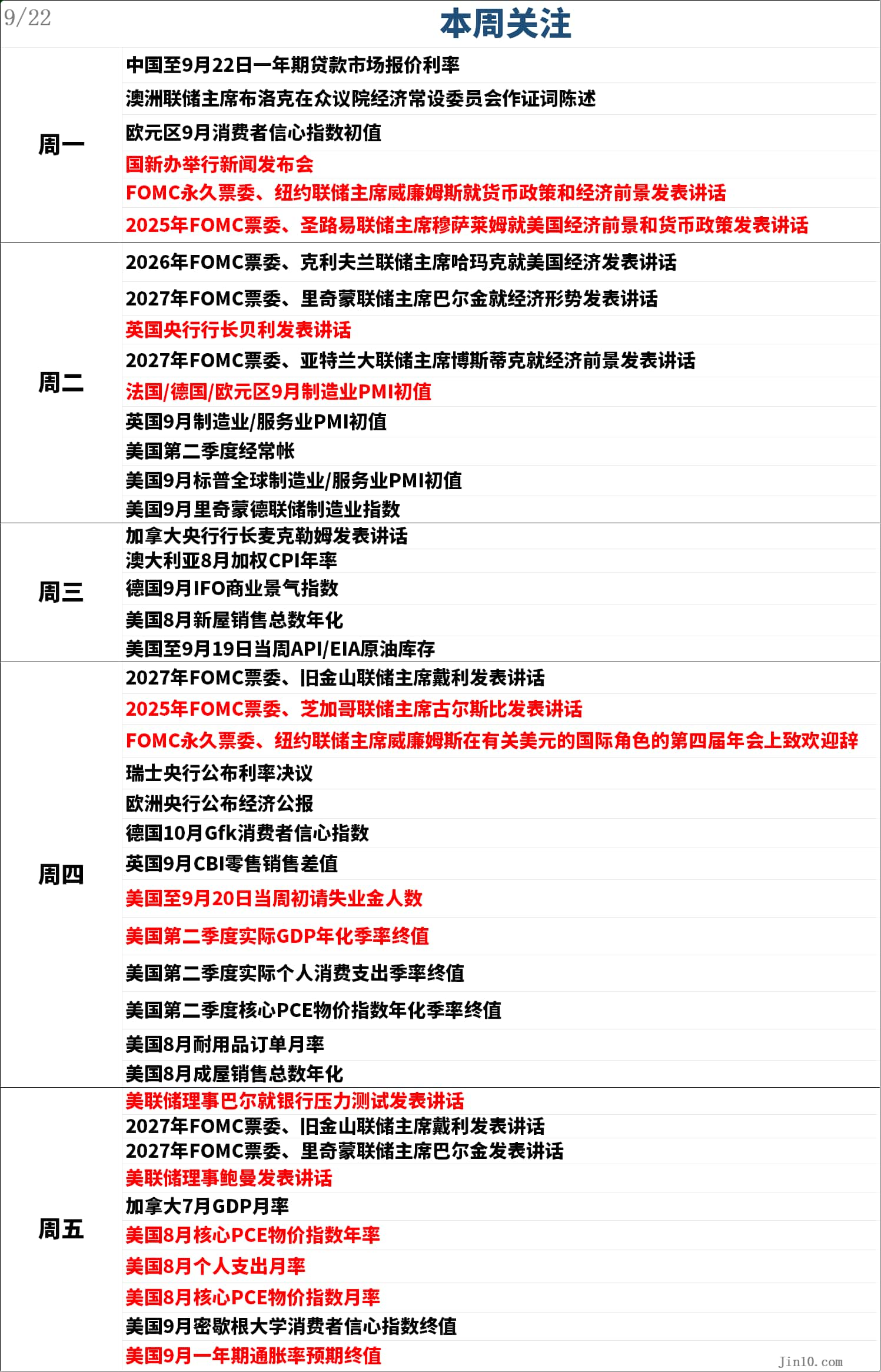

以下是新的一周里市场将重点关注的要点(均为北京时间):

央行动态:美联储官员密集发声在即, 黄金即将冲击“技术完美目标”!

美联储:

周一21:45,FOMC永久票委、纽约联储主席威廉姆斯就货币政策和经济前景发表讲话;

周一22:00,2025年FOMC票委、圣路易联储主席穆萨莱姆就美国经济前景和货币政策发表讲话;

周二00:00,2026年FOMC票委、克利夫兰联储主席哈玛克就美国经济发表讲话;2027年FOMC票委、里奇蒙联储主席巴尔金就经济形势发表讲话;

周二22:00,2027年FOMC票委、亚特兰大联储主席博斯蒂克就经济前景发表讲话;

周四04:10,2027年FOMC票委、旧金山联储主席戴利发表讲话;

周四20:20,2025年FOMC票委、芝加哥联储主席古尔斯比发表讲话;

周四21:00,FOMC永久票委、纽约联储主席威廉姆斯在有关美元的国际角色的第四届年会上致欢迎辞;

周五01:00,美联储理事巴尔就银行压力测试发表讲;

周五03:30,2027年FOMC票委、旧金山联储主席戴利发表讲话;

周五21:00,2027年FOMC票委、里奇蒙联储主席巴尔金发表讲话;

周五22:00,美联储理事鲍曼发表讲话

其他央行:

周一09:00,澳洲联储主席布洛克在众议院经济常设委员会作证词陈述;

周二02:00,英国央行行长贝利发表讲话;

周三02:30,加拿大央行行长麦克勒姆发表讲话;

周四07:50,日本央行公布7月货币政策会议纪要;

周四15:30,瑞士央行公布利率决议

美联储周三将关键利率下调了25个基点,但通过对持续通胀的警告来缓和这一举措,这让人对未来宽松的步伐产生怀疑。新的一周将有多位美联储高官发表讲话,立场分化之严重或更加凸显。

备受关注的新任美联储理事米兰告诉CNBC,他本周决定反对其他政策制定者降息25基点、支持降息50基点是因为他认为关税对通胀没有重大影响。另外,明尼阿波利斯联储主席卡什卡利预计今年将再降息两次。

虽然美联储如预期实施25基点降息,但最新公布的点阵图预示今年仅再降息两次,标志着宽松步伐将放缓。这与市场先前预期的激进宽松路径形成鲜明对比。班诺克本全球外汇(Bannockburn Forex)的Marc Chandler指出,市场此前一直在为更鸽派的美联储定价,而相对紧缩的立场迫使市场重新调整策略。

黄金价格周五强势反弹,触发单日看涨反转形态并确认周线级别突破行情。买方仍掌控市场走势,周线图确认突破上周3675美元高点形成的阻力位。本周收盘巩固多头动能,增强市场对长期突破趋势的信心。

下一个关键目标位见于3734美元,这是基于最近一轮重要调整行情计算的161.8%斐波那契扩展位。但该目标位缺乏其他技术指标的协同验证,暗示更重要的阻力区间实际位于更高位置。3782-3812美元目标区间汇聚至少五个不同技术参照点,其中包括8月29日突破对称三角形态后衍生的测量移动目标,多重技术因素叠加使该区域成为强吸引力价格磁区。

尽管周五出现反弹,金价仍处于过去九个交易日以来的宽幅震荡区间。斐波那契共振阻力区持续发挥作用,抑制上行动能并表明需要更充分整理才能实现持续突破。不过近期整理形态呈现向上倾斜态势,显示市场需求保持坚挺,回调继续吸引买盘介入。

尽管技术前景积极,仍需保持警惕。若跌破周四3628美元低点,将破坏周五形成的反转信号并打开更深层次回调空间。此种情形下,首个下行目标将指向上周3576美元低点,该位置与3558美元的38.2%斐波那契回撤位高度重合。有效跌破该区域可能动摇多头信心,并使市场焦点转向调整阶段。

黄金周线收于3675美元上方的动能维持能力,进一步强化了周五看涨反转的技术效力,这将为下周市场定调关键基础。若能持续稳守在3707美元上方,市场焦点将转向3782-3812美元目标区间;反之若失守3628美元,则需警惕价格展开更深度回调的风险。

美联储克制的表态促使美元空头进行战术性平仓,推动了连续三日的反弹行情。尽管美元指数的整体下行趋势未改,当前走势暗示短期动能可能持续向好,近期阻力位备受关注。分析师指出,98.082-98.238阻力区将成为多空决战关键,若突破该区域或引发更大规模空头踩踏。

50日移动均线所在的98.082与近两个月波动区间50%斐波那契回撤位98.238共同构成强劲技术屏障,由此形成98.082-98.238的短期目标区间,该区域可能重新吸引空头建仓。鉴于美联储政策指引抑制了快速宽松预期,且长期收益率持续上升,除非通胀或经济增长数据意外上行,否则美元可能在阻力位下方整理后重启跌势。

重要数据:全球紧盯美联储最爱的通胀指标

周一22:00,欧元区9月消费者信心指数初值

周二,法国/德国/欧元区9月制造业PMI初值

周二16:30,英国9月制造业/服务业PMI初值

周二21:45,美国9月标普全球制造业/服务业PMI初值

周二22:00,美国9月里奇蒙德联储制造业指数

周四20:30,美国至9月20日当周初请失业金人数、美国第二季度实际GDP年化季率终值、美国第二季度实际个人消费支出季率终值、美国第二季度核心PCE物价指数年化季率终值、美国8月耐用品订单月率

周五20:30,加拿大7月GDP月率、美国8月核心PCE物价指数年率/月率、美国8月个人支出月率

周五22:00,美国9月密歇根大学消费者信心指数终值、美国9月一年期通胀率预期终值

美联储决议后,市场焦点重回通胀数据,下周投资者的目光将完全转向美联储青睐的通胀指标——个人消费支出价格指数(PCE)。

下周发布的通胀数据可能印证美联储今年秋季降息的决策是否明智。经济学家普遍预测,8月PCE将显示通胀水平正重新抬头。

“市场已形成年内必然降息的预期,但这可能构成隐患——因为现实数据或许无法支撑这种预期。”Mahoney Asset Management的首席执行官Ken Mahoney表示,“若通胀数据超预期走高,市场与现实之间的割裂将显现。我们希望数据能与预期吻合。”

投资者认为,唯有真正超出预期的通胀飙升才可能引发市场震荡。只要不影响美联储在10月和12月政策会议上降息的总体基调,华尔街或许能够从容应对略有升温的通胀数据。

根据FactSet对经济学家的调查,预计8月PCE环比上涨0.32%,同比上涨2.8%,均高于前值0.2%和2.6%的增幅。剔除波动较大的食品和能源价格后,核心PCE同比增速预计达3%,环比涨幅预计从0.20%升至0.32%。华尔街预测同比增速将达3.0%,较7月的2.9%进一步攀升。

尽管Mahoney认为人工智能投资热潮将继续推升股市,但他也承认意外飙升的通胀数据仍是美股面临的最大风险。毕竟标普500和纳斯达克指数均处于历史高位,估值昂贵,且在10月前的季节性疲软期极易出现短期回调。

“虽然逆势看空存在风险,但我们尚未摆脱季节性下跌规律的影响,下周市场尤其脆弱。”BTIG分析师Jonathan Krinsky周四指出,“当前市场内部动向更为关键。尽管美联储正在降息,但消费领域的多个细分板块已显现疲态。任何风吹草动都可能引发市场回调。”

巴克莱欧洲股票策略主管Emmanuel Cau周五表示:“股市逼近高点且利率市场仍定价未来一年约5次降息的情况下,股市能否继续上涨将更多取决于宏观数据的强劲程度,而非利率政策的鸽派转向。”

公司财报:华尔街乐观情绪爆棚!

不过,除了要警惕PCE超预期飙升外,华尔街普遍持乐观态度。美国股市正处于历史高位,财报季即将来临,而市场对美国企业利润增长的预期持续向好,这意味着股市涨势有望延续。

数据显示,在标普500指数成分股中,已发布第三季度业绩指引的公司里,超过22%预计将超出分析师预期——这一比例为一年来最高。此外,发布低于预期利润预测的公司占比,也降至四个季度以来的最低水平。美国金融研究公司首席投资策略师SamStovall表示:“人们一直在为关税问题‘喊狼来了’,但狼始终没有出现。真正的问题在于,这只狼是被推迟出现了,还是彻底消失了?目前看来,企业似乎在承担大部分关税成本。”

数据显示,华尔街分析师预计,标普500成分股公司第三季度盈利增长率将达6.9%,高于5月底预测的6.7%。市场情绪的好转,表明投资者对企业抵御特朗普关税影响的能力更有信心。

另外,瑞银全球财富管理公司的Ulrike Hoffmann-Burchardi表示:“从历史上看,美联储在非衰退环境中的宽松周期有助于支撑股市,我们看到人工智能、盈利和消费支撑的进一步上涨。”

“美联储的降息为股市设定了看涨的节奏,最近的这些新高里程碑可能会成为本轮牛市的休息站,然后再继续走高。”Piper Sandler的Craig Johnson表示,他预计将出现短暂的盘整。

Nationwide的Mark Hackett指出,虽然9月份历来出现回调,但今年的市场却违背了这种模式。“尽管如此,由于标普500指数的远期市盈率为22倍,波动性受到抑制,盘整或波动期将是一个正常且健康的发展。”

摩根大通资产管理公司David Lebovitz表示,最大的问题是投资者是否应该对股指处于或接近历史高点、利差接近历史低点以及估值全面偏高感到紧张。“股票估值上升反映了基本面仍然稳健,”他说,“这让我们对股票的适度增持感到满意,而鉴于价格升值空间有限,目前的利差水平使我们对高收益债券保持中性态度。”

与此同时,以Michael Hartnett为首的美国银行策略师表示,过去两年美国大型科技股的上涨还有进一步的路要走,投资者应该为更多收益做好准备。

美国银行策略师在一份援引EPFR Global数据的报告中表示,全球和美国股票基金均出现了自去年12月以来最大的一周资金流入。截至9月17日当周,投资者向全球股票基金分配了约684亿美元,而577亿美元则进入了美国股票基金。

有趣的是,在美国个人投资者协会(American Association of Individual Investors)的调查中,这已经是连续第七周空头数量超过多头。

休市提醒

周二(9月23日),日本-东京证券交易所因秋分节,休市一日。