- 小

- 中

- 大

- 超大

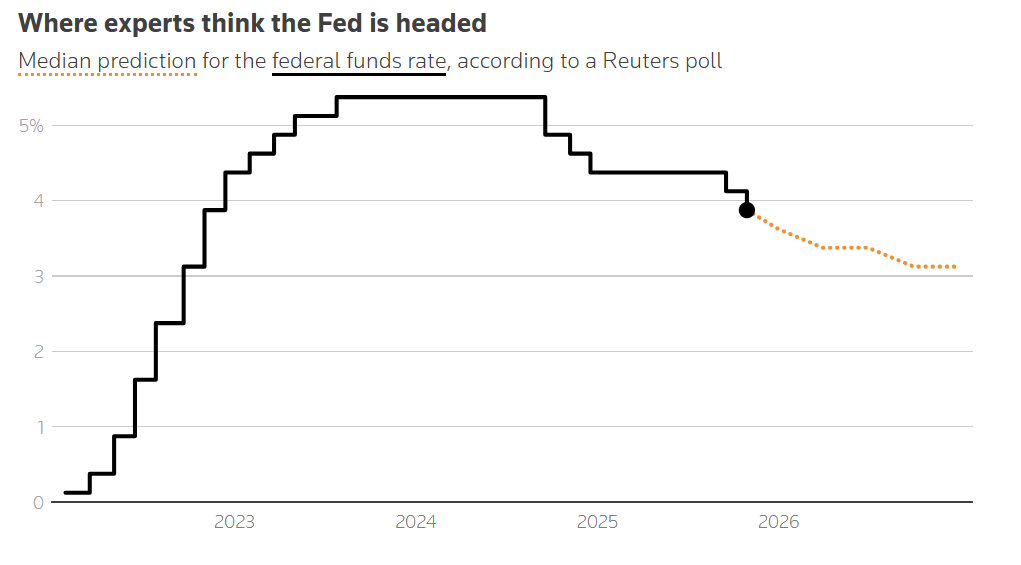

根据路透社对100多位经济学家的调查,美联储将在12月9日至10日的政策会议上降息25个基点,以支持正在降温的劳动力市场。

这一强烈共识与11月的调查结果大致吻合,也与利率期货市场隐含的近85%降息概率相符,但与政策制定者之间日益加深的分歧形成鲜明对比——他们对这个全球最大经济体下周是否需要进一步的宽松政策存在争议。

在10月份降息25个基点后,美联储主席鲍威尔警告称需警惕通胀反弹,并强调12月的降息行动“远非板上钉钉”。自2021年3月以来,通胀率一直高于美联储2%的目标。

一场持续43天的政府停摆导致关键经济数据发布受阻,进一步加剧了这一担忧。

10月会议纪要还显示,联邦公开市场委员会(FOMC)内部存在严重分歧——部分成员倾向于维持利率不变,另有几位明确反对10月的降息决定。

尽管对该决定及未来政策路径存在分歧,但在11月28日至12月4日的路透社调查中,高达82%的绝大多数(108位经济学家中的89位)仍预测会有25个基点的降息。

“我预计美联储将在下周会议上降息。我知道10月会议后出现了很多反复的讨论,尤其是鲍威尔表现得有些鹰派,但我认为这更多是因为政府停摆导致缺乏可用数据,”杰富瑞集团(Jefferies)首席美国经济学家托马斯·西蒙斯(Thomas Simons)表示。

“虽然他的担忧合情合理,但在12月,他未必能再提出同样的论点。自那次会议以来,我们看到大多数美联储理事在公开评论中,都对继续降息表达了足够的支持。”

纽约联储主席威廉姆斯近期加入了美联储理事鲍曼、沃勒和米兰的降息阵营。威廉姆斯表示,利率可以在不危及通胀目标的前提下下调,并将为劳动力市场进一步下滑提供“保险”。

通胀预期的鸿沟

对2026年的调查预测则反映了这种共识缺失的状况。尽管中值预测显示,美联储将在明年再降息两次,使联邦基金利率在年底达到3.00%-3.25%,但对于任何一个季度的降息动作,受访者都没有形成明确的多数意见。

政府大规模减税和支出法案引发的财政担忧、关税不确定性,以及对美联储独立性的顾虑,是核心原因所在。

“一些正在发挥作用的再通胀力量——无论是财政层面的‘大而美法案’,还是关税推动下商品价格的持续粘性——都将在明年限制美联储的行动空间,”嘉信金融研究中心(Schwab Center for Financial Research)宏观研究与策略主管凯文·戈登(Kevin Gordon)表示。

近期,FOMC成员对未来降息时机和幅度释放的矛盾信号,也加速了金融市场的对冲资金流动,促使投资者寻求保护以应对政策不确定性。

通胀预期方面也存在明显鸿沟:密歇根大学的消费者调查显示通胀率接近4%,而盈亏平衡通胀率、通胀保值国债(TIPS)等市场隐含指标则低得多。

“这之间存在一定脱节,这也是美联储必须牢记的一点。在很多方面,人们对通胀的看法仍是核心问题,而‘可负担性’是关键关键词,”嘉信的戈登补充道。

调查中值显示,美联储偏爱的通胀衡量指标——个人消费支出(PCE)指数,在2027年之前将持续高于2%。

经济增长方面,美国经济第三季度可能增长了3%,本季度增速将放缓至0.8%,预计今年和2026年的经济平均增速均为2.0%。