- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

2025年,贵金属无疑是最大赢家,而几乎所有其他传统“避险”投资均表现不佳。在这一年里,市场充斥着动荡、冲突以及对人工智能泡沫的担忧,这样的结果着实令人瞩目。

全球经济热度高涨,政客力推宽松货币政策,衰退担忧逐渐消退,人工智能狂热席卷市场,再加上地缘政治紧张局势升级,这些因素共同塑造了今年的市场格局。

然而,受原油供应过剩加剧的拖累,大宗商品综合指数今年表现糟糕。尽管2025年中东地区出现过数次紧张局势,市场也曾担忧原油价格会飙升至每桶100美元,但实际原油价格同比下跌了20%,目前几乎仅为该水平的一半。

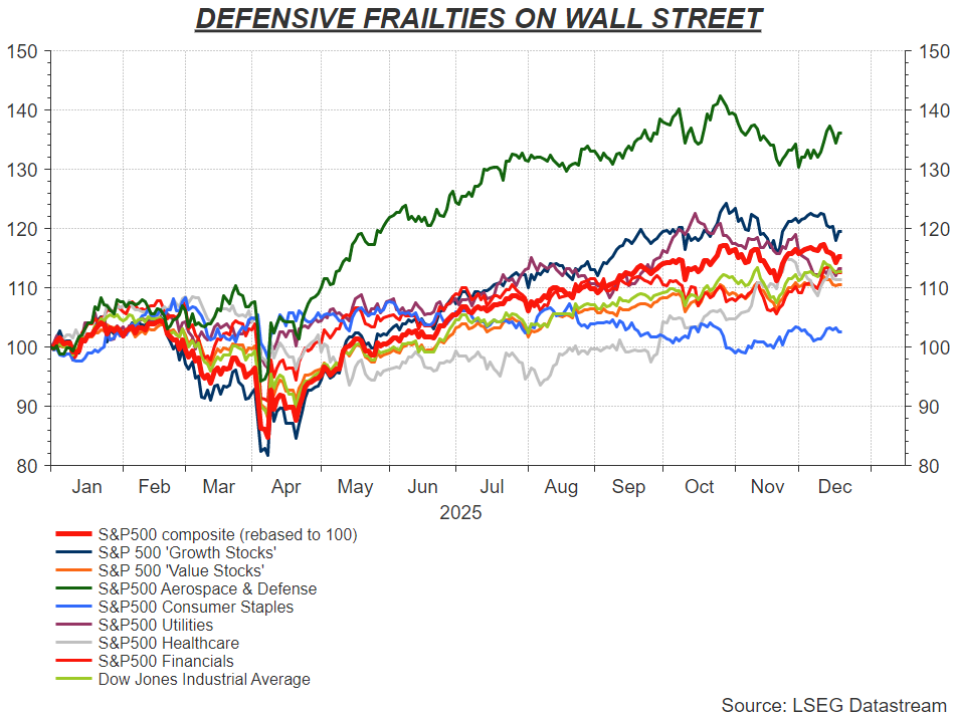

如果投资者担忧全球冲突,那么他们最佳的去处并非公用事业、必需消费品等传统防御性板块,而是国防板块本身。2025年,美国航空航天与国防股涨幅达36%,欧洲同类股票涨幅更是高达55%,德国及欧洲大陆正加速重整军备。

债券与防御性资产表现滞后

今年以来,大多数其他传统对冲工具和安全资产非但未能起到保护作用,反而成了投资组合的拖累,即便是被一些人吹捧的“数字黄金”年末也以亏损收官。

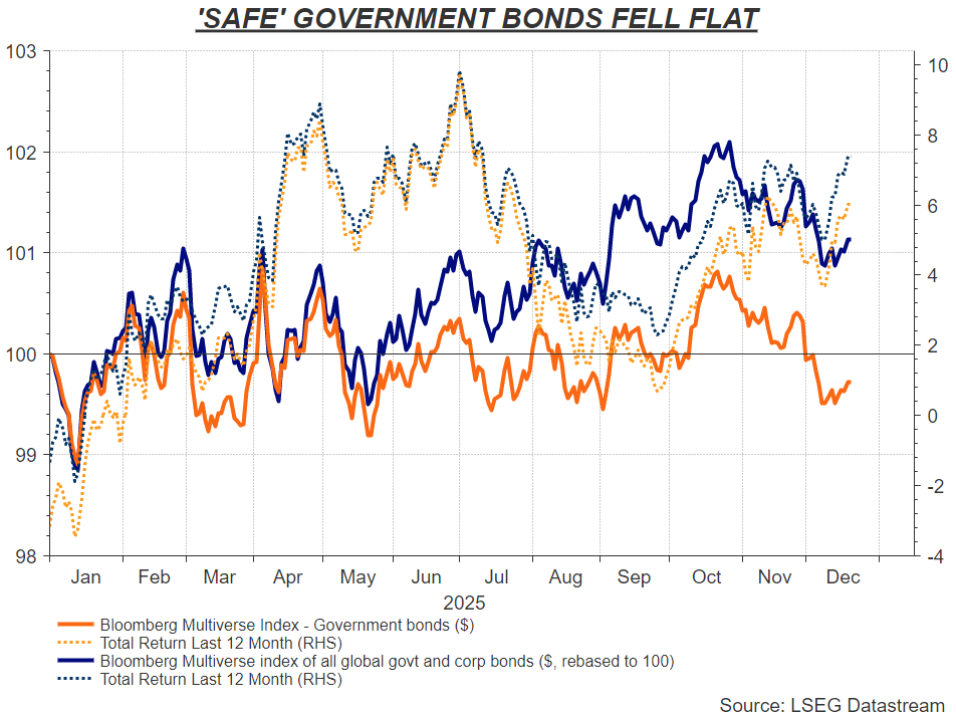

债券市场今年同样表现不佳。以美元计价,全球“无风险”政府债券指数下跌约1%,总回报率仅略超6%。涵盖政府债券、超国家债券、机构债券和公司债券的彭博全球综合债券指数(Bloomberg Multiverse)等更广泛的全球债券基准表现也好不到哪里去,价格涨幅约为1%,总回报率接近7%。

这一表现还不及摩根士丹利资本国际全球股票指数(MSCI All-Country Stock Index)涨幅的一半,该指数正迈向2019年疫情前以来的最佳年度表现。

在股票领域,采取防御性策略也并非制胜之道。

得益于大型科技股和人工智能主题的推动,标普500指数(SPX)全年上涨15%。美国经济强劲反弹以及2025年下半年利率下降,带动华尔街多数股票走高。但标普500“成长型”股票涨幅达20%,是“价值型”股票涨幅的两倍多。

标普500指数的总回报率也比其等权重指数高出5个百分点。

尽管公用事业、医疗保健和金融板块今年表现尚可,涨幅均超过10%,但均落后于主要指数。必需消费品板块涨幅仅约2%,排名垫底。

最后,道琼斯工业平均指数(DJI)成分股蓝筹股的表现也不及标普500指数和纳斯达克综合指数(IXIC)。

避险资产失灵?

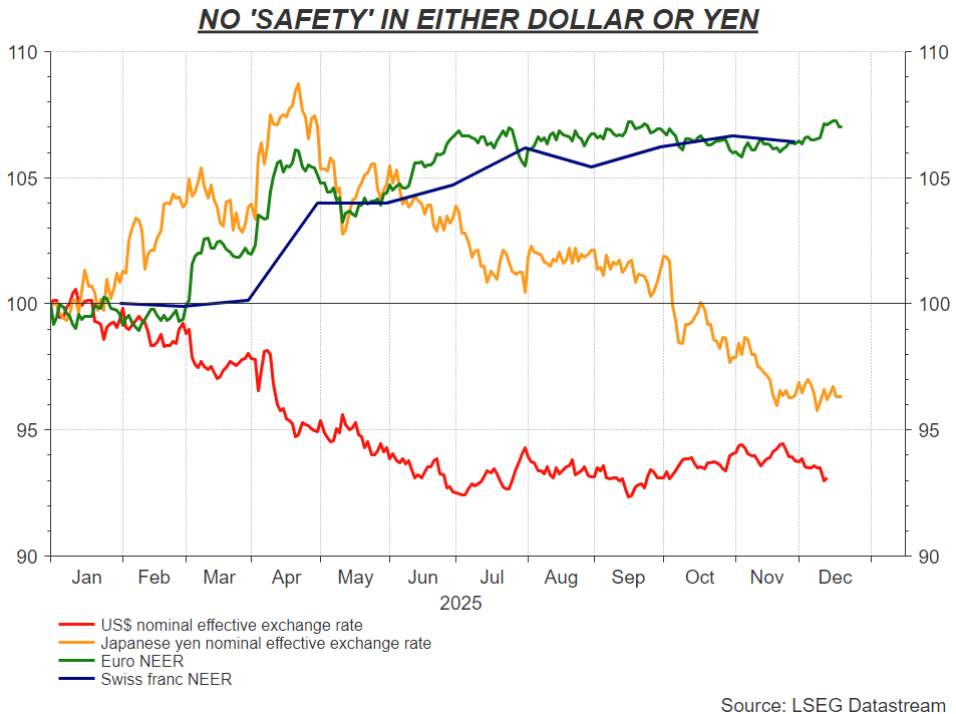

在货币领域,日元和瑞士法郎通常被视为避险货币,但其中一种货币年末也令人失望。

2025年上半年美元下跌,最初推动日元和瑞士法郎走高,但日元随后回吐了所有涨幅。日本央行进一步加息也未能起到提振作用,因为投资者担忧新的财政刺激措施,且新任首相高市早苗(Sanae Takaichi)上任后,日本国内债券市场也陷入动荡。

以对日本主要贸易伙伴的实际有效汇率计算,日元全年下跌约4%。

不过,瑞士法郎守住了年初的涨幅,与黄金、白银一样,成为2025年少数表现出色的避险资产之一。

但如果投资者在年初将美元视为地缘政治紧张时期的避险资产,那么就得重新考量了。

在今年市场最动荡的几个月里,美元指数下跌了12%,并且在中东、东欧甚至加勒比地区出现多轮危机爆发点期间,始终保持疲软态势。

对于担忧市场动荡的投资者来说,另一种策略是购买与期权相关的波动率指数,以从股票和债券的剧烈波动中获利。

但这些“安全降落伞”在2025年也从未真正发挥作用。

尽管春季市场出现大幅波动,但衡量标普500指数一个月隐含波动率的恐慌指数(VIX)年末收盘较年初下跌了2个点。债券市场对应的美债波动率指数(MOVE)不到年初水平的三分之二,且低于4月峰值的一半。主要外汇市场的波动率指标也有所下降。

简而言之,今年过于谨慎的投资策略根本无法获利。

问题来了,2026年应该翻倍押注还是及时止损?

本文内容来自路透社专栏作家Mike Dolan。