- 小

- 中

- 大

- 超大

由于原油库容极限进入“倒计时”,周一(4月27日)油价再度开启暴跌模式!WTI原油6月合约下跌24.56%,收于12.78美元/桶;7月合约下跌逾14%,至18.18美元/桶,8月合约下跌逾9%,至21.50美元/桶。

周二,WTI原油期货开盘涨1.4%,06:33时涨幅一度扩大至3%。但油价随后转跌,截止15:45,WTI原油期货日内跌20%,报10.28美元/桶;布伦特原油期货跌破19美元/桶关口,日内跌近5%。

午后油价再次反弹,截至17:36,布伦特原油期货由跌转涨,涨超3%,最高达20.83美元/桶。 WTI原油期货日内跌幅从20%收窄至3.5%,最高触及12.76美元/桶。NYMEX最活跃WTI原油主力期货合约北京时间4月28日17:35-17:36两分钟内买卖盘面瞬间成交5216手,交易合约总价值逾6415万美元。

但之后油价短线下挫,晚间WTI原油期货跌幅进一步扩大至15%,报10.80美元/桶;布伦特原油期货日内再度转跌,报19.98美元/桶。跟踪物流数据显示,欧佩克4月原油供应大增超200万桶/日,至2018年12月以来最高水平。欧佩克原油供应增加是因为沙特和阿联酋产量达纪录高位,同时科威特产量也是多年高位。

美盘时段油价先涨后跌,WTI原油期货涨幅一度扩大至逾4%,上破13美元关口,随后再度转跌,跌超8%。布油期货一度涨5%,随后转跌。

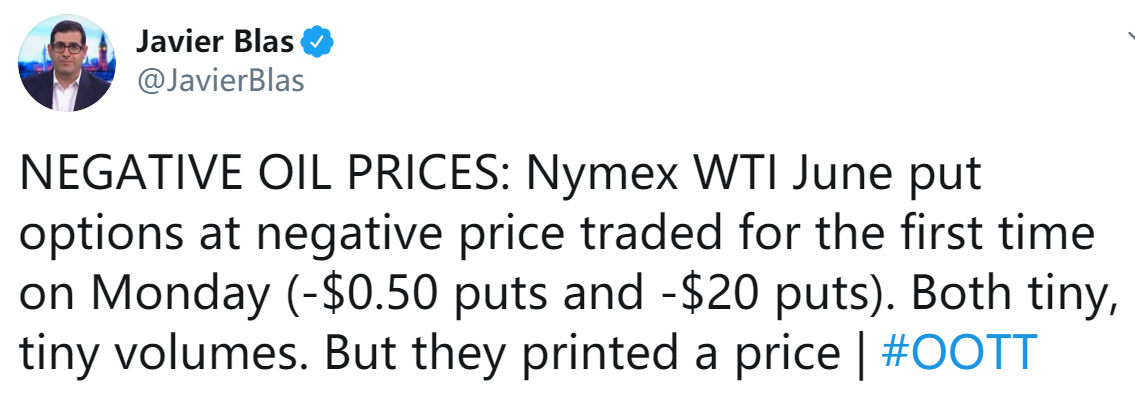

WTI原油6月期权首次出现负价,今日新增一大风险

昨日市场还出现了很不祥的一幕。

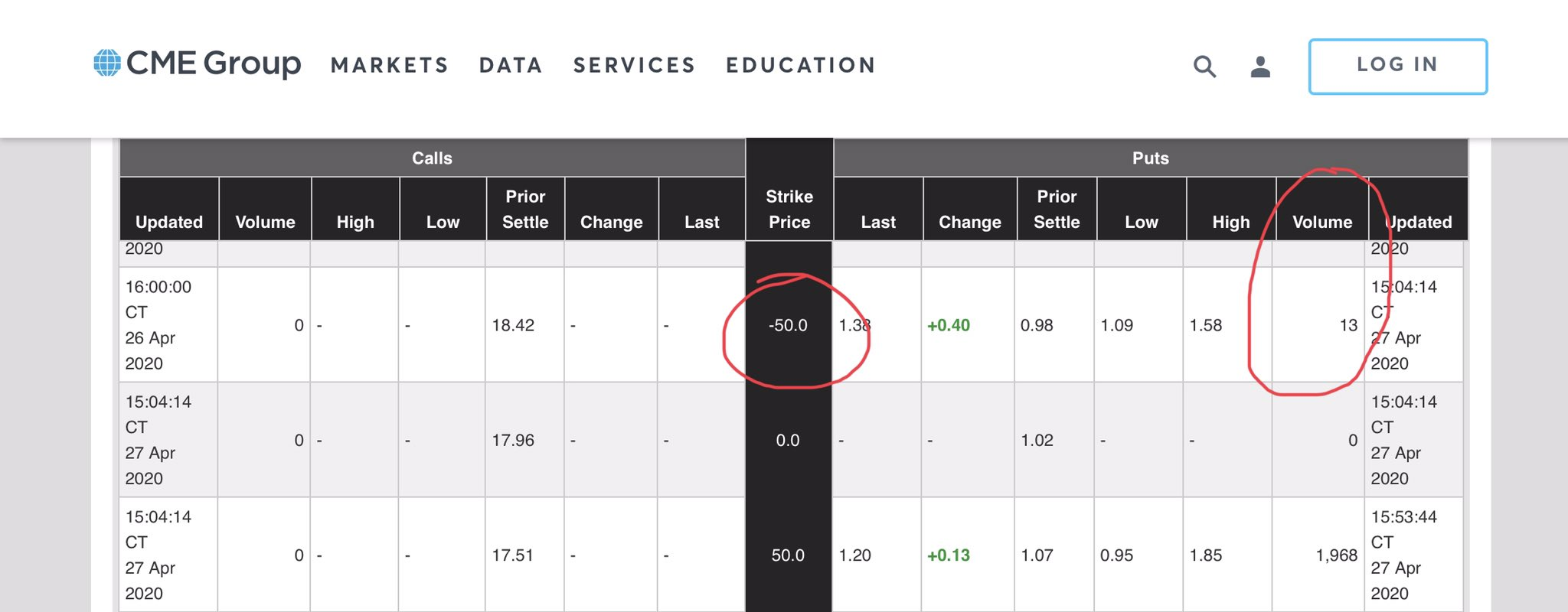

彭博首席能源记者哈维尔·布拉斯(Javier Blas)指出,根据NYMEX的数据,6月到期的WTI原油看跌期权周一首次出现负数交易价格。

NYMEX昨日有13手看跌期权合约行权价为负数,也就是说WTI期权有史以来第一次以负价交易。虽然这些负价交易的期权量很少,但意义却重大。

随着全球各地的储油罐正在迅速装满,油价暴跌连连。根据rigzone.com的最新报道,拥有亚洲第四大商业存储容量的韩国最近已经用光了陆上空间。

一周前,WTI原油5月合约跌至-35美元以下,卖家为摆脱手中的石油不惜倒贴钱。本周一,美国最大的石油交易所交易基金——美国石油基金(USO)表示,将撤回投资于6月WTI原油合约的所有资金后,WTI原油6月期货周一跌幅一度超过30%。

关于当前油市威胁的因素,金十数据已经梳理过不少,现在尤其要小心展期带来更多抛售压力:

布伦特原油期货6月合约将在当地时间5月1日完成移仓换月;

6月美油合约将在5月20日换月;

另外,标普GSCI商品指数将于今日提前把WTI原油6月合约调整至7月合约。

标普GSCI商品指数因存在负油价风险转换合约,市场上有数十亿资金追踪GSCI指数,所以其转换WTI原油合约月份可能引起行情波动。交易员称,因市场卖出WTI原油6月合约,买入7月合约,WTI原油6、7月合约价差扩大。

如需了解更多油市影响因素,可点击金十数据最新的分析文章:《WTI原油暴挫30%下破12美元关口,当前合约的抛压是由展期造成的?》、《本周WTI原油再以重挫近30%开场,原油市场已经崩溃? 》。

然而,现在市场上还有大批怀着抄底热情的投资者。

一周买入1.22亿桶!抄底大军依然庞大

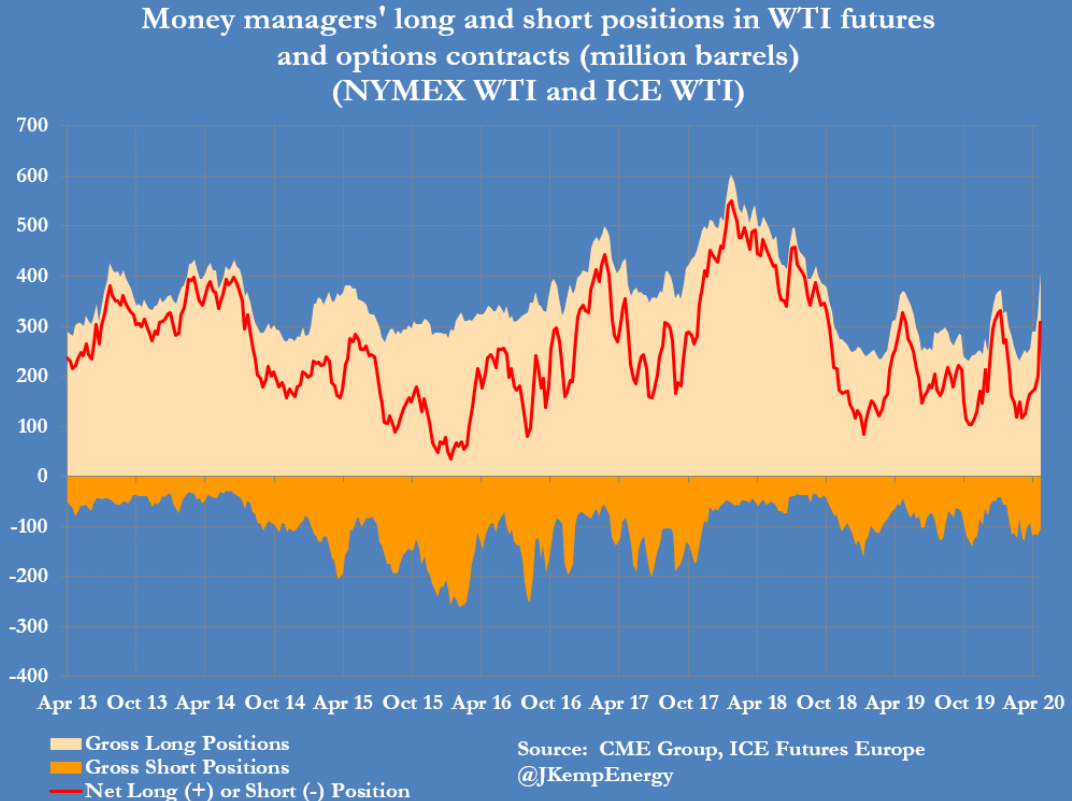

路透专栏作家John Kemp指出,上周的负油价并未阻止购买资金,甚至可能鼓励了购买,因基金经理将原油跌入负价视为抄底良机。

在截至4月21日(也就是油价跌入负值第二天)的一周中,对冲基金和其他基金经理购买了大量6种最重要的期货和期权合约,总购买量相当于1.22亿桶,这是自去年圣诞节前以来最大的一周增幅。

基金经理主要买入NYMEX和ICE WTI原油(+1.08亿桶),而布伦特原油的购买量较小(+2300万桶)。

截止4月21日当周,基金在WTI的净多头头寸达到3.07亿桶,是过去三年中最大的净多头头寸之一。其中,各基金在WTI建立了9100万桶的新多头头寸,同时平仓了1700万桶的先前空头。

在过去的七周中,投资组合经理在WTI中增加了1.66亿桶新的看涨多头头寸,同时将看跌空头减少了2300万桶。

现在,WTI的基金多头头寸与空头头寸的比例为4:1,高于三月初七周前的不到2:1。

上周NYMEX和ICE WTI原油头寸的一周增幅也是2009年有详细记录以来最大的一周。

不过值得注意的是,投资者有明显转向ICE WTI合约的倾向,而不是NYMEX,这已经持续了几周,但在最近的报告期内有所加快。

ICE WTI的基金净多头头寸有9800万桶,高于7周前的2100万桶,增长了365%。相比之下,基金持有的NYMEX WTI原油有2.1亿桶,高于七周前的9700万桶,增长了117%。投资组合经理现在持有的净多头头寸中有近三分之一为ICE WTI原油,而七周前仅为18%。

WTI的买盘似乎反映了基金经理们的盘算:尽管库容即将耗尽且油价有再次暴跌的风险,但价格如此之低,风险更偏向于上行。

我们都知道,在上述报告周后,油价出现了一波不错的反弹,但进入本周后又开始暴跌。对于这些投机者,最近暴涨暴跌的行情走势表明,现在应该反过来思考一下,什么情况下原油才真的有可能恢复生机,否则,油价每次反弹都可能很快被砸落,持仓风险也很大。

特朗普又喊投资者买买买,重启经济真值得兴奋吗?

当下市场炒作的一个话题是,欧美多国重启经济的日程正在推动市场的积极情绪,但后市要小心这是个坑。

据Worldometers实时统计数据显示,截至北京时间周二(4月28日)04:44,全球新冠病毒感染病例超过305万例,死亡病例超过21万例。美国方面,新冠病毒感染病例超过100万例,死亡病例超过5.6万例。

在这种形势之下,欧洲多国已经有重启经济的日程。意大利有望在5月4日放松管制措施,法国本周二将公布解除封锁的策略。美国10余个州宣布了重启计划。

特朗普在北京时间今天凌晨的最新讲话中建议各州“迅速安全地开放” 。他预计美国经济在第三和第四季度将表现得非常出色,预计明年将取得令人难以置信的增长。他说聪明的人现在应该投资于股市。

据路透,在封锁一个月之后,乔治亚,俄克拉荷马、阿拉斯加和南卡罗来纳州已经采取措施重启经济。而美国疫情最重的纽约州可能会在5月中旬重启经济。纽约州州长安德鲁·库莫(Andrew Cuomo)周日表示,纽约州计划分阶段重新开放经济。俄亥俄州州长Mike DeWine则表示,消费者零售和服务可以在5月12日重新开放。

科罗拉多、密西西比、明尼苏达、蒙大拿和田纳西州也将加入尝试重启经济的行列。

但需要注意的是,有些州并没有卫生专家所称防止疫情反弹所需的检测和接触追踪的基础设施,无法保障民众的生命安全。例如,乔治亚州的重新开放措施是迄今为止最激进的,但美国健康指标与评估研究所颇具影响力的新冠病毒模型称,乔治亚州在6月22日之前不应放松社交隔离 。

E-Trade投资策略副总裁Mike Loewengart称,恢复正常的信号固然是好消息,但经济还远未正常化。Chaikin Analytics首席执行官Marc Chaikin也说,市场面临的最大风险是美国经济过早重启,“这可能导致疫情卷土重来”。另外,从“新债王”冈拉克到高盛的最新报告,都不看好市场的复苏速度。

那么,原油多头还能寄望什么呢?

原油市场的希望在何处?

Oilprice分析师Salman Ghouri最新撰文称,三种情况下,油价有可能回升到30美元/桶上方:

第一,市场基本面。

现在很明显全球需求已经大幅低于供应。如果OPEC+和包括美国页岩油在内的其他非OPEC+产油国,决定减产2000-2500万桶/日数个月或直到过剩石油被耗尽,油价应能在较短时间内恢复到30-50美元/桶区间。

但是,如果其他产油国不愿加入OPEC+的减产,世界将继续经历石油供应过剩的情况,低油价将持续到市场重新恢复平衡为止。随着全球存储容量达到极限,我们将看到计划外的停产,这将损害整个石油行业,尤其是页岩油生产商。许多较小的生产商将被迫暂时关闭,还有一些生产商将倒闭。市场将继续等待全球石油需求回升以及COVID-19大流行的影响逐渐消退,油价将在很长一段时间内保持低位。

第二,自然灾难。

第二种可能的情况是COVID-19直接冲击供应链,导致石油生产基地或炼油厂部分停产。这种戏剧性事件将使油价立即上涨到30美元/桶。如果这种事件持续数周,最终将使油价升至40美元/桶以上。

然而,这种上涨将是短暂的,因为需求仍将保持低迷,最终产量也会恢复。

第三,人为干预。

2019年9月,沙特阿美石油公司的石油设施遇袭,导致产量腰斩,油价巨震。鉴于过去发生过不少类似的攻击,第三种可能的情况是人为干预。例如,如果伊朗对海湾最近的紧张局势反应过度,并关闭霍尔木兹海峡以伤害海湾石油出口国,那么对石油市场的影响将非常明显。

不过,伊朗不太可能将紧张局势升级到关闭霍尔木兹海峡的地步,因为这也将严重损害其本国经济。如果确实发生这种极端情况,将被视为对美国的直接挑战,可能导致海湾地区的冲突进一步升级,甚至可能导致代理人冲突。在这种情况下,油价将反弹至30多美元,甚至可能超过每桶50美元。

上述三种情况都会迫使市场迅速适应新的供求关系,导致油价上涨。每种情况的时间长度首先取决于对市场情绪的影响,然后取决于它可以多快地使全球供应与需求恢复平衡。第二和第三种情况的影响都将是短暂的,因为它们无法最终解决供应过剩的根本问题。对于预期油价将突破30美元/桶的人来说,最好是先看到所有产油国采取协调一致的行动。这种协调一致的努力也将使石油行业免遭进一步破坏。