- 小

- 中

- 大

- 超大

本以为今年我们已经见证了足够多的历史,但市场的惊喜还是一个接一个,永不停歇。

周一,一则让众多投资者感到震惊的报道将美股科技股再次推向舆论的风口浪尖:

由于拆股之后股价应声大涨,苹果的市值即将超过整个罗素2000小型股指数。

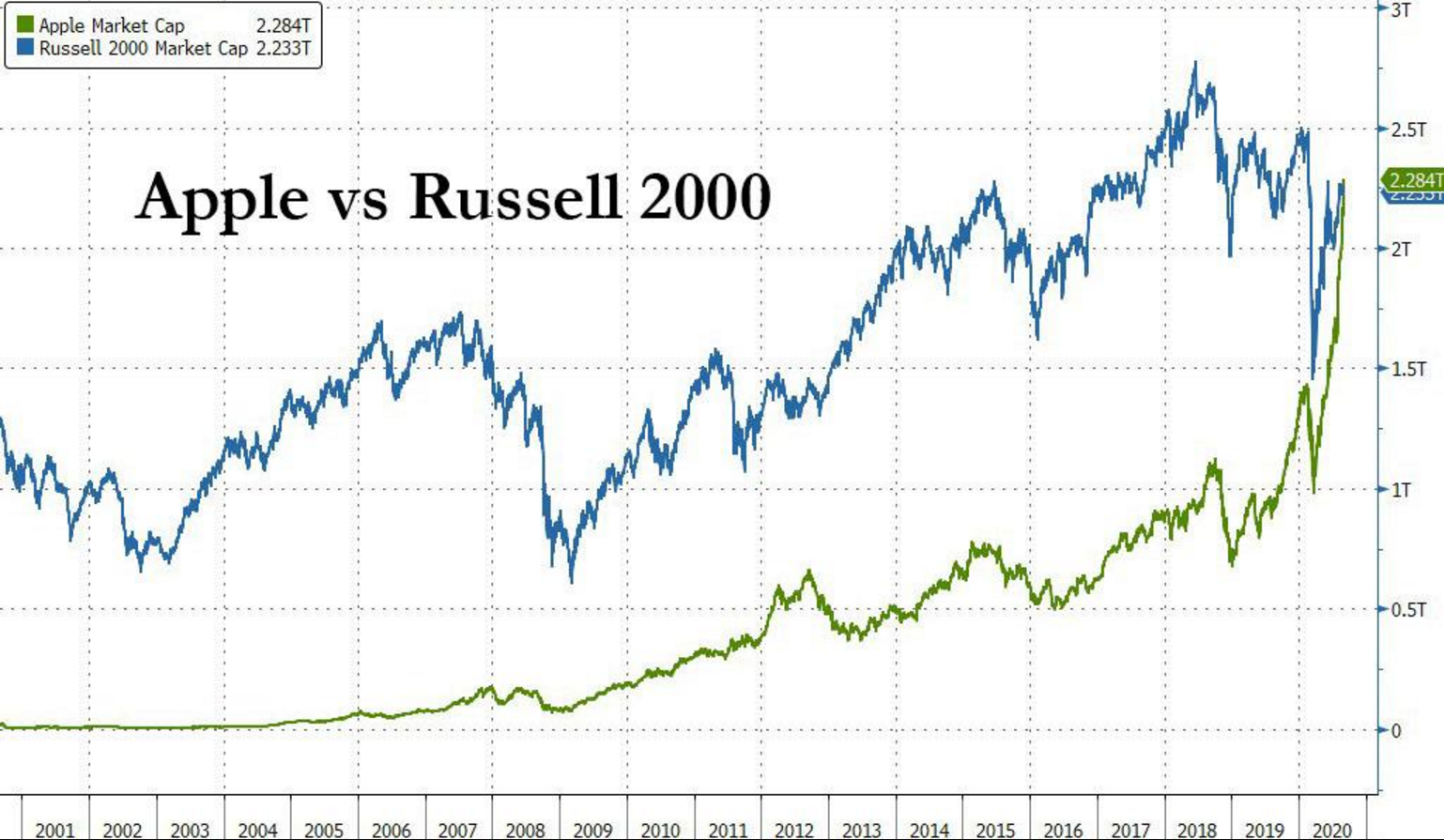

没想到,这一历史性时刻来得如此之快。周二,苹果股价收涨4.3%,这很大程度上也得益于美银将其目标价上调至140美元。因股价大涨,苹果的市值达到了2.3万亿美元,有史以来第一次超过了整个罗素2000指数的市值。

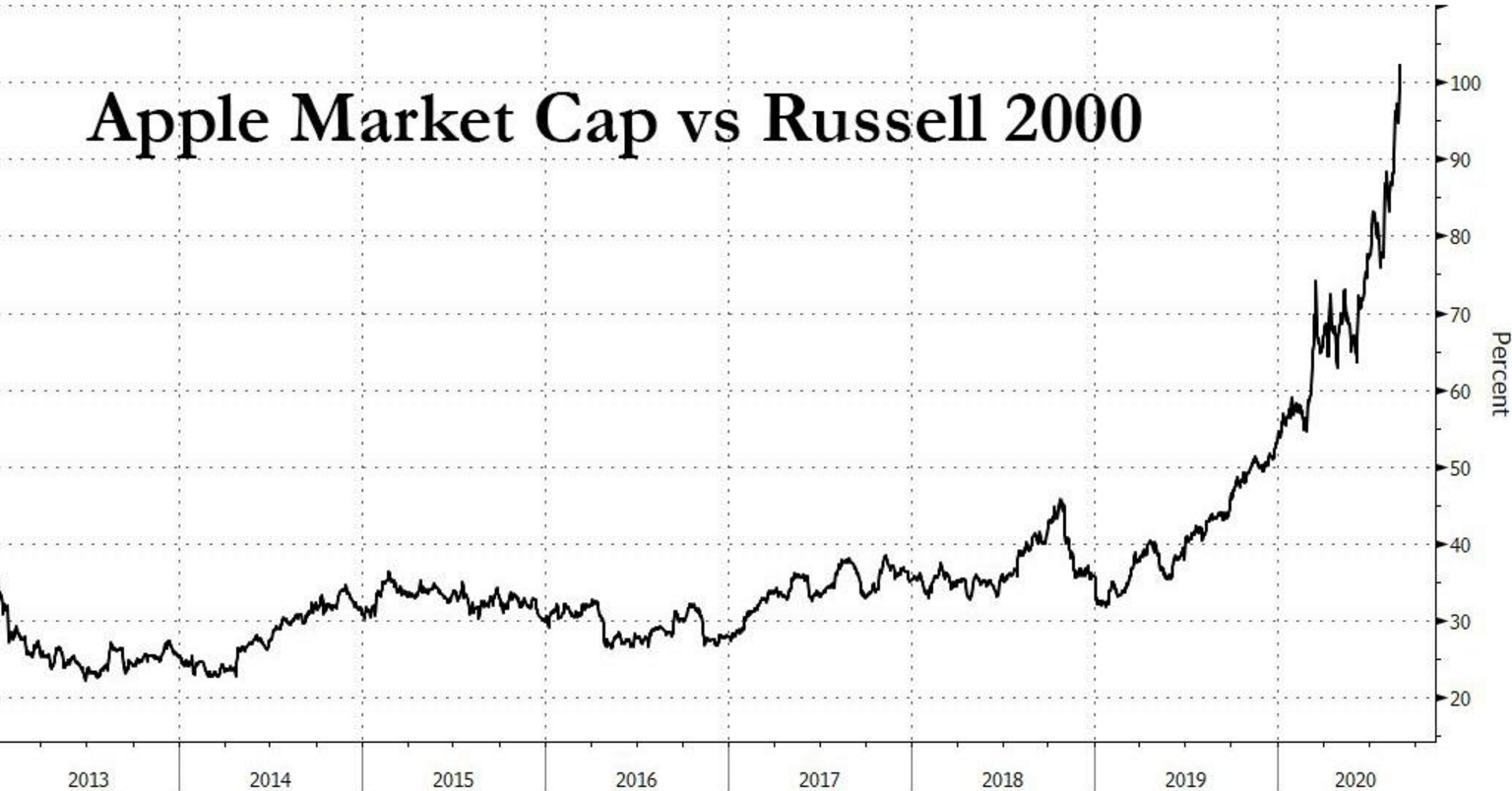

从下图中,我们可以更清楚地看到,苹果股价是如何一鼓作气、疯狂飙升,最终赶超罗素2000指数。

绿色线为苹果市值,蓝色线为罗素2000指数市值

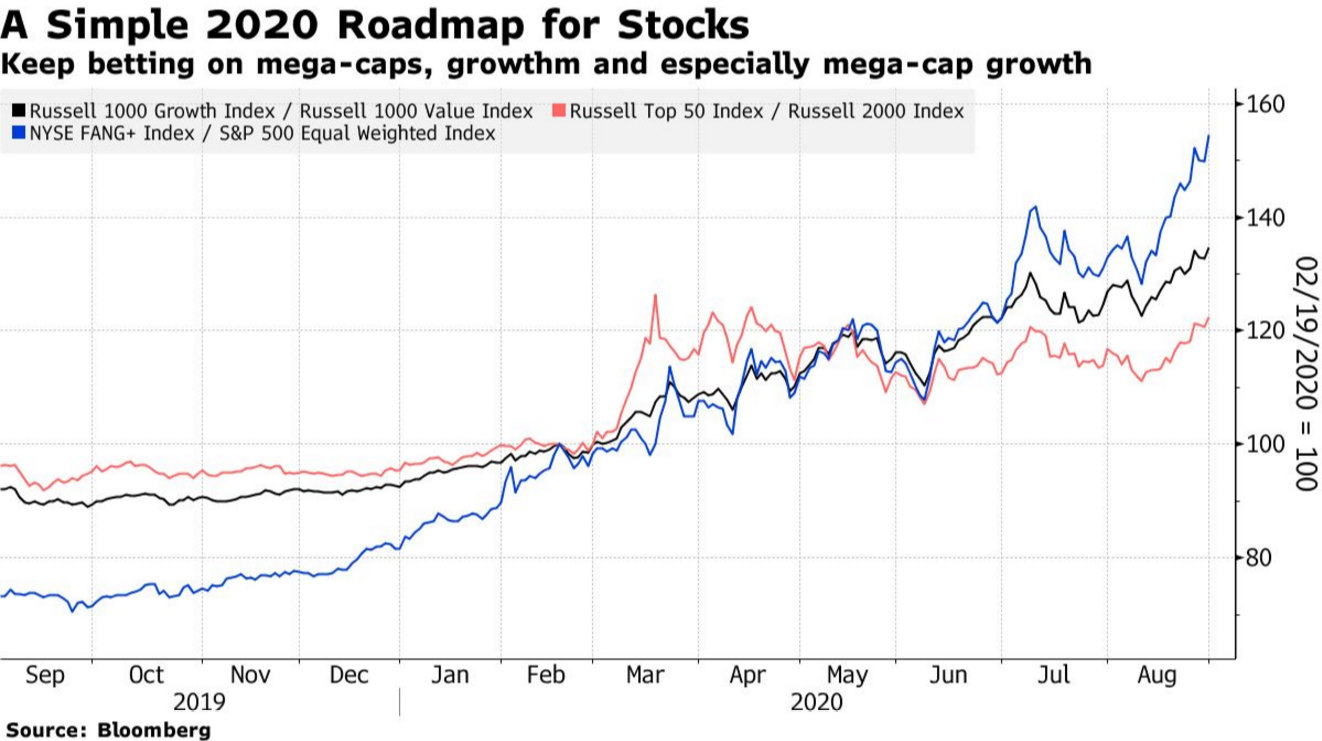

这不单单是苹果自家的事。从3月份的美股崩盘触底反弹以来,科技股一直是美股牛市的引领者,“FANG”集团里面的其他几大巨头也正逐步逼近,甚至超越罗素2000指数。大型科技股和小型股走势,从未出现过像现在这样的巨大分化。

这一现象的背后,是美国各大科技巨头节节攀升的股价,泡沫膨胀的美国股市,以及无数在崩溃边缘挣扎的中小企业。看到这,投资者不禁发问:美国股市的畸形增长还会持续下去吗?

01期权对冲或助美股继续反弹

通过观察股票市场和期权市场之间的相关性,一些华尔街分析人士称,他们已经发现了过去几周科技股疯狂飙涨的原因。

分析师们指出,近几日标普500指数和纳斯达克100指数的隐含波动率在股市上涨之际同步上升,这是一种罕见的的走势,与历史经历恰恰相反。

针对这种现象,分析师提出两种猜想:

第一种说法是,大型股科技股的看涨期权需求激增,在交易商纷纷进行对冲的情况下,科技股上涨势能被进一步激发。

另一种观点则认为,投资者为了在波动性较大的市场保护自己的投资组合,以防在疫情和总统大选期间股市大幅波动,在期货和期权市场进行双向押注,打乱了市场运行规律。

无论上述哪一种说法更接近现实,有一点是可以肯定的:投资者一直在努力对冲股市持续上涨与隐含波动率上升这一矛盾现象的隐藏风险,增加期权押注就是他们可以想到的最佳方案。

根据日晷资本研究公司(Sundial Capital Research Inc.)的数据,美国各交易所上周买入的股市看涨期权合约比看跌期权合约多2200万份,高于6月份创下的纪录。Sundial总裁Jason Goepfert表示,纽交所整体成交量下滑,导致投机交易在总成交量中所占的比例暴涨。

法国兴业银股票衍生品研究主管文森特•卡索(Vincent Cassot)则表示,股票(尤其是个股)期权市场的活跃程度已经超乎想象,苹果看涨期权的头寸规模现在比罗素2000指数看涨期权要大得多。此外,Facebook和Salesforce等公司的看涨期权需求也十分惊人,这让华尔街的衍生品交易商陷入疯狂。

众所周知,股市隐含波动率和股票期权的价格密切相关。在过去12个交易日中,纳斯达克100指数有10个交易日刷新盘中高位,推动特斯拉和苹果等个股大幅上涨。IPS Strategic Capital首席交易员帕特•亨尼斯(Pat Hennessy)总结道,对大型科技公司的看涨期权的强劲需求,刺激多头哄抬股价,进而导致股市隐含波动率飙升。亨尼斯在一份报告中写道:

这些头寸(指科技股看涨期权)的疯狂增加,造成了隐含波动率和大盘集体上升的怪诞现象,但我们都不知道这种情况会持续多久。

02当心!期权市场又有神秘买家出没

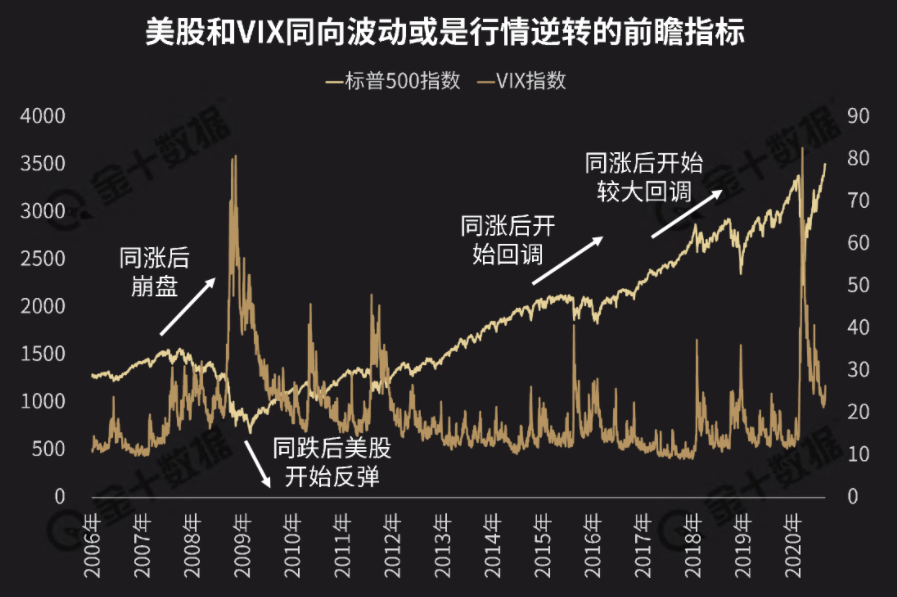

正如前文所说,随着股市上涨以及看涨期权不断累加,衍生品交易商需要买入更多股票(以及股票期货)以对冲期权敞口,导致热钱继续流入股市,波动性高居不下。金十此前报道过股市和恐慌指数VIX同步走高,是市场即将逆转的前瞻指标,投资者需要保持警惕。

为什么会出现这种局面?有一些分析人士认为,幕后元凶是一小批投机玩家。

野村分析师麦克埃利戈特(Charlie McElligott)指出,过去一个月里,一个“疯狂的溢价买家”已经花费数十亿美元购买Salesforce、亚马逊、苹果和Netflix等大型科技股的看涨期权。这名神秘买家的大手笔扫货,迫使衍生品交易商买入纳斯达克100指数和标普500指数期货,以对冲流动性相对较差的单一股票期权头寸。

麦克埃利戈特认为,在这名神秘买家的扫货名单中,Saleforce公司获益最多。该公司近期股价的飙升和期权市场的大单押注关系极为密切,甚至还带动了其他几只知名科技股的股价走高。马克艾丽戈特在一份报告中写道:

“买家疯狂增加期权押注的结果是,交易商被迫重新调整他们的对冲头寸,这形成了一个内在循环,推动科技股不断走高。”

对于期权市场押注飙升对股市的影响,麦克埃利戈特也提供了一些解读思路。他表示,投资者要密切关注期权伽马值的变化。

伽马值(gamma)是一种衡量期权对标的股票走势敏感程度变化的指标,可以衡量期权价格与期货价格变化幅度之比。

如果说做空伽马套期保值能提振股市,从逻辑上讲,这种交易也应该可以反过来加剧股市的跌势——当股价下跌时,做市商可能会以越来越快的速度抛售对冲头寸,从而引发股价更大幅度的下跌。

类似的例子很常见:

2008年底大众汽车的股价飙升,今年年初,特斯拉股价的暴涨,背后都可以看到交易商做空伽马的身影。

因此,一旦期权伽马值出现一些异常变化,或许就表明风险已经在向股市及投资者们靠近。

03混乱还要持续多久?

展望后市,瑞士信贷分析师Mandy Xu指出,投资者疯狂买进看涨期权除了推高股市隐含波动率之外,还传递了另一个重要信息:对崩盘的担忧。

瑞士信贷提供的数据显示,除了看涨期权需求暴涨之外,过去两周股市的对冲押注也大幅上升。一个月期标普尔500指数看跌期权倾斜指数(衡量看跌期权与看涨期权相对价格的指标)上升至一年高点,就暗示着投资者对冲需求正在攀升,他们对美股的后市并没有那么放心。

对于美股投资者来说,好消息是市场的噪音已经消除了不少,一些十分关键的政策已经明朗化,比如美联储平均通胀目标的实施和宽松政策的延续时间,以及国会两党对于刺激法案的讨论。

那么接下来这段时间,有哪些因素可以改变大盘的走势?

被提及最多的,依然是美国总统大选。

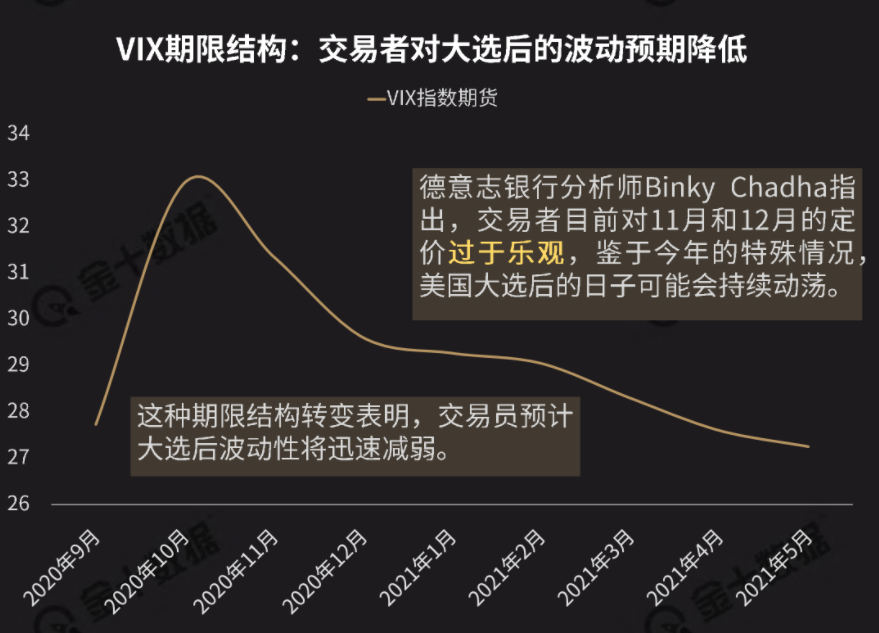

截至目前为止,大选都股市的影响尚未明显。也有数据显示,投资者对大选后的市场波动预期已经逐渐降低。

关于美国大选和其他因素对美股波动性的影响,可点击下方链接了解更多:

但也有分析师Dan Clifton表示,面对这四年一度的重磅交易机会,市场不会无动于衷,投资者已经开始就民主党和共和党谁将获胜进行押注。

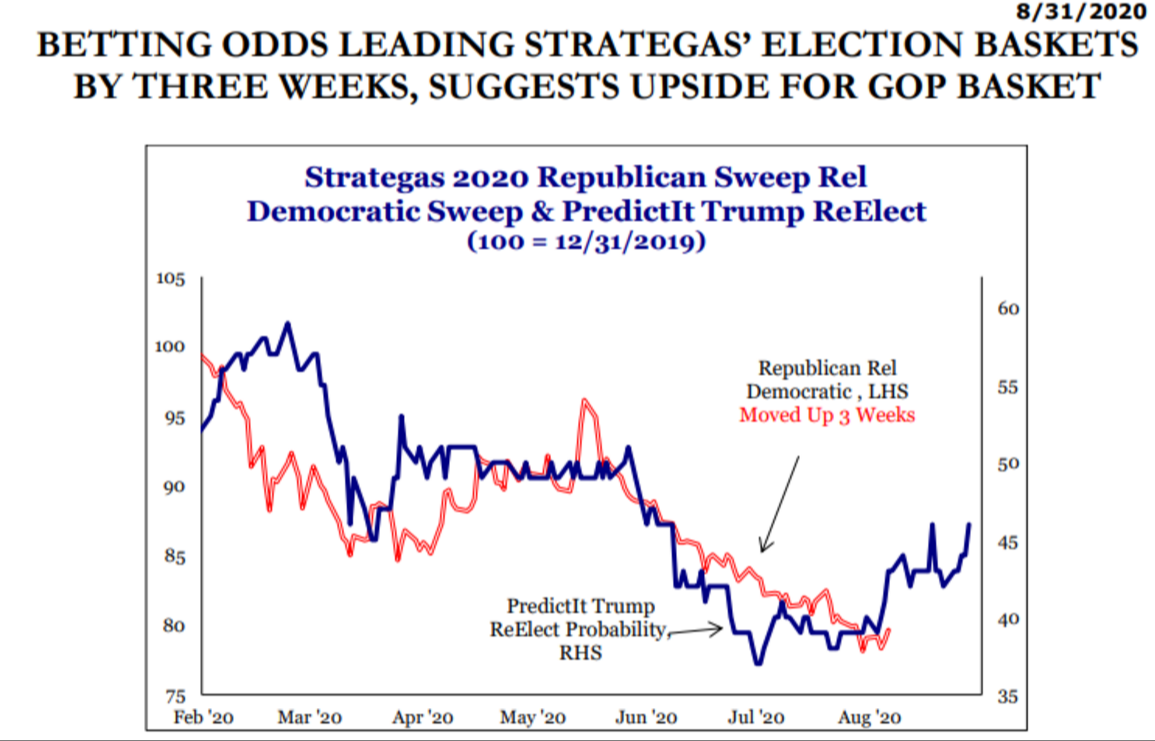

如下图所示,将从民主党获胜中获得利好的股票,表现明显不及预期;相反,能因共和党获胜而获利的股票,开始展现跑赢大盘的潜力。

同样回归到期权市场来看,根据骏利亨德森资管公司首席投资策略师的迈伦•斯科尔斯(Myron Scholes)统计的数据,预计因民主党上台而获利的股票隐含吸引力比共和党的股票要高,这表明市场押注拜登将会获胜。若选情出乎市场预料,期权市场可能会率先暴动,并带动股市大幅震荡。