- 小

- 中

- 大

- 超大

对华尔街投机者来说,做空美国股市的收益并不好。

高盛服务于对冲基金的机构经纪部门的数据显示,7月份的涨势促使对冲基金以数年来最快的速度平仓所谓的空头头寸,以削减风险。对冲基金在6月和7月的累计空头回补金额是2016年以来最大的两个月。

卖空是通过借入股票然后卖出,目的是在以后以更低的价格买回,并将差价收入囊中。美国绝大多数卖空都是由对冲基金完成的。

而对冲基金大量空头回补为股市提供了另一个推动力。今年夏天,由于市场乐观地认为强劲的经济能够承受更高的利率,股市出现反弹。当股市反弹让卖空者措手不及时,他们可能会被迫以高价买回股票,以限制进一步的损失,从而产生额外的需求,使股价进一步走高。

摩根大通资产管理公司首席全球策略师David Kelly表示,“很多人对市场持怀疑态度,而随着他们被迫回补空头仓位,这显然为涨势增添了动力”。

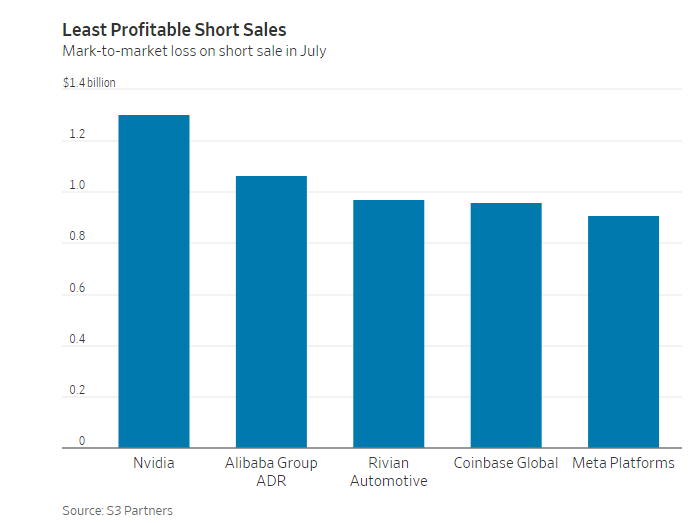

根据S3 Partners的数据,7月美国和加拿大股市空头按市值计损失了535亿美元,今年以来押注市场下跌的空头已损失1752亿美元。对卖空者来说,7月份做空哪个行业都无利可图。

由于去年大部分时间里,对冲基金因预期经济将衰退而削减了风险敞口,因此在进入2023年时杠杆率相对较低。但在错过了今年市场的一些意外反弹之后,它们加大了杠杆,试图迎头赶上以提高回报率。

华尔街的许多人一直对股市近期的反弹持谨慎态度,尤其是对大型科技公司的高估值,这些公司一直是股市上涨的主要推动力。但随着主要股指持续攀升,对冲基金一直在平仓并增加多头敞口。

亿万富翁卡尔•伊坎(Carl Icahn)上周五表示,他的公司将停止押注股市崩盘,这些押注造成了巨大损失。他的公司伊坎企业本身也受到激进卖空者的攻击,其股价今年以来下跌了53%。

伊坎在致投资者的一封信中表示,“我们对市场过于悲观的看法,拖累了我们的回报”。

纽约对冲基金Weiss Multi-Strategy advisors的副首席投资官爱德华兹(Mike Edwards)表示,7月的大量空头回补对许多基金来说是“痛苦的交易”,这些基金达到了平仓止损的门槛。

爱德华兹说,“过去四五周的特点是空头的投降。有些策略师开始说,你无法再对抗这种涨势了”。

几家主要银行近几周公布了更为乐观的市场预测,摩根大通上周五表示,不再预计2023年将出现衰退。

高盛编制的跟踪50只做空最严重的美国股票指数在6月和7月上涨了32%,标普500指数同期上涨了9.8%。

多空股票对冲基金同时持有两种头寸,但今年表现落后于基准,主要是因为空头头寸的损失。

高盛分析师Vincent Lin在7月份写道,“近期表现不佳几乎完全是由空头回报急剧恶化造成的”。

高盛的数据显示,尽管所有空头回补已将对冲基金的总杠杆率已经有所降低,但截至7月底仍在纪录高位附近徘徊。一些投资者将杠杆率很高的对冲基金视为市场风险,因为它们可能会被迫出售证券以满足券商的追加保证金要求。

“所有这些杠杆都促成了市场反弹”,伯恩斯坦私人财富管理公司首席投资官查洛夫(Alex Chaloff)表示,“而一旦这些头寸被清除,市场将面临风险”。