- 小

- 中

- 大

- 超大

黄金在过去几年的非凡表现可能会持续,因为政府的挥霍无度提高了结构性通胀风险,并增加了主权国家重新启动印钞机的可能性。

央行一直是近期黄金上涨的关键推动力,因为顽固的通胀以及美元的武器化行为,促使了储备多元化的需求。

但由于黄金被超买,在短期内可能面临回调。然而,强劲的基本面意味着黄金的长期上涨趋势应该会持续下去。

正如彭博宏观策略师西蒙·怀特(Simon White)指出的,尽管美元迅速升值且实际收益率上升,黄金却录得自2010年以来最强的年度回报。或许令人惊讶,它也是本世纪为数不多的显著跑赢强大的标普500指数的资产之一。

需求主要由央行推动。在一个美国愿意将其货币武器化、对抗那些寻求非美国主导的全球秩序的世界里,储备多元化变得越来越有吸引力。这对新兴市场来说是一个考虑因素,同时,它们的发达同行也在以更快的速度积累黄金。它们希望对美元和其他法定货币的第二大风险——政府的慷慨支出,进行对冲。

在疫情前的几年里,美国及其他发达市场的财政政策发生了巨大变化,政府更倾向于迅速扩大顺周期支出。要了解这种趋势的影响,一个简单的方法就是看财政赤字与失业率之间日益扩大的差距。

几十年来,两者齐头并进,小幅赤字和低失业率相辅相成。然而,近年来,即使失业率保持较低水平,各国政府仍然加大了净支出。“美联储兜底”已变成了“财政兜底”,因为政府越来越多地承担起第一救助方的角色。

然而,市场并不盲目。它知道这对长期美国国债、德国国债和英国国债的实际价值意味着什么。

自从美国在1971年切断黄金与美元的挂钩以来,美元及其他法定货币的购买力大幅下滑。只要主权国家有更大的动机通过印钞来弥补巨额财政赤字,这种情况就看不到恢复的希望。

另一方面,黄金无法被印刷。它的开采速度与长期的GDP增长率相似,其购买力一直保持稳定。在罗马时期,一盎司黄金足够买一件上等长袍。今天每盎司黄金约2600美元,可以买一套做工精良的西装。

然而,没有任何资产会直线波动。黄金近期的出色表现使其超买,并有可能回调。

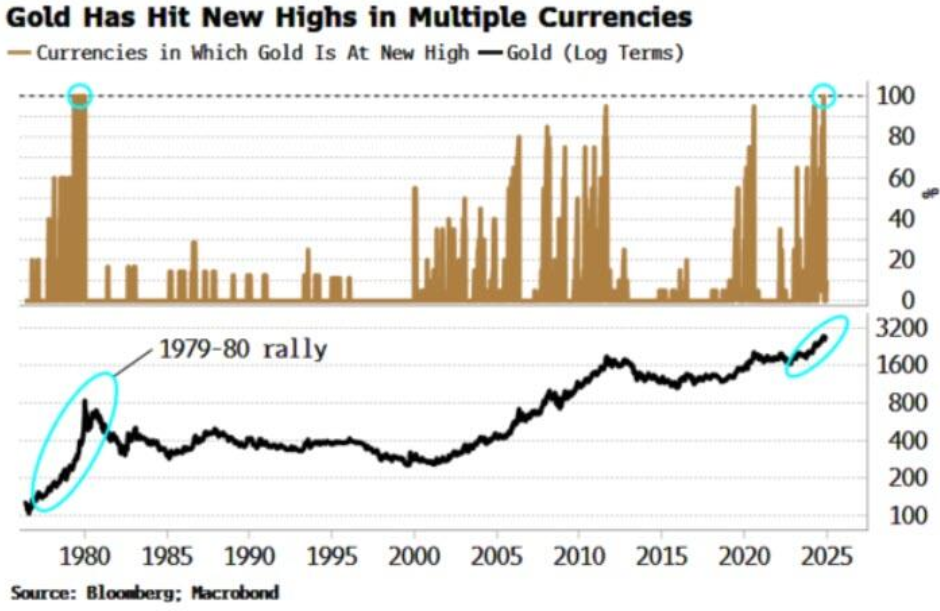

这也不仅限于美元计价:黄金最近相对于每个主要新兴市场和发达市场的货币都创下了历史新高,这种情况自1979年和1980年价格上涨四倍的行情以来从未出现过。

从历史上看,1月是黄金表现最好的月份。因此,尽管金价最初可能仍然受到支撑,但一旦买盘减弱,跌势可能会重新显现。

下行势头往往会吓跑散户投资者,加剧抛售。央行购买可能减少,作为2024年上涨关键组成部分的亚洲需求也可能会枯竭。此外,如果美国的通胀无进展,美联储稍微偏鹰的立场将推动全球实际收益率上升,而这通常对黄金价格不利。

同样值得注意的是,黄金的上涨在去年11月特朗普赢得选举后停滞。候任总统转向加密货币可能会鼓励更多投资者将该资产类别视为黄金的可行替代品。

即便如此,黄金距离历史最高点只差6%,这表明对抗金融不确定性的实物对冲需求仍然存在。

因此,今年对于黄金来说可能是一个波动较大的年份,价格在某个时点会出现回调。然而,由于持有黄金的根本原因——主权宽松、法定货币贬值和地缘政治不确定性——比以往任何时候都更具相关性,市场可能会在较低价格时增持,从而使长期的上升趋势保持不变。