- 小

- 中

- 大

- 超大

自去年12月6日创下历史新高以来,标普500指数的下跌并非罕见。截至周四,该指数下跌了3%。但表面之下,标普500指数内部受到了很大的冲击,这使得微不足道的下跌对投资者来说更加痛苦。

自去年12月6日以来,截至周二,标普500指数中只有19%的股票上涨。该指数中超过一半的股票至少跌了5%,约20%的股票损失接近10%或以上。其他技术指标也显示出过去六周大多数股票的交易环境极其糟糕。

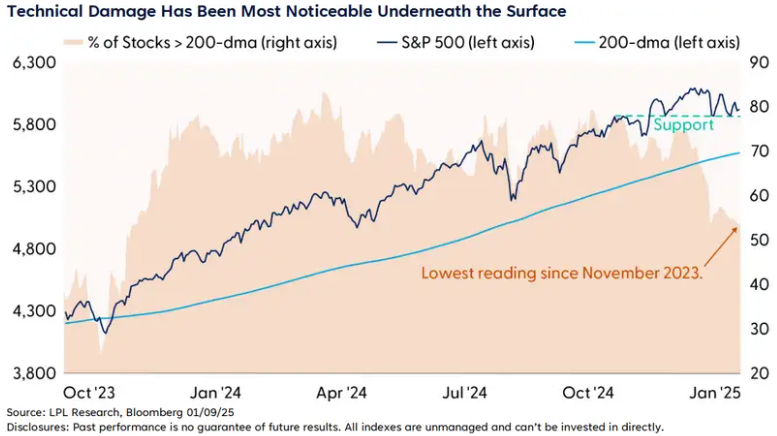

一个流行的技术广度指标,标普500指数中股价高于其200日移动平均线的股票比例从去年12月6日的约75%暴跌至周一的低至50%,创下2023年11月以来的最低水平。

LPL Financial首席技术策略师Adam Turnquist表示,这一流行的市场广度指标下跌了25个百分点,而标普500指数仅下跌了4%,这对投资者来说至少是短期内的警告信号。

Turnquist在周一的一份报告中表示,“价格和广度之间的这种背离意味着,大选日后突破至新高的股票越来越少。虽然这种偏差可能会持续很长时间,但它们往往预示着反弹容易停滞的潜在风险。”

Turnquist警告说,如果标普500指数中股价高于其200日移动平均线的股票比例跌破48%,未来的回报可能会疲软,根据历史数据,在这种情况下,未来12个月的平均回报为-7.3%。

Turnquist指出,标普500指数约5585点的200日移动平均线是该指数的合理支撑位,达到这一水平意味着该指数将从当前水平进一步下跌6%。

市场广度恶化的另一个衡量指标是等权重的标普500指数,自12月6日以来,该指数下跌幅度高达7%,几乎是同期标普500指数下跌幅度的两倍。

Solus Alternative Asset Management首席策略师Dan Greenhaus周二在接受采访时强调了这种广度背离。

Greenhaus说,“一些股票出现了大幅下跌。AMD、Micron较其高点下跌了30%、40%、50%。仅仅关注头条新闻,然后说‘股票较高点下跌了3%、4%、5%’,这是误导。我认为这显然忽略了更大的故事。”

最终,尽管近期抛售对美股内部造成了损害,但Turnquist仍将其视为投资者的买入机会,即使市场继续下跌。

Turnquist表示:“更大幅度回调的积极方面是,它可能为再次买入牛市提供机会,最重要的是,标普500指数仍高于其长期上升趋势,基本面也稳固。”

Greenhaus表示同意,特别是对于蓬勃发展的AI故事和更广泛的技术领域,他认为,只要基本面保持强劲,在当前水平投入资金进入美股是有意义的。

Greenhaus说,“如果你相信很多故事仍然完好无损,那么这是一个巨大的买入机会。”