- 小

- 中

- 大

- 超大

不知不觉2019年已走到尽头,今天便是最后一个交易日了,回首2019,最后一篇复盘我们一起来看一下外汇市场。

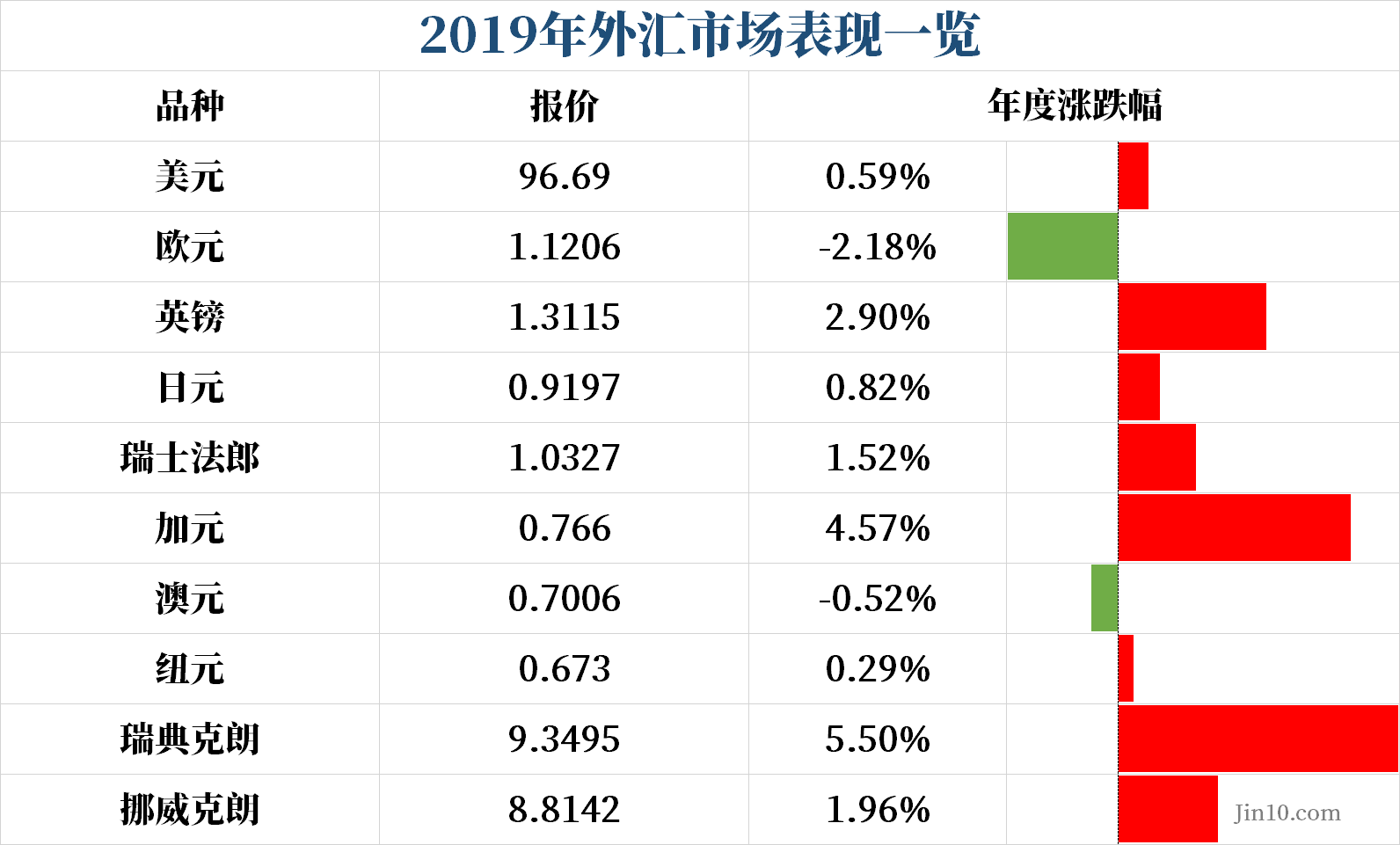

2019年的外汇市场,以闪崩开头,最终归于沉寂,期间“拖”了三年的脱欧终于迎来突破性进展,英镑强势上涨成汇市“黑马”;欧元则在经济和央行政策的双重压力下差点跌至与美元平价;避险需求助推日元瑞郎上涨……

【2019主要外汇行情回顾】

(截至北京时间2019年12月31日15:00)

首先我们聚焦交易量较大的几个货币。相比2018年超4%的年度涨幅,美元指数今年表现逊色,年涨幅不到1%。全年来看,美指的涨势主要出现在6月到10月,期间美指从96关口下方涨至年内高点,无限逼近100大关,不过随后涨幅回落。

值得注意的是,今年出现美元黄金同涨的现象。在美元涨得最欢的6月到10月,黄金也一路从1400美元附近涨至1556美元水平,创6年新高。这主要是因为,虽然美联储降息助涨黄金,但相比其他央行,美联储的利率还没有那么低,美国经济相对欧洲等其他经济体也还算不错,国际资金依然涌入美国。

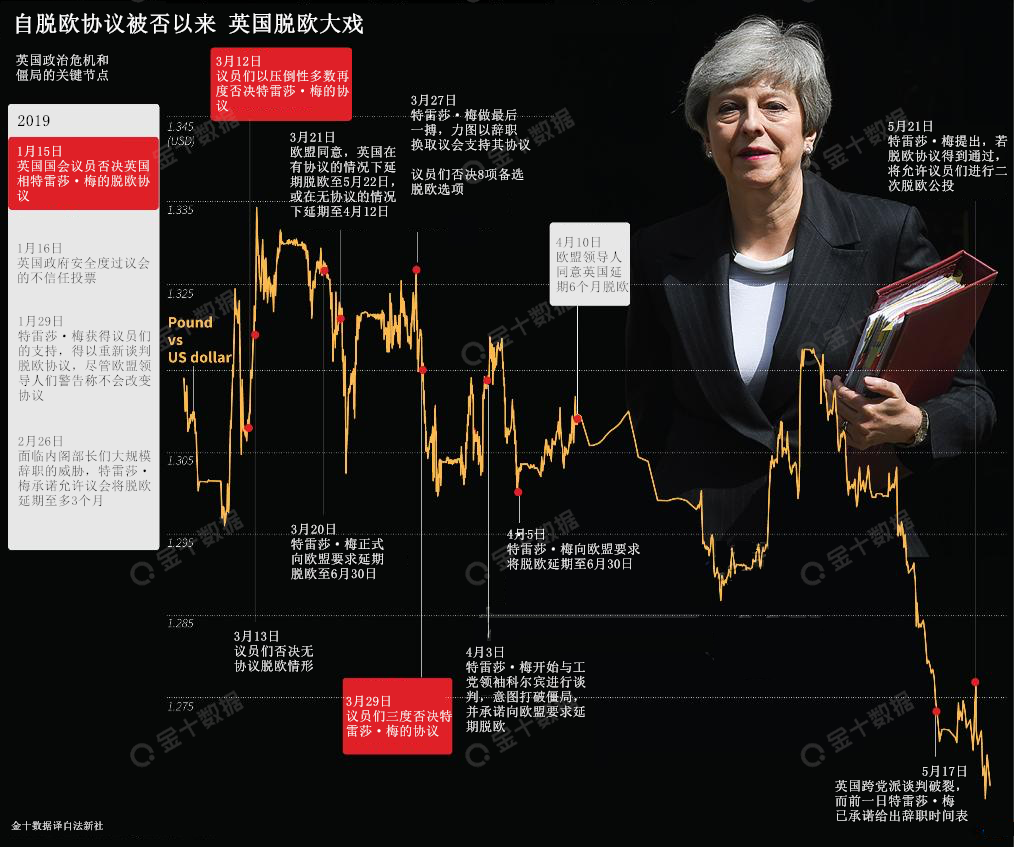

英镑今年走势主要取决于脱欧进展。年初1月到3月英镑兑美元还是上涨的,从1.26关口涨至1.33,但3月特雷莎·梅的脱欧协议被议会否决之后,英镑便开启了跌势,从1.33关口上方最低跌至1.1958,跌破1.20关口。

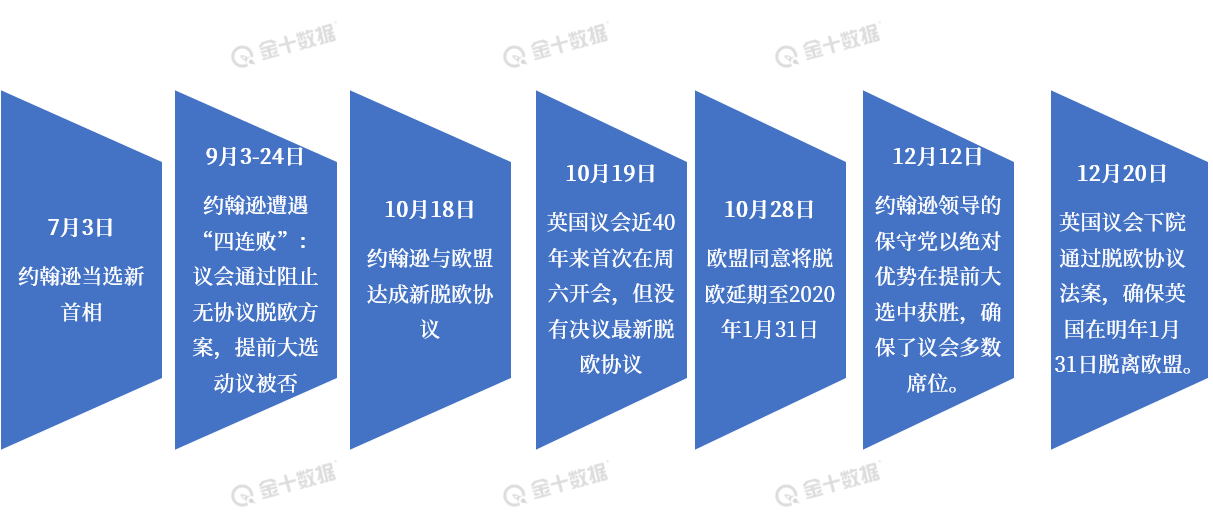

7月约翰逊当选新首相,虽然一开始也遭遇不顺,但10月其与欧盟顺利达成新协议、欧盟同意延期脱欧至2020年1月31日、约翰逊在提前大选中取得绝对优势,这些在很大程度上消除了市场对硬脱欧的担忧,多年的脱欧困局终见结束曙光,英镑自9月开始持续上涨,最高涨至1.3515,自年内低点反弹逾10%。

不过,年末英镑再次出现回调,一方面是由于获利了结,一方面则是因为,约翰逊坚持1月31日脱欧的强硬态度让市场再次开始担忧无协议脱欧风险。

欧元方面,由于德国等欧元区成员国经济发出警报,欧洲央行9月几乎调用了所有“武器”刺激经济,包括下调存款利率、重启QE、改变前瞻指引、放宽定向长期再融资、推出分层利率。欧元在10月之前整体下行,从1.1572跌至1.088,市场有关其“跌至与美元平价”的担忧渐起。不过随着经济增长有所好转,欧元收复部分失地。

【2019外汇市场两大主题:闪崩开局,归于沉寂】

总体来看,2019年外汇市场的关键词主要有两个——闪崩和沉寂。

▶ 闪崩——警惕风险源

① 休市、早盘成危险时段

2019年1月3日,元旦后第二日,由于日本交易市场休假导致流动性枯竭,日元兑大多数G10货币和部分新兴市场货币皆出现行情暴动。其中,日元兑澳元上涨近8%,日元兑土耳其里拉飙涨近10%,美元兑日元则短线暴跌近400点。

这起日元“闪崩”事件让许多机构和私人投资者损失惨重,日本STP外汇经纪商就因此面临大约860万美金的亏损。

之后,2月11日,也是日本市场休市,瑞郎出现异常波动。美元兑瑞郎一度上涨0.9%突破1.01,随后快速回落,欧元兑瑞郎短时间内出现100点以上的行情。

2月19日早盘加元在短线涨近90点后闪崩,随后美元兑瑞典克朗又因瑞典1月份CPIF通胀目标不及预期,盘中短线上扬600点。

12月25日圣诞节休市期间,英镑也出现异动,根据ICAP报价,英镑25日下跌多达1%,一度触及1.2820,之后回升至1.2961。

在假期流动性缺失的时段,算法交易的普及让汇市闪崩越来越频繁,投资者一定要注意做好风险管理。

② 脆弱的新兴市场货币

除了休市以及早盘这种流动性极低的“危险”时段,新兴市场也成了闪崩的多发地带。

自2018年8月土耳其里拉出现自由落体式暴跌,并连累其他新兴货币,尤其是阿根廷比索跌近20%之后,新兴货币的稳定性就存疑。2019年土耳其里拉还是不好过。

3月,摩根大通发布报告建议客户做空土耳其里拉,里拉兑美元一度跌逾2%。

5月,有消息称,土耳其当局考虑重新选举伊斯坦布尔市长一职,土耳其里拉兑美元跌至6.0240,触及近7个月来最低水平。

10月,据新华社,美国财长努钦宣布美国总统特朗普签署了制裁土耳其的行政令,土耳其里拉兑美元再度跌至四个月低位。

除土耳其里拉外,阿根廷比索也一度出现闪崩。8月12日,因阿根廷总统初选结果出乎市场预期,阿根廷比索兑美元崩跌逾30%至纪录低位,此后基本徘徊在低位附近。

另外,11月因公交系统票价上涨引发圣地亚哥抗议活动升级,智利总统皮涅拉宣布首都圣地亚哥进入紧急状态。受该事件影响,智利比索兑美元跌至历史新低。

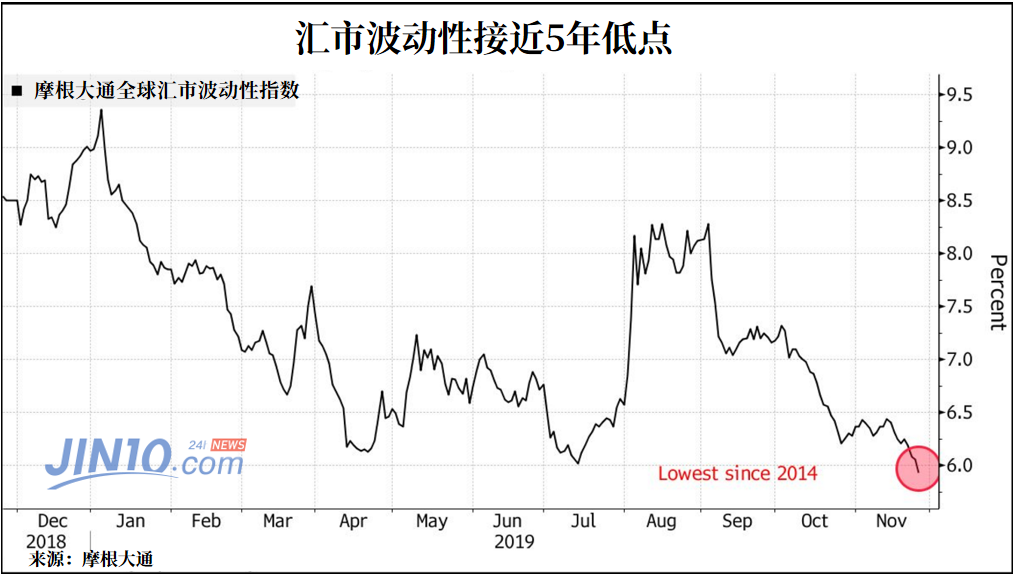

▶ 沉寂——全球外汇波动率跌至近5年新低

据国际清算银行2019年4月最新的调查显示,全球外汇日交易量已经从5万亿提高到6.6万亿美元。但正是在这个交易量最大的市场中,波动性逐渐流失了。摩根大通全球汇市波动性指数2019年除了在8月出现飙升,其他月份主要运行在低点,尤其是3月、7月和11月更是逼近5年低位。

分不同货币来看,波动性也明显下降。近两年来美元指数没有任何一周的波动幅度能超过2%,过去12个月美元指数的最高点与最低点之差也低于5%,上一次发生这种情况还是在1976年。

日元今年的波动性也极小,创下了有纪录以来最窄的交易区间,一直就在104.46-112.40之间波动。

造成外汇波动率低的主要原因在于:

各国央行趋同的货币政策。各国央行跟随美联储脚步采取宽松的货币政策,低利率以及低通胀抑制了汇率波动。

投资者信心。由于经济增长趋势放缓和持续的风险,投机交易商对任何主要货币都没有信心。近期五种主要货币的净多头和净空头头寸都非常小。

低波动性的恶性循环。在缺乏波动性的情况下,投机者往往不愿意参与市场,而这也将进一步加剧波动性的低迷。

竞争对手太过抢眼。今年以来,黄金多次一度刷新6年高位,美股更是屡创历史新高,相比之下,汇市的吸引力要小得多,自然难以吸引更多资金入场。

需要注意的是,沉寂的市场并不意味着没有风险,以往每一次波动性在降到低点之后都会迎来猛烈的反弹,投资者需尤其注意“明斯基时刻”——当市场长时间平静时,投资者会感到安全(甚至自满),也愿意承担更多的风险。但随着这种自满和人们承担的风险不断堆积,下一次危机也在不断酝酿。

国际清算银行也指出,虽然当前汇市波动性较低,但一旦波动性有所抬头,市场出现闪崩的几率会大大提升。据估计,每天仍有接近9万亿美元的外汇支付面临风险。

【2019年的罕见现象:多国干预外汇市场】

2019年“劝退”外汇交易员的可能还有一个因素:各国对各自外汇市场可能的干预。这让汇率变动更加难测,也让外汇交易更难进行。

回望整个2019年,提及外汇市场干预的国家总共有7个,包括美国、日本、瑞士、韩国、巴西、智利和阿根廷。

在这其中,真正实施外汇市场干预的国家有巴西、智利和阿根廷。

8月12日,阿根廷央行自2018年9月以来首次动用5000万美元的储备干预市场。10月25日,阿根廷央行计划进行四次干预,每次卖出2亿美元,以推升阿根廷比索。

11月26日巴西雷亚尔兑美元跌至纪录低位,巴西央行抛售美元以支撑本币。

11月29日,在智利比索连续第二天跌至纪录低点后,智利央行宣布对外汇市场进行200亿美元的干预。

另外一个没有官方证明,但可能实施了外汇市场干预的央行是瑞士央行。

有外媒指出,来自瑞士央行的数据显示,瑞士央行似乎曾在2019年7月底以出售瑞郎的形式来干预瑞郎价格,为两年来首次,当时瑞郎价格创2017年以来新高。不过这一报道并没有得到官方的确认。

一直以来,瑞士央行行长乔丹几乎每次都会重复表示,瑞郎被高估,如有必要将干预汇市。投资者几乎已经习以为常。

剩下的美国、日本、韩国则都在2019年口头提及干预外汇市场。其中最值得关注的就是美国总统特朗普对美元走强的批评,毕竟日本央行自2011年以后就没有再干预过市场,韩国财政部和央行的多次口头干预也未能提振韩元。

7月,特朗普频繁发表反对美元走强的言论,指责美联储做得太少。分析指出,如果特朗普真的想要抑制美元走强,他可以通过外汇稳定基金、敦促美联储主席鲍威尔干预汇市、口头干预、向贸易伙伴施压,要求其货币升值等方式实现。

【小结】

再过几个小时,外汇市场就要辞别2019,迎来2020年,但在2019年酝酿的大事势必会影响新的一年。脱欧终局究竟会如何落幕?喊了那么多次后特朗普最后真的会采取行动干预美元吗?拉加德继任“欧元杀手”,欧元未来又将何去何从?

做好复盘,方能不畏前方风险。

备战2020,我们为您准备了20篇精心策划的复盘前瞻文章,欢迎点击阅读: