- 小

- 中

- 大

- 超大

最近,科技股虽仍处于强势地位,但投资者已有逐渐转向周期股和价值股的趋势。

摩根士丹利首席股票策略师威尔逊(Michael Wilson)在近日的一份报告中表示:

“自3月底以来,我们便一直看涨股市,并认为新一轮牛市始于现代历史上最严重经济衰退时期。从那时起,股市一直遵循着典型的牛市模式,一些周期性特征最明显、杠杆率最高的公司表现最好。

请注意,在本轮牛市中,标普500指数和标普1500指数中表现最好的前10只股票,就是典型的‘周期性股票’。此外,尽管标普500指数大受追捧,但罗素200指数的表现要更好一些。”

威尔逊还指出,自股市从3月低点反弹以来,经典周期股和小型股相对出色的表现大多发生在经济复苏的前10周:

“正如我们所注意到的,自6月8日标普500指数创下经济复苏以来的高点之后(现在还未突破这一高点),大多数股票都处于修正/盘整状态。自那以后,许多在崩盘时期表现最糟糕的股票,都成为了本轮股市反弹初期的最大赢家。”

通过分析,威尔逊总结了让市场发生改变的三个因素——即令投资者质疑经济复苏的三个原因。也正是这三个原因,导致了6月8日的股市“修正”:

1.确诊病例数再攀高峰;

2.民主党可能在今年大选大获全胜;

3.政府财政支出猛然紧缩。

威尔逊认为,正是这些担忧让一些投资者减少了对经典周期股的投资,转而投向那些受益于疫情的股票。然而,大摩并不赞同这种投资策略,它认为投资组合需在“疫情受益者”和经典周期股间取得平衡:

“在经历了前者的上涨之后,我们认为,目前后者有更多投资机会,周期性股票最有可能在未来12个月内复苏。”

威尔逊的乐观看法是基于以下3个关键点:

第一,尽管存在很多非常现实的担忧(数据下滑、经济再度停摆等),但市场并没有对经济复苏失去信心。相反,威尔逊认为上述三大担忧都只是经济通往最后V型复苏路上的一些障碍。

第二,大摩认为由于经营杠杆的急剧增加,股市明年的收益可能会超过投资者的预期。这一点优势正逐渐显现出来,威尔逊认为,那些对经济比较敏感、在疫情中大幅降低盈利预期和运营成本的公司,将在明年获得最大的运营杠杆。

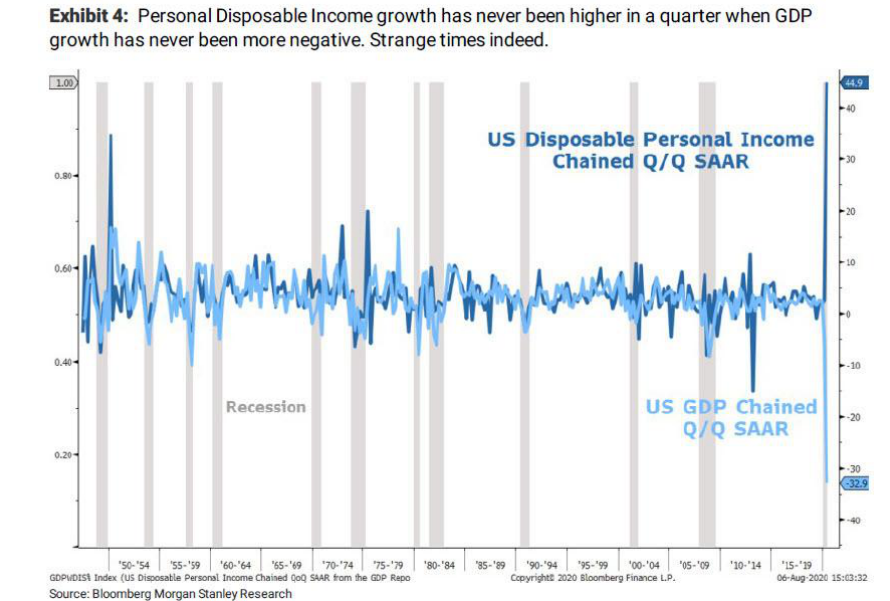

第三,尽管现在经济衰退的深度是前所未有的,但第二季度个人可支配收入的增长幅度却也创下历史新高。这种分歧很不寻常,但这很可能是为抵消封锁对就业的影响,实施大规模财政刺激措施的直接结果。从下图可以看出,这些措施似乎比预期更有效地实现了它们的目标。

至于市场近期这一系列变化对美债收益率的影响,威尔逊写道:

鉴于以上几点,我们坚信,10年期美债收益率就像一个螺旋形的弹簧,在未来3-6个月可能会大幅走高。

值得一提的是,美债收益率回升对市场的影响是巨大的。金十此前曾报道过,美债收益率上升,正是触发现货金银突然大跌的主要原因。

威尔逊也回顾了他一个月前的一个观点,即企业运营杠杆出现明显改善,将如何推动企业利润飙升:

“与过去所有经济衰退一样,企业正大幅削减成本,包括裁员。裁员通常会对个人收入产生负面影响,但这次可能不一样。相反,由于政府对失业者的补贴甚至高于正常水平,他们的收入可能会比预期要高。对于那些削减成本最多的企业来说,这对其利润的影响将是巨大的。

我们认为,这种影响已经开始体现出来了。事实上,标普500指数正是在采购经理人指数(PMI)和收益修订幅度出现强劲反弹之后开始上涨的,就如我们在4月份预计的那样。”

展望未来,威尔逊总结道,尽管明年标普500指数的收益可能会出乎意料地上升,但最大的惊喜,可能来自经济复苏中获益最多的板块:

“尽管我们认为市场整体前景是光明的,但最好的机会很可能来自于那些经济活动运营杠杆较高、收益预期较低的股票。”

而威尔逊的说法,很好地解释了曾受到打压的价值股在过去几天的飙升,以及科技/成长型股票的下跌。