- 小

- 中

- 大

- 超大

美国最新公布的2020年第二季度预算赤字数字令人担忧。

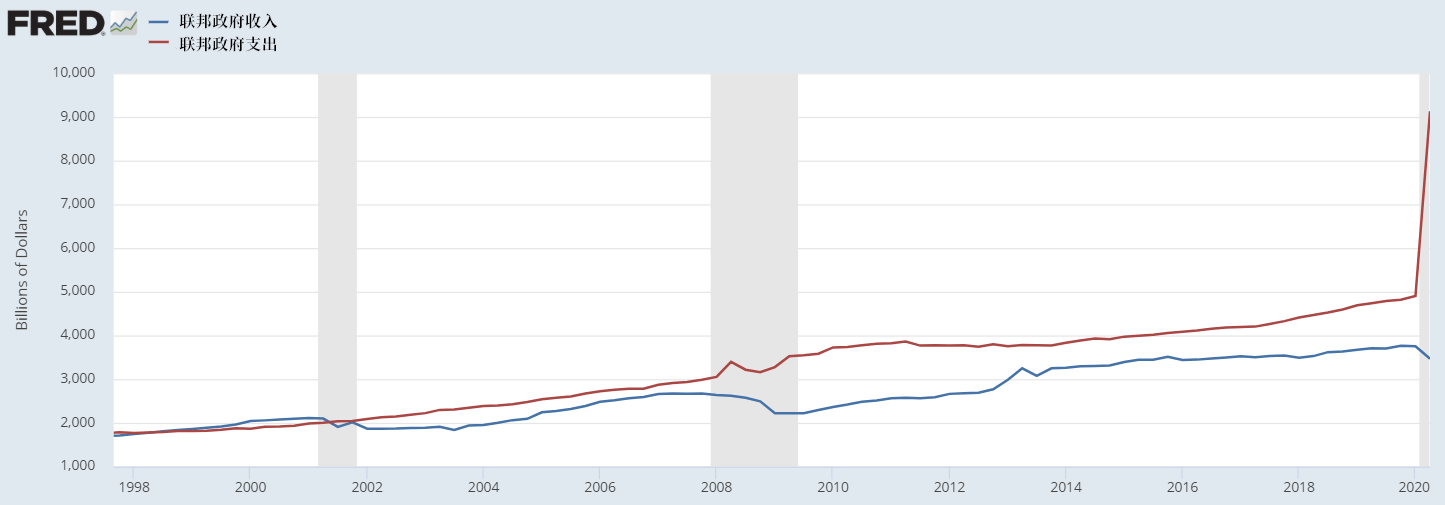

数据显示,联邦政府支出扩大到9万亿美元,而联邦政府收入下降到3.5万亿美元。这导致每年调整后的预算赤字为5.5万亿美元。

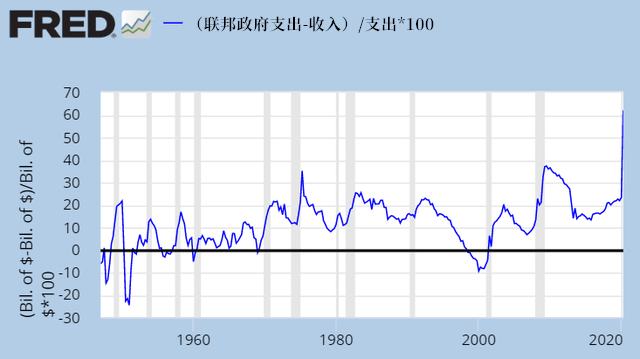

在这种情况下,赤字与支出的比率达到60%,远远高于40%的恶性通胀门槛。

当前许多企业如航空公司、活动部门、酒店业等仍在疫情中挣扎,因此联邦政府对产业的扶持性支出恐怕还有增无减。

美国最新的第二季度GDP数据同样糟糕,虽然美股还在持续上涨,但美国第二季度经济萎缩了31.7%。

美联储还让美国企业背负了更多的债务,企业债务拖欠率正以创纪录的水平上升,抵押贷款拖欠率也创下10年新高——自2019年7月以来,严重拖欠的抵押贷款增加了180万份。

拓展阅读:美国抵押贷款拖欠率创下十年新高

美联储官员布拉德预计,美国2020年第三季度GDP将增长20%,或会出现美国历史上最大的GDP增幅,第四季度与2021年继续增长。

但这一预期能否成真仍要画个问号。当前美国经济现状似乎并没有改善多少,一个最能说明这点的例子就是许多小企业并没有重新开业。

随着中小企业继续关闭,实际产出将下降。实际产出减少,经济效率将恶化,通胀将飙升。

根据目前2020年第二季度的实际产出数据,Seeking Alpha分析师Katchum预计美国通胀率将在未来几个月飙升至3%以上。

而目前美联储对通胀的容忍度在变高。为了实现略高于2%的平均通胀目标,美联储将不得不通过购买更多资产、甚至直接向企业注资,大幅增加其资产负债表规模。随着美联储向股市注入资金,股市将继续上涨,目前的泡沫只会越来越大。

目前,纳斯达克100指数的市值约为13.5万亿美元,超过美国GDP的三分之二。而标准普尔500指数总市值为28.8万亿美元,甚至超越了美国的经济规模。

与此同时,许多美股指标都释放一个信号:

当前的股市涨势是不平衡的。

其中,最出名和备受市场关注的指标之一是巴菲特指标,巴菲特早在2001年《财富》的一篇文章中就指出了巴菲特指标的重要性。他说,如果指标下降到70%或80%,那么买入股票是安全的。

如果接近200%——就像1999年和2000年的互联网泡沫那样——你就是在玩火。

而目前股市总市值对GDP比值(巴菲特指标)已飙升至183%。

那为什么投资者仍然在股市中狂欢?

零对冲分析,其中一个原因是全球主权债券的收益率极低。

相比10年期美国国债的收益率仅为0.65%左右,其他多数国家国债收益率也低于2%,标普500指数约3.7%的收益率实在诱人。

不过,这些因素并不意味着股市可以持续上涨。零对冲警告,股市已浮现出泡沫的特征。