- 小

- 中

- 大

- 超大

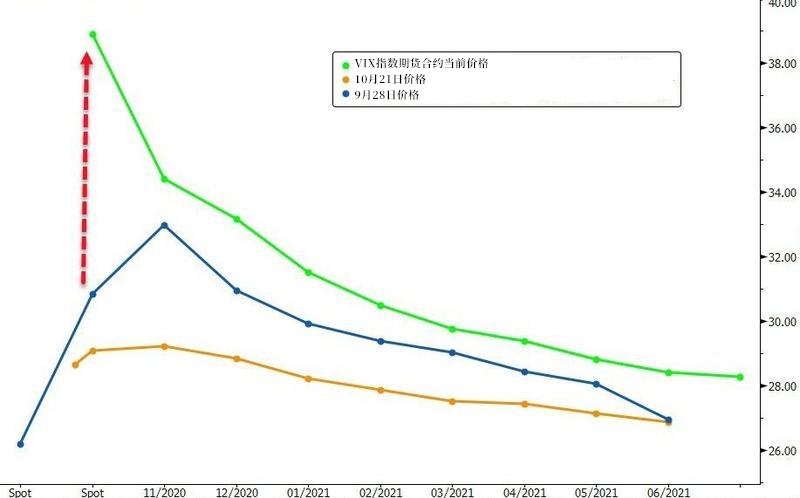

随着各种资产市场的抛售加速,资产对冲成本正在急剧上升。VIX指数(又称恐慌指数,用来衡量标普500指数期权未来30天的波动程度)自6月以来首次突破40点。

人们再次陷入了市场流动性严重不足的困境,对不稳定选情表示恐慌。人们担心,若拜登当选会出台加税政策,而特朗普连任会导致经济刺激计划缩水,两种情况都对股市不利,同时欧洲疫情也在加重。

跟踪标普500指数的ETF——SPY也是一个重要指标,28日SPY价格跌破了日内支撑,周线显示,SPY周一低开,然后一路下滑,周四交易量大增,使SPY价格大挫,预示看跌趋势将加速。

Seeking Alpha分析师Hale Stewart预测,标普500指数开始陷入盘整。28日“新兴市场教父”马克·麦朴思也警告过,标普500指数在大选前夕已形成看跌的双顶形态,有争议的大选结果最危险。

在流动性减弱的轧空情景下,美元指数节节攀升,而现在至大选前的VIX期限结构(不同期限的VIX连结而成的一条线,它揭示的是市场对于未来波动率的预期)同样飙升。

更糟糕的是,在“股六债四”策略中对冲风险的美国国债并没有起到很好的作用,反而在遭遇抛售,收益率在不断升高,10年期美国国债收益率自6月份以来首次攀升至0.8%以上。投资者都在观望,等候风险事件变明朗之后才入债市。

那么接下来在离11月3日大选日不到一周的时间里,市场的恐慌情绪还会怎样演变?

Seeking Alpha宏观分析师JJ Kinahan认为,如果选举顺利结束,我们仍然需要应对疫情,新一波疫情会导致美国和欧洲再次封锁经济。因此,短期内很难看到VIX指数回落至20或更低的正常水平。

万一2000年的“史上最难产大选”剧情重演,投资者该如何布局呢?Kinahan指出,在动荡时期,风险规避型投资,如公用事业、主食和房地产行业,传统上表现较好。而受地缘政治影响最大的那类股票,包括工业、材料、信息技术和金融股,在波动性上升时往往表现更差。

如果大选日后出现混乱,投资者或将重新涌入波动率指数、固定收益和黄金等避险资产。其中专业投资者已经开始为即将到来的系统性风险事件做好准备,逐渐用多元化投资机制取代单一资产保护机制。

Kinahan建议,大选日前后应谨慎操作,待尘埃落定后再入场也不迟。