- 小

- 中

- 大

- 超大

美联储利率决议公布在即,市场的焦点包括美联储是否即将结束加息,以及其是否会将利率长时间维持在高位等问题。

对此,宏观策略师西蒙·怀特(Simon White)认为,根据来自收益率曲线前端的明确信息,美联储将无法长期将利率维持在峰值水平。尽管如此,美联储紧缩周期的结束往往对股市和债市都有利,股市的表现将优于债市。

本周美联储可能会将利率提高到5.25%-5.5%这一15年来的最高水平。这是一个重要的里程碑,因为美联储也曾在2006-2007年为期14个月中将利率维持在这一水平。亟待解决的问题是:美联储是否能够重复这一壮举,或者仅仅是接近这一壮举?

市场的答案是响亮的“不”。怀特表示:

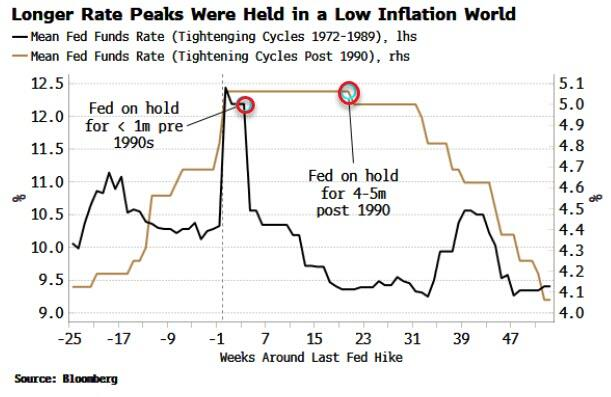

“但在我们了解原因之前要注意,2006年至2007年期间的高利率是一个例外而非普遍现象。回顾1972年以来的紧缩周期,美联储很少能将利率长期保持在峰值水平。然而,在1990年之后的周期中,平均停滞期比1990年之前的周期更长,约为4到5个月,而1990年之前的周期平均不到一个月。但如今的环境跟1990年后那段时间不同了。”

(低通胀时代才能将利率更长期维持在高位)

他表示,1990年后那段时间,低通胀且经济持续扩张几十年,漫长而平稳的商业周期和不太频繁的衰退使美联储能够在更长时间内将利率保持在较高水平。

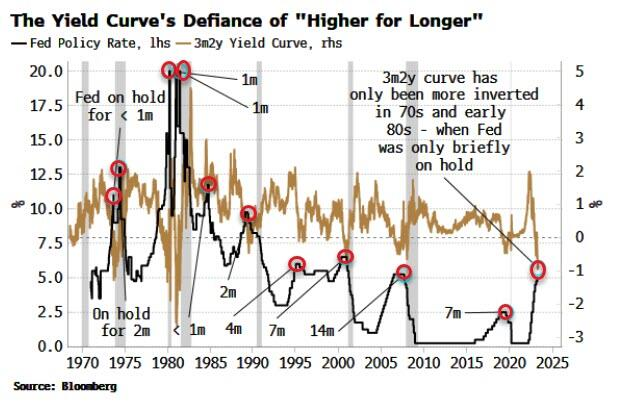

但收益率曲线表明,这种做法无法重现。3个月期与2年期美债收益率的利差表明,政策将会改变。下图显示,这条收益率曲线在美联储利率达到峰值时触底,但曲线倒挂越严重,美联储将利率维持在峰值的时间就越短。

(收益率曲线不支持利率“更高更久”)

在1990年后的紧缩周期中,当美联储能够在更长时间内保持较高利率时,曲线从未倒挂,这意味着来自市场的降息压力没有那么大。但如今,这条曲线与50年前通胀时期一样倒挂,当时美联储无法将利率维持在周期高点超过两个月。

收益率曲线倒挂的幅度是市场最终迫使美联储出手的原因之一。

10年期美债收益率可以被视为信贷需求和供应的一个指标,因此也可以被视为经济基本健康状况的一个指标。因为经济因高利率而放缓,随着信贷需求下降,长期收益率下降,收益率曲线趋平并倒挂。信贷供应也将下降,尤其是小银行的利润率将受到挤压。

随着时间的推移,收益率曲线持续深度倒挂的累积影响会越来越大,直到出现问题,美联储将感到别无选择,只能降息。

此外,收益率曲线越倒挂,加息的效果就越差。这条曲线是美联储向经济其他部门的传导机制。在曲线严重倒挂的情况下提高利率,就像用橡胶导电一样,当加息通过电线传导到实体经济时,它的抗通胀效果已经大大减弱。这改变了美联储在决定何时降息时的风险回报计算。

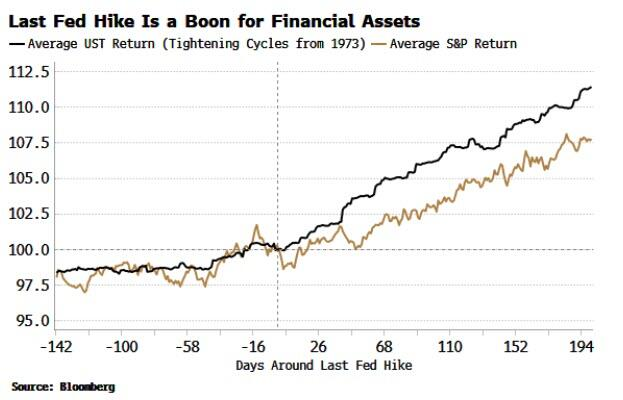

美联储紧缩周期的结束通常对金融资产是有利的。在美联储最后一次加息之后,股票和债券通常都会反弹,并且债券的表现往往优于股票。

(美联储最后一次加息对金融资产来说是利好)

不过怀特表示,这适用于1990年之前的紧缩周期,即包括70年代和80年代高通胀时期的紧缩周期,情况均是如此。但在1990年后的周期中,股票的表现往往优于债券。

不管怎样,过去50年的历史都清楚地表明,在美联储最后一次加息后,股市和债市都出现了反弹。他表示:

“在本周预期的加息之后,美联储当然可能再次加息,但很明显,我们更接近本轮加息周期的结束,而非开始。”

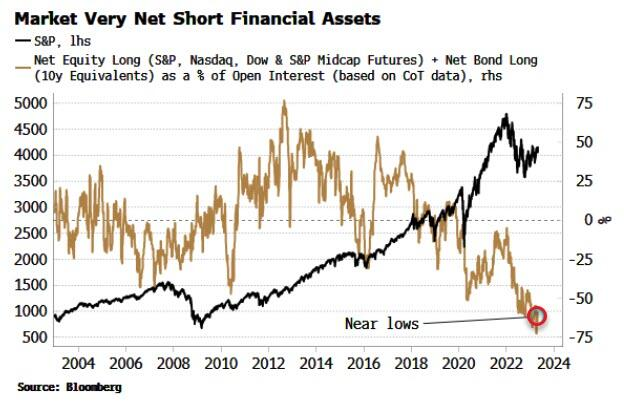

根据COT的数据,投机者对金融资产的净空头头寸接近创纪录水平,这是金融资产出现利好的背景。因此,如果股市在短期内不因债务上限等问题而脱轨,那么未来三到六个月的前景是乐观的。

(市场大幅做空金融资产)

如果美联储抛开历史的前车之鉴,在较长一段时间内将利率维持在峰值,金融资产可能会受到影响。但3个月期和2年期美债收益率曲线的倒挂表明,市场对通胀的“心态”与美联储的不同。虽然通胀率可能仍会居高不下,但短期内不太可能加速到足以让市场看到美联储担心的问题。

怀特称,在这种情况下,更有可能的情况是(经济)出现问题并令美联储投降。如果过去是一个序幕,那么这一切宜早不宜迟。