- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

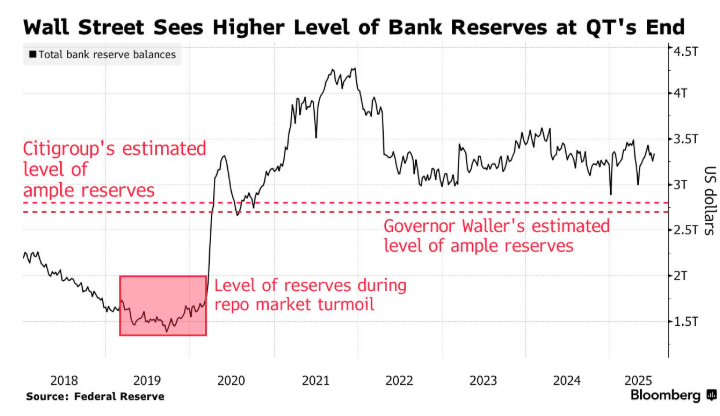

美联储理事沃勒上周表示,美联储可将银行储备金从当前约3.34万亿美元降至2.7万亿美元左右,从而继续缩减资产负债表,即“量化紧缩”。

然而,摩根大通策略师本周称,不扰乱隔夜融资市场所需的“充足储备金”水平,可能需要更高。

花旗集团策略师杰森·威廉姆斯(Jason Williams)和亚历杭德拉·巴斯克斯(Alejandra Vazquez)周一也表态,认为银行储备金可能年底降至2.8万亿美元。

市场参与者正密切关注银行存放在美联储的现金规模,以判断何时应停止缩表。如今国会已提高债务上限,华尔街正紧盯财政部现金余额上升的迹象——这会抽走金融体系的过剩流动性,使市场可能更易受突发事件(如两年前的银行业危机)冲击。

“考虑到2023年3月区域银行业危机(当时显示存款流失风险达到顶峰),以及当前监管框架对流动性的高度强调,‘充足储备金’的阈值可能需要更高,”摩根大通策略师特雷莎·何(Teresa Ho)牵头在7月11日给客户的报告中称。

纽约联储6月开展的“市场预期调查”显示,量化紧缩结束时,储备金余额的中位数预期为2.875万亿美元。

美联储自2022年6月起开始缩减资产负债表。今年4月,政策制定者放缓了缩表节奏:将每月允许到期不续作的国债上限从250亿美元降至50亿美元,抵押贷款支持证券(MBS)的上限保持350亿美元不变。

政策制定者的核心目标是避免2019年9月的回购市场动荡重演。在当时的美联储缩表期间,储备金短缺导致关键贷款利率飙升,联邦基金利率异动,最终迫使美联储出手干预以稳定融资市场。

沃勒上周在达拉斯联储的讲话中提到,2019年9月储备金占GDP比重降至7%以下,而2019年1月占比8%时,银行体系“无明显压力”。如今,沃勒认为需保留缓冲,将储备金占GDP比重的“短缺阈值”设定为9%——低于这一水平则储备金可能不足。