- 小

- 中

- 大

- 超大

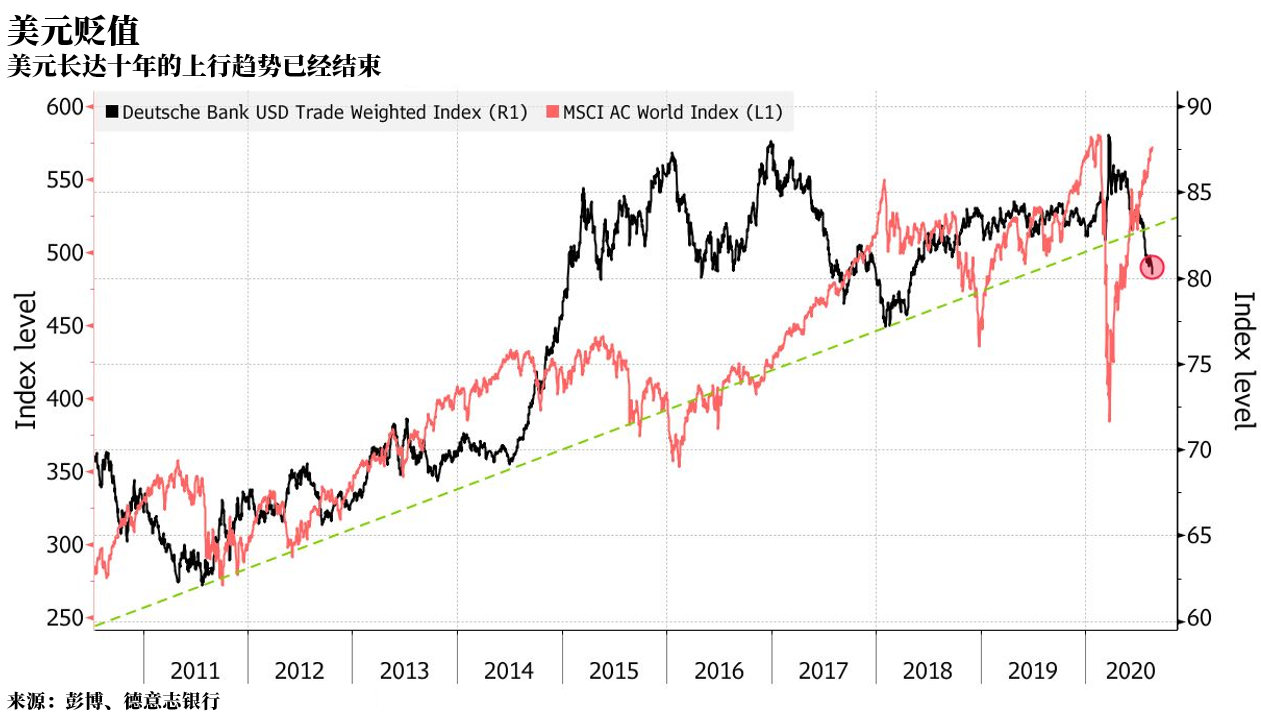

六个月前,美元汇率对于影响投资者的选股决策来说并没有那么重要。然而随着美指近段时间大幅下挫,美元汇率问题成为了股市投资者关注的焦点。

根据杰富瑞金融集团(Jefferies Financial Group )的数据,超过40%的非美公司的运营都会受到美元风险敞口的影响,每个投资者都在试图弄清楚,美元暴跌将如何重塑整个股市的投资格局:一些分析师押注新兴市场股票将受益,另一些人则看好美国股市,也有一种说法是如果美元进一步下滑可能会连累日本股市。

K2资产管理公司驻墨尔本研究主管George Boubouras表示:

“风险资产先是遭受了历史上最快的抛售,随即又出现了历史上最快的反弹,这表现出了与货币市场相关联的极端波动。所以,我们现在必须考虑这些因素会如何影响对冲和股票投资策略,投资者必须对汇率风险有更多的认识。”

随着彭博美元现货指数自3月份高点大幅下挫约10%,投资者现在面临的最大挑战是判断美元下跌的深度、持续时间以及对市场的影响。

综合各方意见,有分析师为投资者列举了以下赢家和输家的名单。

赢家

对于Great Hill Capital LLC.董事长 Thomas J. Hayes来说,美元下跌是一个买入风险较高的新兴市场股票和大宗商品的信号:

“廉价的美元融资成本会鼓励人们冒险,资金会流入那些理论上的‘高增长’市场。”

Hayes青睐新兴市场股票,部分原因是随着美元贬值,企业将更容易偿还以美元计价的债务。

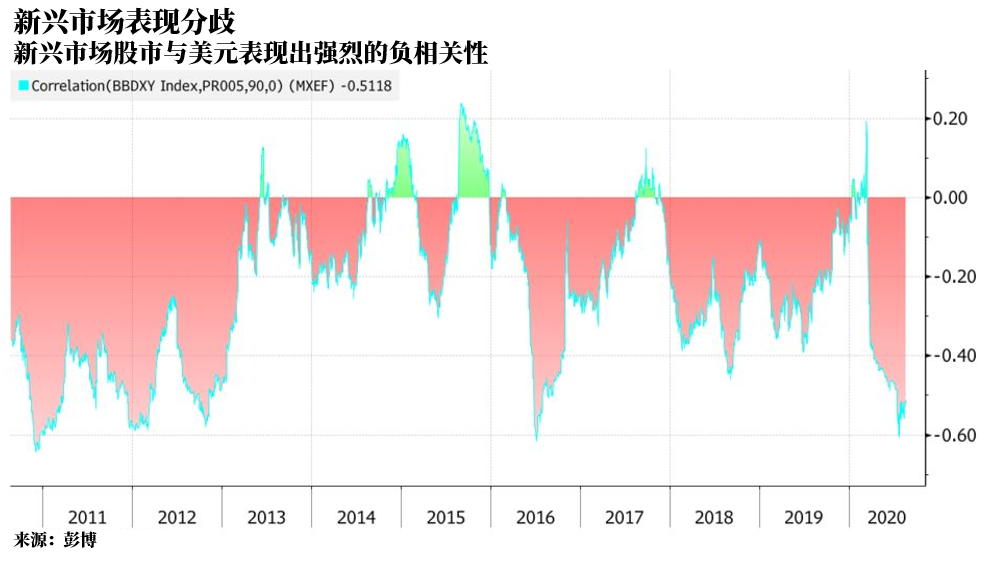

包括Jeremy Hale在内的花旗策略师也表示,发展新兴市场股市的走势一直与美元呈负相关,其中拉丁美洲股市受美元的影响最大。

花旗策略师团队在最近的一份报告中写道:

“拉美股市与美元之间的相关性变动往往更为明显,而且发生在其他地区变动之前。与以往美元疲软的时期相比,现在新兴市场股市的表现逊于美股,但如果美元再从当前水平下跌10%,它将有可能跑赢美股。”

杰富瑞策略师本月早些时候的一份分析显示,在亚洲,中国公司在美元暴跌时受益最大。

杰富瑞策略师团队写道:

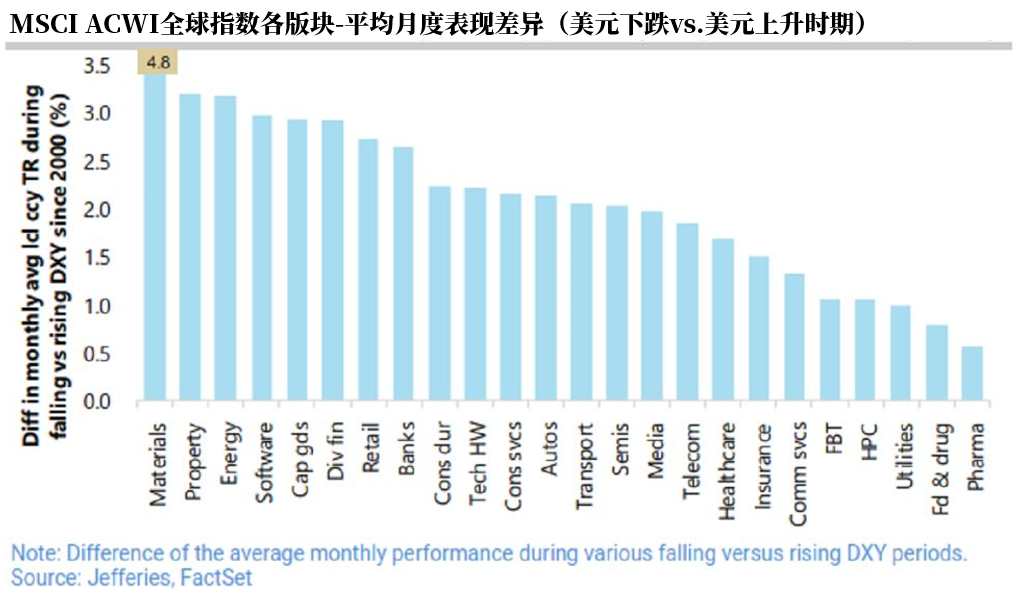

虽然对美出口商受到了美元走弱的负面影响,但这段时期往往会为以新兴市场(亚洲为首)提供支撑。从全球的角度来看,能源、材料等周期股将受益匪浅。

当然,并不是所有人都把汇率波动作为投资考量的核心部分。摩根士丹利驻芝加哥投资组合经理Phillip Kim就表示,他的团队更关注价值与增长之类的讨论:

“我们关注定量因素和基本面的变化,但无可否认,货币汇率和资金流动能帮助我们了解某个地区和国家的实力。”

与此同时,摩根大通认为美元走软利好于美股。包括Nikolaos Panigirtzoglou在内的小摩策略师团队在本月的一份报告中表示,由于美元贬值增强了美股对外国投资者的吸引力,同时给美国海外公司带来了阻力,该行正加大对美股的资产配置。

景顺公司(Invesco Ltd.)策略师 Nixon Mak也同样支持美股——即便美元疲软对全球投资者的绝对回报施加了下行压力。Mak表示:

“由于美国国内需求强劲,某些行业的盈利持续稳定增长,我们认为美股现在仍处于有利地位,货币贬值的负面效应可能会被资本回报所抵消。”

输家

另一方面,不少分析师认为日本股市从美元走软中获益最少。花旗策略师表示,本币升值可能给日本和欧洲股市的表现造成“问题”,这些地区的股市与美元的关联不像新兴市场那般明确。

AMP Capital Investors驻悉尼动态市场主管Nader Naeimi表示:

“如果美元呈结构性下行趋势,日元就会有进一步升值的空间,这也意味着日本股市将会完全落后于其他地区。换句话说,新兴市场将受益于美元走软,而日本的情况恰恰相反。”

对于欧洲股市,杰富瑞分析指出,尽管英国和俄罗斯的矿业公司以及电子商务公司都在美元疲软时期表现强劲,但丹麦生物科技股、瑞士医疗保健供应商和荷兰食品零售商等重要商业部门的股票表现不如人意。

Mak总结道:

“传统上,美元贬值效应对股市绝对回报的影响很小,最多只有3%到5%。然而,早些时候由疫情引发的崩盘,以及经济环境向低增长和低收益的转变,改变了投资动态。从这个角度讲,货币贬值可能成为股市总体回报的一个主要影响因素。”