- 小

- 中

- 大

- 超大

无论人们怎么评价,由少数科技股主导的美股上涨一直在持续。根据美国银行首席投资策略师哈特奈特(Michael Hartnett)的说法,其原因是股市已经对宽松政策“上瘾”。

在其最新的流动性报告中,哈特奈特指出,2020年股市波动性、美债收益率和信贷息差的崩溃,特别是2020年美国公司债券的年发行规模将达到2.5万亿美元(投资级债券2.1万亿美元,高收益债券0.4万亿美元),体现了美联储“金融压制”政策的全面成功。

然而,如果美联储在8月27日的杰克逊霍尔(Jackson Hole)全球央行年会和9月16日的联邦公开市场委员会会议上确认“流动性达到了峰值”,并给出MOVE指数(40)、VIX指数(20)、10年期美债收益率(50个基点)、高收益债券息差(500个基点)和投资级债券息差(125个基点)等指标的关键下限,以及调整风险资产的“峰值政策”,那么这种“上瘾”现象很可能在一周内结束。

当然,如果美联储主席鲍威尔什么也没说,这种股市的投机狂热将继续有增无减。

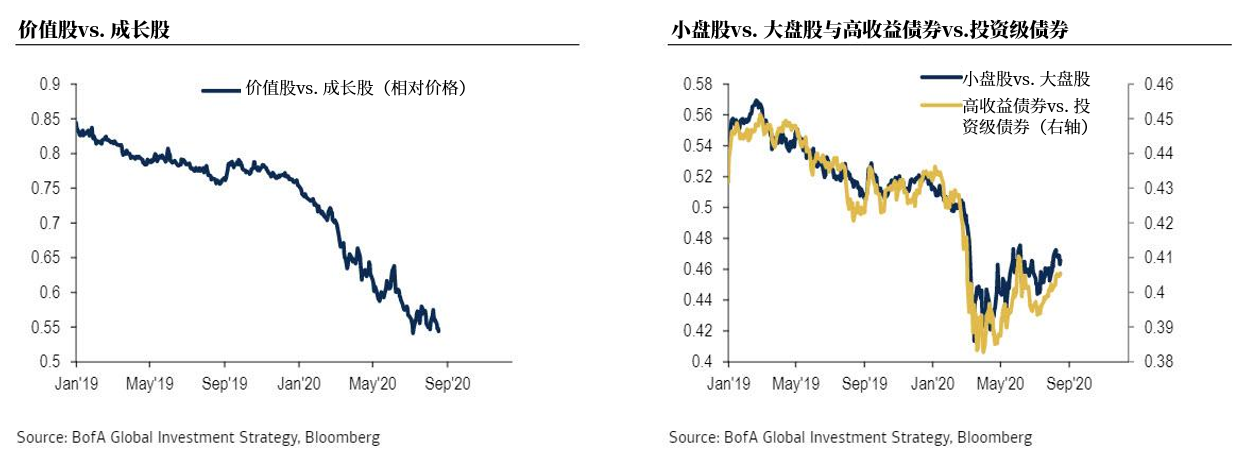

除了即将到来的两个会议会影响政策,哈特奈特还认为,为了平衡疫苗与病毒、就业与死亡率的差距,美国8-10月的卫生、财政和货币政策可能会发生“混乱而明显”的转变。这意味着刚现雏形的交易轮换(大宗商品vs. 信贷、高收益债券vs. 投资级债券、价值股vs. 成长股、小盘股vs. 大盘股)已被削弱。

此外,哈特奈特表示,除非市场在明年迎来另一场(甚至可能更大的)危机,否则2020年的外源性影响因素将不太可能会在未来12个月内重现。这其中包括疫情、5000万的失业人数、10万亿美元的GDP 损失、173个基点的降息以及8.5万亿美元的量化宽松政策。

展望秋季,哈特奈特预计市场会出现更多风险,总体环境对于成长股并不是那么有利。

目前,苹果的市值(2万亿美元)几乎完全与英国富时指数(2.2万亿美元)相当;2020年4月至6月期间,成长股相对价值股的涨幅程度,几乎能与1932年10月和2000年1月相媲美。

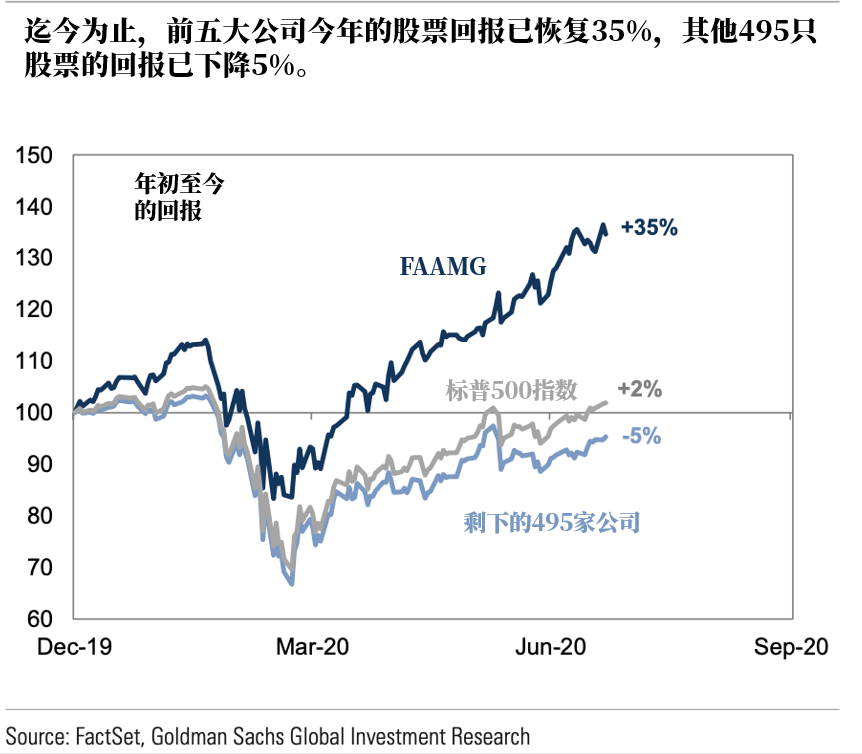

自股市从3月低点以来反弹,科技股一直领涨。据高盛分析,尽管五大科技巨头FAAMG(脸书、苹果、亚马逊、微软、谷歌)的股票在股市崩盘后一直飙升,但市场的其他板块表现一直不如人意。

8月20日,尽管70%的标普500指数成分股收跌,但由于领头的几只科技股仍在上涨,标普500指数整体表现再次收涨。

其背后的原因早已无人不晓:如下图所示,标普500指数市值最大的五家公司总市值已占到前者的23%,创下了历史新高,而仅前十家最大的公司就占到了标普500指数总市值的将近三分之一(29%)。

不过,展望未来,美国银行认为,随着全球各国政府、央行持续推出刺激政策推升通胀,加上美元明显贬值,整体前景将再次变得更有利于价值股(假设还有价值投资者):

财政刺激政策(12.1万亿美元)的规模已让货币刺激政策(8.5万亿美元)相形见绌,同时美元在熊市中的表现已经超过新兴市场股市、大宗商品、小盘股和价值股数十年的表现。总的来说,全球和当地供应链的断裂也会引起摩擦性通胀,工资的增长仍是推动劳动力重返学校和办公室的必要条件。

换言之,由于所有市场参与者都一致认为未来几年美联储将维持零利率,因此投资者最好密切观察通胀是否会卷土重来,美联储可能最快会在本周的央行年会上对此做出暗示。