字体:

- 小

- 中

- 大

- 超大

评论

收藏

美联储警告:风险资产价格上涨,加剧崩盘担忧

不仅仅是越来越多的投行警告市场处于泡沫之中,美联储也发出了同样的警告。

美联储最新半年度金融稳定报告警告称,风险资产价格持续上涨,如果经济形势恶化,这些资产更容易发生危险的崩盘。

美联储在周一发布的一年两次的金融稳定报告中表示:

“如果投资者风险情绪恶化、遏制病毒的进展令人失望,或者经济复苏停滞,资产价格仍容易大幅下跌。”

美联储报告指出,银行的融资风险较低,但一些货币市场基金和稳定币仍存在“结构性脆弱性”。稳定币构成了一个正在浮现的威胁,稳定币“容易受到挤兑”,任何问题都可能因支持它们的资产缺乏透明度和治理标准而加剧。

随着社交媒体对交易影响越来越大,类似今年的“网红股”狂潮难以预测,市场波动或加剧。

货币市场基金的“结构性脆弱性”也受到美联储关注。 美联储称,今年上半年,银行整体信贷质量“广泛”改善,但商业地产贷款和其他受疫情影响行业的拖欠率“仍居高不下”。随着平均信贷质量的改善,杠杆贷款的违约率已降至疫情前水平以下。银行和经纪自营商的杠杆率仍然很低,但寿险公司的杠杆率仍然很高,对冲基金的杠杆率“有所提高”。

报告指出,寿险公司的流动性风险处于2008年后的高点,而且还在上升,对“高风险和非流动性”资产的敞口也在增加。

报告显示企业和家庭的脆弱性指标已基本恢复到疫情前的水平。但政府支持计划的终止和疫情的不确定性仍对家庭构成重大风险。 几乎没有证据表明,随着房价持续上涨,抵押贷款承销标准或投机行为正在下降。

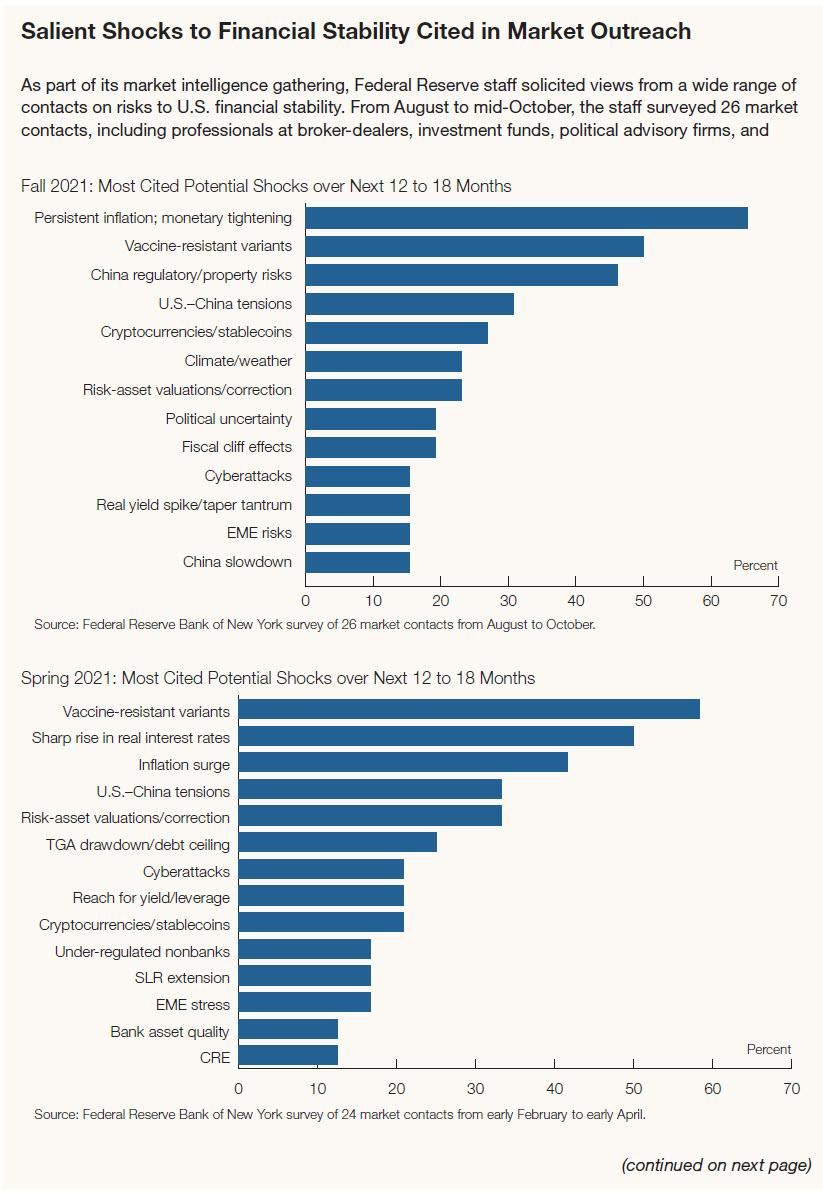

该报告还详细说明了自2021年5月报告以来风险的变化情况,部分依据是从广泛的市场接触中收集到的最常被引用的美国金融稳定风险。正如美联储警告称:

“尽管最近风险有所改善,但疫情不确定性的增加可能会给美国和全球的资产市场、金融机构和借款人带来风险。”

美联储还讨论了未来12到18个月内被引用最多的潜在冲击,其中最大的风险是“持续(即非暂时性)通胀和货币紧缩”。

风险提示及免责条款:市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。