- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

日本10年期国债收益率周二攀升至2008年以来最高水平,市场对本月参议院选举前财政支出的担忧持续发酵。

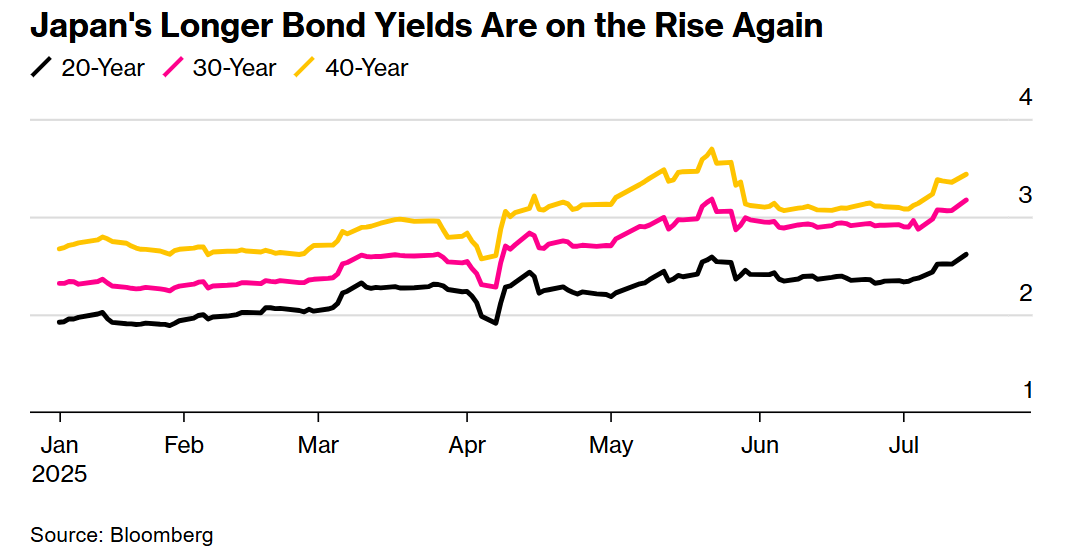

作为日本主要长期利率的10年期日本国债收益率在周二盘中短暂升至1.595%,为2008年10月以来的最高水平。日本20年期国债收益率升至1999年以来的最高水平。日本30年期国债收益率升至3.195%的历史新高。

有媒体报道称,将于周日举行的参议院选举中,日本执政联盟或难以维持多数席位,日本国债因此承压。在日本努力与美国达成贸易协议之际,这将加剧政治不稳定的风险。

一家资产管理公司相关人士说:“人们越来越担心,如果要求削减消费税的在野党势力扩大影响力,财政状况将会恶化。”

据日本《朝日新闻》周二称,日本首相石破茂领导的执政党自民党可能在周日的选举中赢得约35个席位,低于自民党及其联盟伙伴公明党为捍卫多数席位所需的50个席位。该报道是基于7月13日至14日对选民进行的电话和网络调查,以及该报记者在全国范围内进行的调查。由于生活成本上升,包括日本主食大米价格飙升,石破茂政府的支持率下滑。

随着参议院选举临近,投资者正密切关注日本预算风险——执政党提议发放现金补贴,在野党则计划推行减税政策。

尽管日本财务省已减少超长期债券发行,但借贷成本仍在持续攀升。部分大型寿险公司也在回避超长债,在日本央行逐步缩减购债规模之际,需求缺口正在显现。

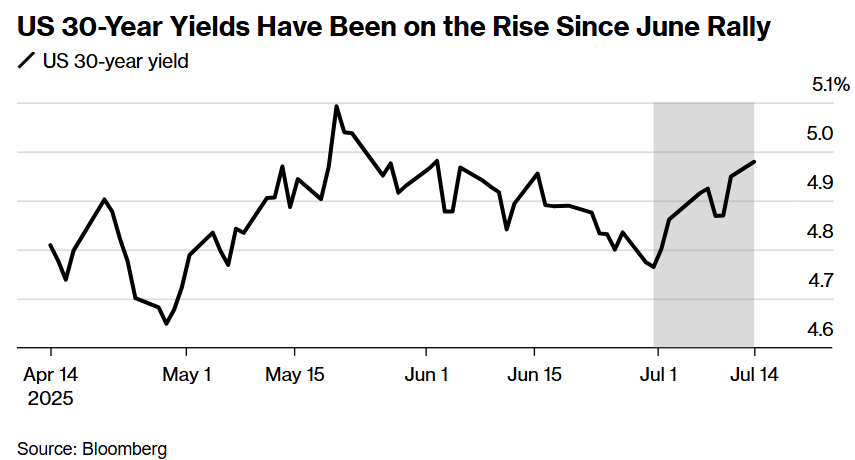

全球范围内,由于担忧各国政府支出超过承受能力,长期国债同样普遍下跌。德国30年期国债收益率正逼近14年高位,美国、英国和法国债市也面临类似的抛售压力。

日本引领全球长债下跌,财政支出成焦点

周一从日本、德国到英国和法国的长期债券收益率全线上涨,不断扩大的财政赤字担忧削弱了市场需求。对这些国家而言,财政担忧正在取代央行利率政策成为市场关注焦点。尽管美债抛售态势相对温和,但其30年期国债收益率仍触及一个月高点。

日本选举期间的“撒钱”政策和特朗普上周末宣布的关税措施成为此轮收益率上行的直接推手。这些事件触发了更深层次的担忧:政府债务过高、支出泛滥、债券供应过剩以及全球发达市场持续顽固的通胀。

“货币政策已退居次要地位,预算和国家债务问题成为首要政策焦点,”MFS投资管理公司高级董事总经理、市场洞察团队负责人贝努瓦·安妮(Benoit Anne)表示。他指出,如果投资者愿意为此买单固然好,但历史经验表明,投资者可能迅速产生“对财政挥霍的强烈怀疑”。

虽然短期收益率更紧密跟随利率路径变动(且因降息预期而波动较小),但收益率曲线长端的需求疲软更直接反映出市场担忧:全球不断堆积的主权债务可能最终触及临界点。

“30年期美债收益率正徘徊在5%关口附近,很可能突破上行,”Allspring全球投资公司固定收益首席投资策略师乔治·博里(George Bory)周一在彭博电台表示,“现实情况是各国政府的赤字支出非常普遍,而泄压阀就是收益率曲线的长端。”

投资者对特朗普“大漂亮法案”可能在未来十年增加数万亿美元国债的前景仍感不安。不过美国30年期国债年内表现仍优于多数发达国家同类债券。

交易员现在关注周二将公布的美国关键通胀数据。对冲基金Blue Edge Advisors Pte.投资组合经理叶凯文(Calvin Yeoh)认为,国债市场的长端收益率“将被锚定在当前水平”,只有经济放缓时才会下行。他通过所谓的“陡峭化交易”做多美国2年和5年期国债,同时做空10年和30年期国债。

“所有人——美国、日本、欧洲——都坐上了通往通胀的财政巴士,油箱里加满了油,”叶凯文表示。

日本与德国困境

各国政府正走上扩大发债的道路:柏林今年放弃实施数十年的财政紧缩政策,以重整军备和基础设施;在日本,参议院选举激战正促使各党派通过承诺增加支出和减税来吸引选民。

日本央行去年结束了负利率政策,此后两次加息。市场普遍预期决策者将在7月31日维持0.5%的基准利率不变。超长债需求减弱还源于寿险公司等传统买家减少购买(与英国情况类似),以及日本央行在成为主导持有者后试图逐步退出市场。

“这与过去的环境不同,”巴克莱证券日本公司外汇和利率策略主管门田慎一郎(Shinichiro Kadota)表示,“我认为这次选举非常特殊。”

在德国,总理默茨表示,特朗普威胁征收30%关税将“从根本上”打击这个欧洲最大经济体的出口商。与此同时,英国和法国在努力削减巨额债务之际,借贷成本也出现飙升。

摩根士丹利策略师指出,虽然全球政府债券在所有债务(包括国债、投资级债券、高收益债券、新兴市场硬通货和本币债务)中的占比有所上升,但仍“远低于2012年的峰值”。

以马修·霍恩巴赫(Matthew Hornbach)为首的策略师写道:“然而最终评判债务可持续性的是投资者,而非模型。”